Enjeux et risques des crypto-actifs

Les crypto-actifs désignent une multitude d'actifs hétérogènes, qui, s’ils servent assez peu de moyens de paiement, constituent une classe d'actifs de plus en plus répandue, soutenus par le développement d’un écosystème financier ainsi que l’émergence de la finance décentralisée. Pourtant, ils présentent différentes limites et risques pour les investisseurs, soulignés par les épisodes violents de correction engagés depuis un an, justifiant l’instauration d’un cadre réglementaire adapté.

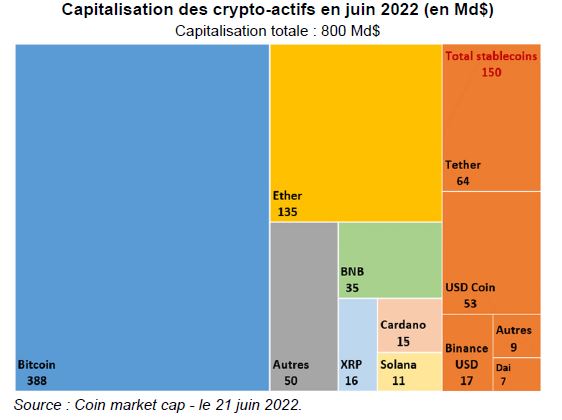

Les crypto-actifs, communément définis comme l'ensemble des actifs numériques reposant sur la technologie de la blockchain, se sont largement développés depuis plusieurs années, et désignent désormais une multitude d'actifs hétérogènes, dont le fonctionnement et les enjeux sont extrêmement divers. Au-delà des crypto-actifs issus des blockchains historiques, tels que le bitcoin et l'ether, une multitude de jetons (tokens), émis en général par l'intermédiaire d'applications plus ou moins décentralisées, contribuent au développement de l'écosystème. Par ailleurs, les stablecoins, dont la valeur est supposément adossée à d'autres actifs, se sont fortement développés et jouent un rôle pivot au sein du secteur en offrant des passerelles vers le secteur financier traditionnel.

S'ils ne servent qu'assez marginalement de moyen de paiement, les crypto-actifs constituent une classe d'actifs pouvant offrir du rendement et de la diversification, au risque d'une forte volatilité. Ils sont également utilisés comme véhicules de transferts de fonds, notamment pour les transactions internationales. Un écosystème financier important s'est développé, favorisant l'arrivée des investisseurs institutionnels sur ce marché, en complément des investisseurs particuliers. Les crypto-actifs sont également au cœur du projet de finance décentralisée qui permettrait, selon ses promoteurs, de réduire les frictions liées à l'intermédiation.

Pour autant, le marché des crypto-actifs, qui a connu plusieurs épisodes de contraction depuis mai 2021, et dont la taille de marché a été divisée par trois depuis novembre 2021, est confronté à des limites persistantes – frais élevés et lenteur des transactions, coût énergétique, sécurité défaillante – qui entrave son développement. Par ailleurs, l'écosystème présente des vulnérabilités, liées à sa forte concentration, à des risques de liquidité élevés, et à une forte exposition au risque de marché, faisant peser des risques sur la stabilité financière, bien que la taille du marché reste modeste en comparaison des principales autres classes d'actifs (environ 800 Md$ en juin 2022 contre environ 25 000 Md$ pour la seule bourse de New-York ou 11 000 Md$ pour le marché de l'or).

L'encadrement du secteur, tel qu'engagé via la loi Pacte au niveau national, le règlement Mica en cours de finalisation au niveau européen, et différentes réglementations prudentielles, est indispensable pour offrir un cadre propice aux développements du secteur et des technologies liées, tout en protégeant les investisseurs et la stabilité financière, et en luttant contre le blanchiment d'argent et le financement du terrorisme.

+ Télécharger l'étude complète Trésor-Éco n° 309>>

+ Autres publications à consulter sur le sujet :

- Adrian, Iyer et Qureshi (2022), "Crypto Prices Move More in Sync With Stocks, Posing New Risks", FMI.

- Financial Stability Board, (2022), Assessment of Risks to Financial Stability from Crypto-assets.

- OCDE (2022), Why Decentralised Finance (DeFi) Matters and the Policy Implications.

- OCDE (2022), Institutionalisation of crypto-assets and DeFi–TradFi interconnectedness.