BREVES BIMENSUELLES

JAPON COREE

Période du 7 au 20 novembre 2022

Japon

- Macro-économie et finance

- La croissance au T3 (juillet-septembre) s’établit à -0,3% – une surprise face au +0,2% attendu.

- L’inflation s’est établie à +3,7% en octobre – après +3,0% en septembre.

- Politiques économiques

- Le Japon précise ses engagements climatiques internationaux à la COP27.

- Entreprises

- Mitsui & Co. recherche des sites de stockage de CO2 en Asie-Pacifique pour lancer un service de CCS à destination des entreprises japonaises.

- Les fabricants japonais d’équipements de puces électroniques augmentent leurs capacités au Japon.

Corée

- Macro-économie et finance

- Contraint d’absorber la hausse des coûts de l’énergie, le fournisseur public d’électricité KEPCO fait appel au secteur financier pour rétablir son équilibre.

- Politiques économiques

- Le gouvernement redonne un coup d’accélérateur à la stratégie hydrogène de la Corée.

- La filière laitière coréenne continue de perdre des parts de marché face aux importations.

- Entreprises

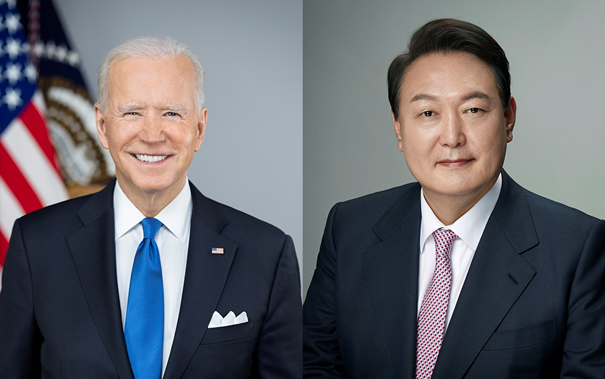

- Le Président Biden donne des signaux d’ouverture à la Corée sur la mise en œuvre de l’Inflation Reduction Act.

Japon

1. Macro-économie et finance

La croissance au T3 (juillet-septembre) s’établit à -0,3% en glissement trimestriel – une surprise face au +0,2% en g.t attendu. Si cette première contraction en 4 trimestres n’est pas synonyme de la fin de la reprise économique, elle marque une décélération. L’examen des composants du PIB montre que la consommation (+0,3%), les investissements des entreprises (+1,5%), les investissements publics (+1,2%) et les exports (1,9%) ont apporté une contribution faible mais positive à la croissance. En particulier, la croissance de la consommation ralentit, passant de +1,2% g.t. au T2 à +0,3% g.t. La seule contribution négative est également la plus forte : les importations de biens et services, à +5,2% g.t., sont stimulées par la hausse des prix d’imports mais surtout par une forte hausse des importations de services à +17,1% g.t. Les importations apportent ainsi une contribution négative à la croissance de -1 (la plus forte hausse concernant les paiements – vraisemblablement temporaires – de services de conseil à l’étranger – notamment dans le domaine IT). Cette décélération par rapport au T2 2022 doit également être analysée relativement à la révision à la hausse de la croissance du T2 de +0,9% g.t. à +1,1% g.t. : hors période COVID, un niveau de croissance trimestriel équivalent n’avait pas été observé depuis le T1 2015 (+1,5% g.t.). Cabinet Office, Nikkei Asia

De son côté l’inflation s’est établie à +3,7% en octobre – après +3,0% en septembre selon les chiffres publiés le 17 novembre. Il s’agit de la plus forte hausse depuis février 1982. Cette accélération était attendue, les mois d’octobre (moitié de l’année fiscale) et avril (début de l’année fiscale) constituant les périodes traditionnelles de fixation collective des prix (producteurs, distributeurs, sous-traitants etc…). Les principales augmentations portent sur l’alcool et les denrées alimentaires (+8,1% contre +1,9% en septembre) alors que les prix de l’énergie, bien que dynamiques, ne connaissent plus d’accélération (+15,2% en octobre contre +16,9% en septembre). Statistics Bureau of Japan

2. Politiques économiques

Le ministre de l’environnement Akihiro NISHIMURA s’est exprimé lors de la réunion ministérielle de la COP27 en Egypte sur les engagements climatiques internationaux du Japon. Le ministre a annoncé la création d’un « paquet d’assistance du Japon pour éviter, minimiser et traiter les pertes et préjudices » liés au changement climatique, incluant une initiative nouvelle pour soutenir la mise en place de systèmes d’alerte précoce dans la région Asie-Pacifique par le biais de partenariats publics-privés. De plus, le Japon envisage de contribuer pour la première fois au financement du mécanisme « Global Risk Financing Facility » de la Banque mondiale visant à soutenir la reprise après une catastrophe dans les pays en développement (le montant envisagé n’a pas été spécifié). Le ministre a également rappelé le soutien du Japon pour la décarbonation en Asie au travers de la réalisation d’une "communauté asiatique à émissions zéro", une initiative visant à « promouvoir la décarbonisation par l'utilisation efficace des économies d'énergie, des énergies renouvelables, de l'hydrogène et des technologies CCUS ». Ministère japonais de l'environnement, Nikkei

Le ministre de l’environnement Akihiro NISHIMURA s’est exprimé lors de la réunion ministérielle de la COP27 en Egypte sur les engagements climatiques internationaux du Japon. Le ministre a annoncé la création d’un « paquet d’assistance du Japon pour éviter, minimiser et traiter les pertes et préjudices » liés au changement climatique, incluant une initiative nouvelle pour soutenir la mise en place de systèmes d’alerte précoce dans la région Asie-Pacifique par le biais de partenariats publics-privés. De plus, le Japon envisage de contribuer pour la première fois au financement du mécanisme « Global Risk Financing Facility » de la Banque mondiale visant à soutenir la reprise après une catastrophe dans les pays en développement (le montant envisagé n’a pas été spécifié). Le ministre a également rappelé le soutien du Japon pour la décarbonation en Asie au travers de la réalisation d’une "communauté asiatique à émissions zéro", une initiative visant à « promouvoir la décarbonisation par l'utilisation efficace des économies d'énergie, des énergies renouvelables, de l'hydrogène et des technologies CCUS ». Ministère japonais de l'environnement, Nikkei

3. Entreprises

Mitsui & Co. recherche des sites de stockage souterrain de CO2 en Asie-Pacifique et souhaite lancer un service de captage et stockage du carbone (CCS) à destination des entreprises japonaises. Mitsui étudie l'acquisition de concessions dans plusieurs champs gaziers de la région Asie-Pacifique en vue de pouvoir y stocker du CO2 transporté depuis le Japon. La sōgō shōsha (maison de commerce généraliste japonaise) a lancé plusieurs études de faisabilité cette année avec des géants de l’énergie, tels que Pertamina en Indonésie, Petronas en Malaisie ou PTT en Thaïlande et a signé en septembre un accord conjoint avec Shell pour étudier la faisabilité technique et commerciale de CCS dans la région, y compris au Japon. Alors que le ministère de l’économie, du commerce et de l’industrie (METI) estime qu’il sera nécessaire de capter et de stocker au moins 120 millions de tonnes de CO2 par an en 2050 pour atteindre son objectif de neutralité carbone, le Japon ne possède que peu de sites adaptés à son stockage. En se tournant vers l’Asie-Pacifique où le CO2 peut être facilement transporté depuis le Japon, Mitsui compte démarrer vers 2030 un service complet de captage, transport et stockage du CO2 produit par des usines et centrales électriques japonaises. La maison de commerce ambitionne de pouvoir stocker 15 millions de tonnes de CO2 par an d'ici 2035 en Asie-Pacifique, soit plus de 10% des besoins minimums en CCS estimés pour le Japon par le gouvernement japonais. Nikkei Asia, Nikkei

Mitsui & Co. recherche des sites de stockage souterrain de CO2 en Asie-Pacifique et souhaite lancer un service de captage et stockage du carbone (CCS) à destination des entreprises japonaises. Mitsui étudie l'acquisition de concessions dans plusieurs champs gaziers de la région Asie-Pacifique en vue de pouvoir y stocker du CO2 transporté depuis le Japon. La sōgō shōsha (maison de commerce généraliste japonaise) a lancé plusieurs études de faisabilité cette année avec des géants de l’énergie, tels que Pertamina en Indonésie, Petronas en Malaisie ou PTT en Thaïlande et a signé en septembre un accord conjoint avec Shell pour étudier la faisabilité technique et commerciale de CCS dans la région, y compris au Japon. Alors que le ministère de l’économie, du commerce et de l’industrie (METI) estime qu’il sera nécessaire de capter et de stocker au moins 120 millions de tonnes de CO2 par an en 2050 pour atteindre son objectif de neutralité carbone, le Japon ne possède que peu de sites adaptés à son stockage. En se tournant vers l’Asie-Pacifique où le CO2 peut être facilement transporté depuis le Japon, Mitsui compte démarrer vers 2030 un service complet de captage, transport et stockage du CO2 produit par des usines et centrales électriques japonaises. La maison de commerce ambitionne de pouvoir stocker 15 millions de tonnes de CO2 par an d'ici 2035 en Asie-Pacifique, soit plus de 10% des besoins minimums en CCS estimés pour le Japon par le gouvernement japonais. Nikkei Asia, Nikkei

Les fabricants d’équipements de puces électroniques japonais augmentent leurs capacités au Japon. Malgré la baisse récente de la demande de puces, de nouvelles usines sont en projet sur le territoire national, ,en anticipation de l'arrivée de Taiwan Semiconductor Manufacturing Co. (TSMC), premier fondeur de puces au monde, et en prévision de l’essor de la 5G et de l’électrification des véhicules qui devraient faire augmenter à long terme la demande de semi-conducteurs. Selon le METI, le marché mondial des semi-conducteurs devrait valoir environ 100 000 milliards de yens (700 milliards d’euros) en 2030. Le marché japonais des équipements de fabrication de semi-conducteurs devrait, pour sa part, doubler pour atteindre plus de 4 000 milliards de yen (28 milliards d’euros). Alors qu'Intel, TSMC et d'autres entreprises construisent de nouvelles usines aux États-Unis, la législation japonaise cherche à encourager les investissements dans les capacités des fournisseurs locaux. La société japonaise Kokusai Electric, qui fabrique des équipements pour le traitement des plaquettes de semi-conducteurs, prévoit 24 milliards de yens (160 millions d’euros) pour construire une usine dans la ville japonaise de Tonami. Sa construction devrait s'achever en 2024, en même temps que Kokusai Electric augmentera la capacité des installations existantes. Le lancement prévu au printemps 2025 devrait doubler la capacité de production de l'entreprise. Nikkei

Les fabricants d’équipements de puces électroniques japonais augmentent leurs capacités au Japon. Malgré la baisse récente de la demande de puces, de nouvelles usines sont en projet sur le territoire national, ,en anticipation de l'arrivée de Taiwan Semiconductor Manufacturing Co. (TSMC), premier fondeur de puces au monde, et en prévision de l’essor de la 5G et de l’électrification des véhicules qui devraient faire augmenter à long terme la demande de semi-conducteurs. Selon le METI, le marché mondial des semi-conducteurs devrait valoir environ 100 000 milliards de yens (700 milliards d’euros) en 2030. Le marché japonais des équipements de fabrication de semi-conducteurs devrait, pour sa part, doubler pour atteindre plus de 4 000 milliards de yen (28 milliards d’euros). Alors qu'Intel, TSMC et d'autres entreprises construisent de nouvelles usines aux États-Unis, la législation japonaise cherche à encourager les investissements dans les capacités des fournisseurs locaux. La société japonaise Kokusai Electric, qui fabrique des équipements pour le traitement des plaquettes de semi-conducteurs, prévoit 24 milliards de yens (160 millions d’euros) pour construire une usine dans la ville japonaise de Tonami. Sa construction devrait s'achever en 2024, en même temps que Kokusai Electric augmentera la capacité des installations existantes. Le lancement prévu au printemps 2025 devrait doubler la capacité de production de l'entreprise. Nikkei

Corée

1. Macro-économie et finance

Contraint d’absorber la hausse des coûts de l’énergie, le fournisseur public d’électricité KEPCO fait appel au secteur financier pour rétablir son équilibre. La Korea Electric Power Corp. (KEPCO) a déclaré des pertes nettes de 5,7 milliards de dollars au troisième trimestre 2022, sixième trimestre consécutif de perte pour l’entreprise publique. La hausse de 15 % du chiffre d’affaires sur un an ne permet pas de compenser la flambée des prix mondiaux de l’énergie, que KEPCO se voit contraint d’absorber en grande partie afin de limiter la hausse des prix de l’électricité via un système de bouclier tarifaire. Au total, les pertes nettes de l’entreprise s’élèvent à 16 milliards de dollars sur la période janvier-septembre 2022. Ces dégradations consécutives avaient amené KEPCO à émettre ses obligations les mieux notées (AAA) si bien que la société a déjà atteint 70% de son quota d’émission (montant basé sur un pourcentage du capital et des réserves de l’entreprise). Sur les marchés financiers, l’effet boule de neige des pertes de KEPCO a suscité des inquiétudes quant à sa solidité financière et a conduit à une baisse de l’attractivité de ses obligations. Dans l’attente d’une stabilisation du marché des obligations, le gouvernement a encouragé les principaux groupes financiers coréens (Shinhan, Woori, Hana, KB Kookmin et NH) à lui accorder un prêt de 7,2 milliards de dollars à taux préférentiel. Pulse news, Korea Times, Korea Times, JongAngDaily

Contraint d’absorber la hausse des coûts de l’énergie, le fournisseur public d’électricité KEPCO fait appel au secteur financier pour rétablir son équilibre. La Korea Electric Power Corp. (KEPCO) a déclaré des pertes nettes de 5,7 milliards de dollars au troisième trimestre 2022, sixième trimestre consécutif de perte pour l’entreprise publique. La hausse de 15 % du chiffre d’affaires sur un an ne permet pas de compenser la flambée des prix mondiaux de l’énergie, que KEPCO se voit contraint d’absorber en grande partie afin de limiter la hausse des prix de l’électricité via un système de bouclier tarifaire. Au total, les pertes nettes de l’entreprise s’élèvent à 16 milliards de dollars sur la période janvier-septembre 2022. Ces dégradations consécutives avaient amené KEPCO à émettre ses obligations les mieux notées (AAA) si bien que la société a déjà atteint 70% de son quota d’émission (montant basé sur un pourcentage du capital et des réserves de l’entreprise). Sur les marchés financiers, l’effet boule de neige des pertes de KEPCO a suscité des inquiétudes quant à sa solidité financière et a conduit à une baisse de l’attractivité de ses obligations. Dans l’attente d’une stabilisation du marché des obligations, le gouvernement a encouragé les principaux groupes financiers coréens (Shinhan, Woori, Hana, KB Kookmin et NH) à lui accorder un prêt de 7,2 milliards de dollars à taux préférentiel. Pulse news, Korea Times, Korea Times, JongAngDaily

2. Politiques économiques

Le gouvernement redonne un coup d’accélérateur à la stratégie hydrogène de la Corée. Le 9 novembre, le Premier ministre coréen a présidé une commission spéciale au cours de laquelle a été annoncée une nouvelle feuille de route hydrogène pour le pays, la première pour l’administration Yoon, arrivée au pouvoir en mai dernier. L’évolution principale de la stratégie coréenne réside dans un accent beaucoup plus marqué en faveur des véhicules commerciaux (bus et camions) à hydrogène, dont le gouvernement souhaite voir le nombre passer de 211 en circulation en Corée à l’heure actuelle à 30 000 à horizon 2030. Des subventions et réglementations spécifiques seront mises en place à cet effet. L’effort déjà engagé d’augmentation du nombre de stations de recharge est de son côté réaffirmé par la nouvelle administration. Le gouvernement prévoit également de porter la part de l’hydrogène décarboné à 2% du mix électrique d’ici à 2030, et à 7% d’ici à 2036, contre 0% aujourd’hui. Ces mesures sont censées permettre une économie de 28 millions de tonnes de gaz à effet de serre, la création de 98 000 emplois et un gain de 35 milliards d’euros pour l’économie coréenne. Korea Times, Yonhap, Business Korea

Le gouvernement redonne un coup d’accélérateur à la stratégie hydrogène de la Corée. Le 9 novembre, le Premier ministre coréen a présidé une commission spéciale au cours de laquelle a été annoncée une nouvelle feuille de route hydrogène pour le pays, la première pour l’administration Yoon, arrivée au pouvoir en mai dernier. L’évolution principale de la stratégie coréenne réside dans un accent beaucoup plus marqué en faveur des véhicules commerciaux (bus et camions) à hydrogène, dont le gouvernement souhaite voir le nombre passer de 211 en circulation en Corée à l’heure actuelle à 30 000 à horizon 2030. Des subventions et réglementations spécifiques seront mises en place à cet effet. L’effort déjà engagé d’augmentation du nombre de stations de recharge est de son côté réaffirmé par la nouvelle administration. Le gouvernement prévoit également de porter la part de l’hydrogène décarboné à 2% du mix électrique d’ici à 2030, et à 7% d’ici à 2036, contre 0% aujourd’hui. Ces mesures sont censées permettre une économie de 28 millions de tonnes de gaz à effet de serre, la création de 98 000 emplois et un gain de 35 milliards d’euros pour l’économie coréenne. Korea Times, Yonhap, Business Korea

La filière laitière coréenne continue de perdre des parts de marché face aux importations. Pénalisée par un prix d’achat minimal garanti parmi les plus élevés au monde, la filière laitière coréenne continue de perdre des parts de marché face aux produits importés avec un taux de consommation domestique de 45,7% en 2021. L’introduction d’un prix plus faible pour le lait destiné aux industries de transformation, prévue au 1er janvier 2023, doit permettre d’améliorer la compétitivité du lait coréen et limiter la surproduction chronique. A court terme, le comité coréen des produits laitiers a toutefois validé une hausse du prix d’achat minimal afin de refléter les hausses de coûts des producteurs, dégradant encore leur compétitivité face au lait importé. Sur les 10 premiers mois de 2022, les importations de lait en Corée progressent de 64% en valeur pour atteindre 211 M€. La France, 1er pays d’importation pour le lait depuis 2016, profite toutefois peu de cette hausse avec une progression modeste en valeur sur les 10 premiers mois de l’année (35M€, +4%) et un recul important en parts de marché (de 26% à 17%), au profit principalement de l’Italie (1ère avec 51 M€ et 24% de pdm) et la Nouvelle-Zélande (3e avec 28 M€ et 13% de pdm). Korea Herald, Douanes coréennes

La filière laitière coréenne continue de perdre des parts de marché face aux importations. Pénalisée par un prix d’achat minimal garanti parmi les plus élevés au monde, la filière laitière coréenne continue de perdre des parts de marché face aux produits importés avec un taux de consommation domestique de 45,7% en 2021. L’introduction d’un prix plus faible pour le lait destiné aux industries de transformation, prévue au 1er janvier 2023, doit permettre d’améliorer la compétitivité du lait coréen et limiter la surproduction chronique. A court terme, le comité coréen des produits laitiers a toutefois validé une hausse du prix d’achat minimal afin de refléter les hausses de coûts des producteurs, dégradant encore leur compétitivité face au lait importé. Sur les 10 premiers mois de 2022, les importations de lait en Corée progressent de 64% en valeur pour atteindre 211 M€. La France, 1er pays d’importation pour le lait depuis 2016, profite toutefois peu de cette hausse avec une progression modeste en valeur sur les 10 premiers mois de l’année (35M€, +4%) et un recul important en parts de marché (de 26% à 17%), au profit principalement de l’Italie (1ère avec 51 M€ et 24% de pdm) et la Nouvelle-Zélande (3e avec 28 M€ et 13% de pdm). Korea Herald, Douanes coréennes

3. Entreprises

Le Président Biden donne des signaux d’ouverture à la Corée sur la mise en œuvre de l’Inflation Reduction Act. Le 13 décembre, en marge du sommet de l’APEC à Phnom Penh, les présidents coréen et américain se sont rencontrés pour discuter notamment de la mise en œuvre de l’Inflation Reduction Act, voté par le Congrès américain l’été dernier. Ce texte, qui conditionne le versement de subventions à l’achat de véhicules électriques à des règles de production locale, emporte des conséquences en particulier sur le constructeur automobile Hyundai, qui produit à ce stade ses véhicules hors du territoire américain. Lors de l’entretien entre les présidents Yoon et Biden, ce dernier a indiqué que la mise en œuvre de l’IRA pourrait prendre en considération la contribution des entreprises coréennes à l’économie américaine dans le secteur automobile, référence implicite au projet d’usine de véhicules électriques de Hyundai dans l’Etat de Géorgie, devant être opérationnelle en 2025. Cet entretien entre les deux chefs d’Etat fait suite à de nombreuses sollicitations du gouvernement coréen à l’endroit de son partenaire américain depuis la promulgation de cette loi en août dernier et d’un commentaire public soumis début novembre auprès du Trésor américain. Korea Times, Business Korea, KBS World

Le Président Biden donne des signaux d’ouverture à la Corée sur la mise en œuvre de l’Inflation Reduction Act. Le 13 décembre, en marge du sommet de l’APEC à Phnom Penh, les présidents coréen et américain se sont rencontrés pour discuter notamment de la mise en œuvre de l’Inflation Reduction Act, voté par le Congrès américain l’été dernier. Ce texte, qui conditionne le versement de subventions à l’achat de véhicules électriques à des règles de production locale, emporte des conséquences en particulier sur le constructeur automobile Hyundai, qui produit à ce stade ses véhicules hors du territoire américain. Lors de l’entretien entre les présidents Yoon et Biden, ce dernier a indiqué que la mise en œuvre de l’IRA pourrait prendre en considération la contribution des entreprises coréennes à l’économie américaine dans le secteur automobile, référence implicite au projet d’usine de véhicules électriques de Hyundai dans l’Etat de Géorgie, devant être opérationnelle en 2025. Cet entretien entre les deux chefs d’Etat fait suite à de nombreuses sollicitations du gouvernement coréen à l’endroit de son partenaire américain depuis la promulgation de cette loi en août dernier et d’un commentaire public soumis début novembre auprès du Trésor américain. Korea Times, Business Korea, KBS World

Les informations présentées dans cette revue d'actualité bimensuelle sont identifiées par le SER de Tokyo et le SE de Séoul. Elles n'ont aucune vocation d'exhaustivité. Les avis exprimés sont les résumés des articles sources.

Pour vous abonner et recevoir une notification par email à chaque nouvelle édition : merci d’adresser votre demande d’abonnement à tokyo@dgtresor.gouv.fr en indiquant la ou les adresses email à ajouter à la liste de diffusion. Il vous sera possible de vous désabonner à tout moment, sur simple demande.

Vous pouvez aussi suivre le SER de Tokyo sur Twitter.

Crédits photos :