Le rouble qui cache la forêt

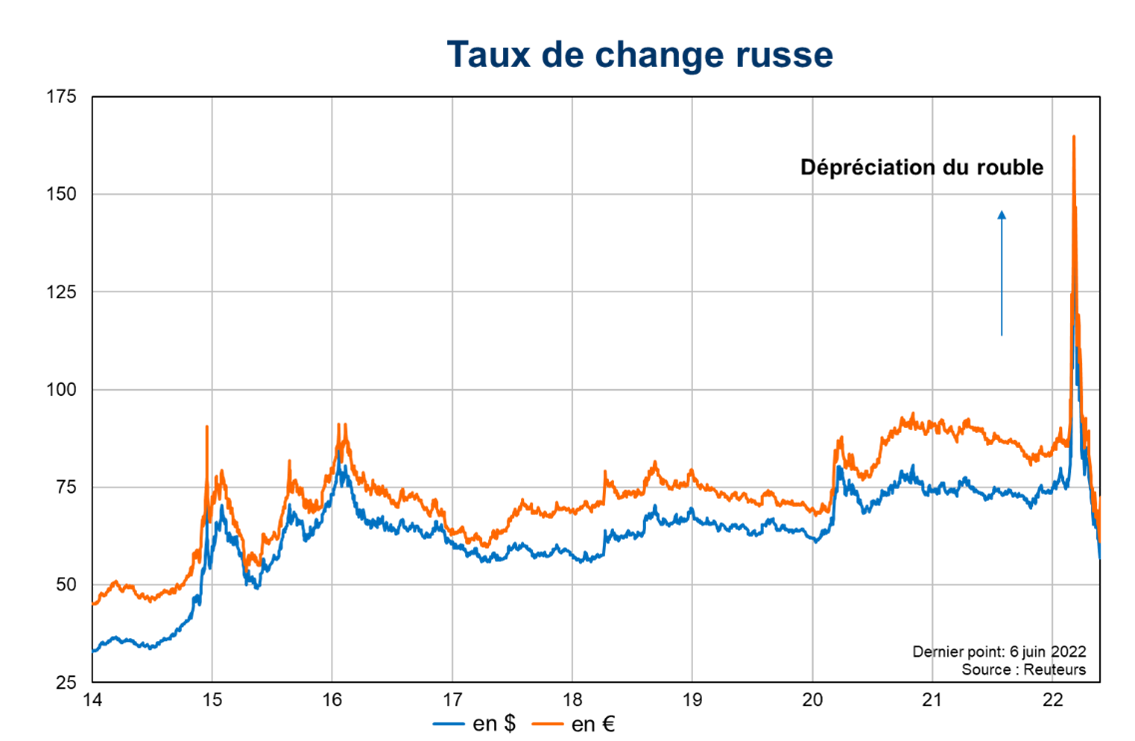

L’efficacité des sanctions économiques est notoirement difficile à estimer du fait de la multiplicité des instruments, objectifs intermédiaires et ultimes, intensités (nombre de pays, de produits, d’années…), mais aussi de la difficile définition du scénario contrefactuel (voir notamment le Trésor-éco (2015) ou, plus récemment, Felbermayr et al. (2020)). Que penser du redressement spectaculaire du rouble à partir de la mi-mars, après sa forte dépréciation durant les premières semaines de guerre (graphique) ?

Graphique

Des recettes budgétaires gonflées par le prix des hydrocarbures à court terme

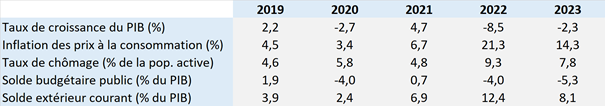

Depuis l’invasion de la Crimée en 2014, la Russie a affiché un taux de croissance par habitant de seulement 0,5% par an en moyenne. Toutefois, la situation macroéconomique était saine en 2019, avec une dette publique de seulement 19 % du PIB, un excédent budgétaire de 1,9 % du PIB, un taux de chômage de 4,6 % et un excédent extérieur courant de 3,9 % du PIB, et ce malgré une inflation un peu élevée, à 4,5% (voir tableau, première colonne). En 2020, l’effet de la crise sanitaire sur l’activité a été contenu grâce notamment à un important soutien budgétaire. Le solde budgétaire s’est ainsi dégradé à -4 % du PIB du fait des mesures de soutien, mais aussi de la baisse des recettes liées aux exportations d’énergie, qui représentaient environ 40% des ressources budgétaires en 2019.

Tableau. Prévisions de printemps du Fonds monétaire international pour la Russie

Source : Fonds monétaire international, World economic outlook database, avril 2022.

Sur le plan économique, la guerre a eu pour premier effet un triplement de l’excédent commercial : de janvier à avril 2022, la Russie a dégagé un excédent commercial cumulé de 106,5 Md$, contre 35,2 Md$ durant les quatre premiers mois de 2021, selon la Banque Nationale de Russie. Ce triplement résulte de la hausse des prix des hydrocarbures (dont une bonne partie avant le déclenchement de la guerre) et de l’effondrement des importations. De fait, les exportations occidentales mais aussi chinoises vers la Russie ont diminué de l’ordre de 40% en valeur entre février et mars 2022. Selon FourKites, les volumes importés par la Russie auraient diminué de 89% en mai 2022 par rapport à février.

Avec des recettes d’exportation en hausse, des importations en baisse et un contrôle des changes initialement très strict, le redressement du rouble n’est pas une surprise, comme l’ont montré Itskhoki et Mukhin (2022). En quelque sorte, la Russie accumule trop de devises étrangères pour ses besoins, puisqu’elle ne peut plus s’en servir pour acheter à l’étranger des biens, des services et des actifs financiers. Le retrait des multinationales occidentales de Russie ne peut être considéré comme une sortie de capitaux puisqu’il est en réalité « soldé » par une provision pour pertes dans les comptes des maisons-mères. Itskhoki et Mukhin montrent que, pour l’économie russe, des restrictions sur les importations russes ont le même effet que des restrictions sur les exportations combinées à un gel des avoirs à l’étranger : dans les deux cas, les importations, la production, les recettes fiscales et le revenu national sont appelés à diminuer à plus ou moins brève échéance. Mais dans le premier cas le rouble s’apprécie (comme on a pu l’observer), tandis que si les exportations russes chutent sans que la Banque centrale puisse intervenir sur le marché des changes, le rouble se déprécie. La hausse des taux d’intérêt décidée par la Banque centrale de Russie a aussi contribué à ramener les épargnants russes vers le rouble.

Sur les quatre premiers mois de l’année 2022, les recettes budgétaires de la Russie ont augmenté d’environ 34% par rapport à la même période en 2021, selon le Centre de recherche sur les économies émergentes de la Banque Nationale de Finlande. Sur les 40% de recettes budgétaires liées à l’énergie, 4/5 proviennent de la vente de pétrole. D’après ce même Centre de recherche, ces recettes ont beaucoup augmenté avec la hausse des prix durant l’année 2021, et elles ont continué d’augmenter après le début de la guerre, malgré la décote du pétrole russe - environ 30-35 dollars par baril. Toutefois, les autres recettes fiscales ont chuté de 20% en mars et avril par rapport aux 12 mois précédents. En particulier, les recettes de TVA ont été divisées par deux malgré une inflation de plus de 17% en glissement annuel.

Les dépenses sont aussi en augmentation de 25% sur les quatre premiers mois de l’année par rapport à 2021 en raison de la guerre elle-même, du soutien à l’économie et aux ménages et de l’inflation. La situation budgétaire a commencé à se dégrader suite aussi au recul de l’ordre de 10% de la production de pétrole en avril 2022 par rapport aux trois premiers mois de l’année.

La bonne tenue du rouble n’est pas d’un très grand secours lorsque les importations sont contraintes : le pouvoir d’achat externe de la monnaie est en grande partie théorique puisqu’il est impossible de se procurer des biens venant des pays avancés.

Qui exporte ne s’enrichit pas nécessairement

L’excédent commercial de la Russie est un effet collatéral de la guerre et non un objectif du gouvernement russe. Il illustre néanmoins à quel point le solde extérieur est un mauvais indicateur de l’enrichissement d’un pays. Selon les estimations du ministère du Développement économique russe, le PIB aurait diminué de 3 % entre avril 2021 et avril 2022. Cette baisse est expliquée par le ministère par la pression des sanctions, en particulier par les restrictions logistiques et la baisse de la demande intérieure. Ainsi les ventes de détails ont diminué de 9,7 % sur la même période.

Selon le Fonds monétaire international (voir le tableau plus haut), le PIB de la Russie diminuerait de 8,5% en 2022, puis de 2,3% en 2023. La Banque Nationale de Russie prévoit quant à elle une croissance négative de -8 à -10% en 2022, et de 0 à -3% en 2023 ; les chiffres correspondants sont de -7,8% et -0,7% pour le scénario « central » du Ministère du développement économique, pour qui le pouvoir d’achat des ménages pourrait diminuer de près de 7% dès 2022. Pour mémoire, le PIB avait baissé de 2% en 2015, suite à l’invasion de la Crimée en 2014 et aux des sanctions occidentales qui avaient suivi.

Jusqu’ici, l’emploi a résisté au ralentissement de l’activité, en partie du fait des accords (ou contraintes) de maintien temporaire de l’emploi, de temps partiels et autres congés imposés. Toutefois, cette situation n’est pas durable et les entreprises finiront par licencier d’autant que les goulots d’étranglement dans l’industrie devraient s’accentuer dans les mois à venir avec l’épuisement des stocks de produits intermédiaires.

La dégradation progressive des finances publiques, ainsi que la nécessité de recapitaliser certaines entreprises, en particulier dans le secteur bancaire, pourraient obliger le gouvernement à recourir à l’emprunt. En l’absence d’accès au marché occidental des capitaux, il lui faudrait emprunter essentiellement sur le marché intérieur, auprès des banques ou des ménages à qui il faudra offrir un taux d’intérêt supérieur à l’inflation, avec des effets de bord sur l’investissement productif déjà prévu en recul de près de 20%. La solution alternative serait de monétiser les déficits, c’est-à-dire de les faire financer par la banque centrale, avec un risque élevé d’aggravation de l’inflation et de fuite des dépôts bancaires.

L’appauvrissement de la Russie pourrait être durable

Les Européens vont progressivement se dégager de leur dépendance aux hydrocarbures russes. Non seulement l’Asie ne pourra que partiellement remplacer le marché européen, mais la transition vers les énergies renouvelables pourrait faire progressivement diminuer la demande et les prix au niveau mondial.

Le retrait des multinationales occidentales du marché russe et l’arrêt des livraisons d’intrants indispensables aux industries clés comme l’automobile, l’aéronautique ou les services informatiques signent également un affaissement durable de l’économie russe. Selon Simola (2022a), la stratégie de substitution aux importations alimentaires mise en place en 2014 (en réaction à l’embargo sur les exportations occidentales dans ce secteur) n’a pas été un succès : si la production locale a pu se substituer aux importations dans le domaine de la volaille ou du porc, l’effet d’ensemble a été une hausse des prix pour le consommateur. Dans le domaine des hautes technologies, la substitution pourrait être plus difficile encore. Dans certains secteurs comme l’électronique, le matériel de transport, l’industrie pharmaceutique ou les machines-outils, la part des intrants étrangers dans la valeur produite est très élevée. La part de la Chine dans l’ensemble des approvisionnements a augmenté de 2,5 points entre 2013 et 2018. Toutefois, son poids de 14% reste très inférieur à la part combinée des pays « occidentaux », stable à 61%. En examinant la dynamique des importations russes d’intrants depuis 2012, Simola conclut à un potentiel de substitution limité, notamment dans le domaine de la pharmacie et de la fabrication de matériel de transport.

Dès lors, comment évaluer l’impact des sanctions commerciales ? Sans surprise, ce sujet fait l’objet des mêmes débats méthodologiques que ce que l’on observe pour les économies européennes. A l’aide de tableaux entrées-sorties internationaux représentant les chaînes de valeur pour 35 secteurs, Simola (2022b) estime à respectivement -12% et -10% l’impact, sur le PIB de la Russie, d’un arrêt total des exportations et des importations russes vers/en provenance des pays « occidentaux » (y compris Japon, Corée et Taiwan). En cas de découplage complet, l’impact serait donc très important, même s’il ne faut probablement pas additionner les deux chiffrages dans la mesure où l’arrêt des exportations rend inutile une partie des importations. A l’aide d’un modèle d’équilibre général, donc en prenant en compte les possibilités de substitution et l’ajustement des prix, Felbermayr, Mahlkow et Sandkamp (2022) trouvent qu’un découplage quasi-complet réduirait le niveau de vie en Russie de l’ordre de 10%. Langot et al. (2022) obtiennent un ordre de grandeur similaire à l’aide du modèle de Baqaee and Fahri (2021). Toutefois, ces chiffrages ne tiennent pas compte du retrait de Russie des multinationales occidentales. En supposant que la moitié de l’activité des filiales serait interrompue, Mahlstein et al. (2022) estiment que ce seul effet ferait diminuer le PIB russe de 12%. Korhonen et Kortelainen (2022) obtiennent environ -10% en utilisant le modèle intégré du Fonds monétaire international, qui incorpore des chocs de confiance, mais sans découplage commercial complet.

D’une maladie à l’autre

Au cours des décennies passées, les chercheurs se sont régulièrement demandé si l’économie russe était sujette ou non à la « maladie hollandaise ». Ce syndrome décrit la difficulté des pays exportateurs d’énergies et de matières premières à diversifier leurs économies en développant notamment l’industrie manufacturière. Ainsi, la rente pétrolière attire à elle les facteurs de production – travail et capital - et renchérit les coûts pour les autres activités qui peinent alors à émerger face à la concurrence étrangère. Seuls se développent les secteurs dit « abrités » de la concurrence étrangère, principalement dans les services. Le phénomène peut être renforcé si le gouvernement distribue les recettes fiscales liées à la rente pétrolière, et au contraire atténué si, comme c’est le cas en Norvège, le gouvernement accumule dans un fonds souverain les recettes correspondantes au lieu de les dépenser. À partir de 2008, la Russie a épargné une partie de ses recettes pétrolières dans un fonds, suivant différentes règles budgétaires. L’actif semble toutefois s’être fortement dévalorisé depuis le début de la guerre, sans parler des sanctions sur la partie investie à l’étranger.

L’attrition programmée de la rente énergétique va éloigner la Russie de la maladie hollandaise, même si elle va lui laisser d’autres matières premières qui sauront certainement se valoriser dans la période qui s’annonce : nickel, palladium, céréales… Toutefois, la Russie devra développer de nouvelles activités économiques et les insérer dans les chaînes de valeur mondiales. Cela supposera notamment de faire revenir les investisseurs étrangers plutôt que de compter sur la substitution aux importations, qui ne semble pas avoir bien fonctionné au cours de la période 2014-2021. Contrairement à ce que la renommée de l’école russe de mathématique pourrait laisser penser, le système éducatif ne semble pas particulièrement performant si on l’évalue par les tests PISA à 15 ans ; la Russie est classée seulement 45ème dans le Global Innovation Index 2021, entre l’Inde et le Vietnam. Il lui sera difficile de trouver le chemin de la croissance sans rouvrir le pays, attirer des capitaux, des technologies, des savoir-faire et des talents, d’autant que la population russe pourrait baisser de 0,3% par an d’ici 2030, selon le scénario médian des Nations-Unies. La pandémie de Covid et la guerre pourraient accélérer le déclin démographique : en 2021, le pays a perdu plus d’un million d’habitants (environ 0,7% de sa population) du fait d’un nombre de décès supérieur à celui des naissances, en lien avec la pandémie ; et même si elle a bénéficié d’un flux migratoire positif, la population totale de la Russie a diminué d’environ 0,4% cette année-là. La guerre pourrait tarir voire inverser le flux migratoire.

***

Lire aussi :

>> English version: The ruble that hides the forest

>> Tous les billets d'Agnès Bénassy-Quéré, chef économiste de la DG Trésor.