BREVES BIMENSUELLES

JAPON COREE

Période du 11 au 24 janvier 2021

Japon

- Evolutions macroéconomiques

- Relations commerciales et multilatérales

- Entreprises

Corée

- Evolutions macroéconomiques

- Entreprises

Japon

1. Evolutions macroéconomiques

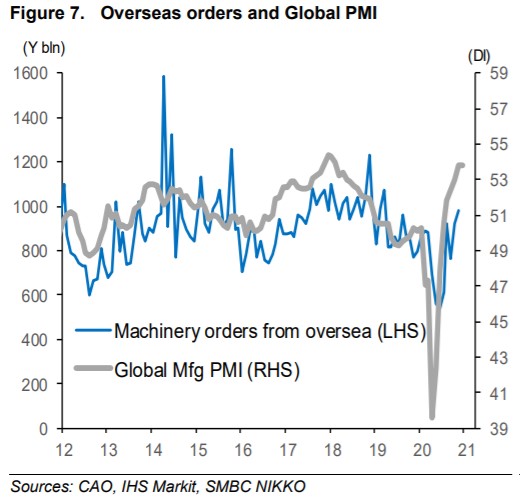

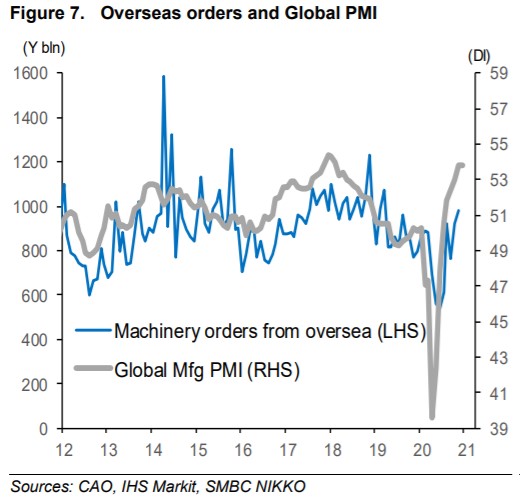

Les commandes de machines ont augmenté de 1,5% en glissement mensuel en novembre 2020, plus qu’anticipé dans l’enquête de référence Bloomberg (6,5%). Elles se sont élevées à 854,8 Mds Yen (7,1 Mds €) selon le Cabinet Office, bien au-delà du consensus (enquête Bloomberg) qui prévoyait une baisse après la forte croissance des commandes en octobre (+17,1%). Pour mémoire, les commandes de machine sont un indicateur avancé de la demande du secteur privé (hors navires et électricité, exclus en raison de leur volatilité). Par rapport au niveau pré-pandémique moyen, les commandes n’ont ainsi diminué que de 2,1% en novembre (à comparer à une baisse de 19,1% par rapport à la moyenne pré-pandémique au mois de a juin). Par ailleurs, le Cabinet Office souligne l’absence de large commande susceptible de créer un écart statistique. La demande a été tirée par les entreprises non manufacturières, dont les commandes ont augmenté de +5,6% (510,87 Mds Yen, 4,3 Mds €) malgré un ralentissement par rapport au mois précédent (+13,8%). Cette dynamique est soutenue par des secteurs tels que les télécommunications et la construction, qui profitent d’une demande en hausse pour les dépenses d'investissement dans les réseaux 5G et dans les équipements de télétravail. Au contraire, les commandes des entreprises manufacturières ont diminué de 2,4% (première baisse en trois mois) pour atteindre 345,2 Mds Yen (2,9 Mds €).

Les commandes de machines ont augmenté de 1,5% en glissement mensuel en novembre 2020, plus qu’anticipé dans l’enquête de référence Bloomberg (6,5%). Elles se sont élevées à 854,8 Mds Yen (7,1 Mds €) selon le Cabinet Office, bien au-delà du consensus (enquête Bloomberg) qui prévoyait une baisse après la forte croissance des commandes en octobre (+17,1%). Pour mémoire, les commandes de machine sont un indicateur avancé de la demande du secteur privé (hors navires et électricité, exclus en raison de leur volatilité). Par rapport au niveau pré-pandémique moyen, les commandes n’ont ainsi diminué que de 2,1% en novembre (à comparer à une baisse de 19,1% par rapport à la moyenne pré-pandémique au mois de a juin). Par ailleurs, le Cabinet Office souligne l’absence de large commande susceptible de créer un écart statistique. La demande a été tirée par les entreprises non manufacturières, dont les commandes ont augmenté de +5,6% (510,87 Mds Yen, 4,3 Mds €) malgré un ralentissement par rapport au mois précédent (+13,8%). Cette dynamique est soutenue par des secteurs tels que les télécommunications et la construction, qui profitent d’une demande en hausse pour les dépenses d'investissement dans les réseaux 5G et dans les équipements de télétravail. Au contraire, les commandes des entreprises manufacturières ont diminué de 2,4% (première baisse en trois mois) pour atteindre 345,2 Mds Yen (2,9 Mds €).

Cette évolution est principalement tirée par la demande extérieure : les commandes en provenance de l'étranger ont augmenté de 5,9% en glissement mensuel à 978,5 Mds Yen (8,2 Mds €) et de 24,2% par rapport à la moyenne de juillet-septembre. Le niveau de la demande extérieure a ainsi dépassé celui d’avant crise, notamment grâce aux commandes de semi-conducteurs et de machines-outils. Les économistes de SMBC Nikko associent les ventes croissantes de semi-conducteurs à la hausse de la demande mondiale en téléphones mobiles ainsi qu’à l'augmentation des investissements des entreprises de télécommunications et de haute technologie. S’agissant des machines-outils, elles bénéficient de la reprise de l’industrie automobile mondiale (qui selon le Nikkei serait également à l’origine d’une part importante de l’augmentation de la demande en semi-conducteurs –cf. brèves ci-après). Nomura relie cette reprise à l’amélioration temporaire de la situation sanitaire en septembre et octobre, qui a permis un redressement de l'activité économique. Compte tenu du nouvel état d’urgence déclaré en janvier, et de la résurgence de la pandémie en Europe et aux Etats-Unis, Nomura envisage une croissance réelle faible des investissements au premier semestre 2021. Cependant, les incertitudes pesant sur l’évolution de la situation sanitaire font peser des risques, y compris à la hausse, sur cette prévision. Nikkei, SMBC Nikko, Nomura

2. Relations commerciales et multilatérales

Le Japon mise sur l’exportation de produits agricoles coûteux, à forte image, pour dynamiser les secteurs agricole, de la forêt et de la pêche. Reposant sur 27 produits phares (saké, fruits, viande bovine, etc.), le plan de soutien du gouvernement japonais aux exportations de produits agricoles et de la pêche à forte identité vise à porter le niveau des exportations à 2 000 Mds JPY (environ 16,6 Mds€) en 2025, et 5 000 Mds JPY en 2030 (soit 5,4 fois plus qu’actuellement). Par exemple, le plan prévoit d’augmenter de 440% les exportations de viande de bœuf de type wagyu d’ici 2025 en ciblant les marchés de Hong-Kong, Taiwan, les Etats-Unis et l’Union européenne et surtout une ouverture du marché chinois. Aucun financement significatif n’est annoncé pour le moment. The Japan Times

Le Japon mise sur l’exportation de produits agricoles coûteux, à forte image, pour dynamiser les secteurs agricole, de la forêt et de la pêche. Reposant sur 27 produits phares (saké, fruits, viande bovine, etc.), le plan de soutien du gouvernement japonais aux exportations de produits agricoles et de la pêche à forte identité vise à porter le niveau des exportations à 2 000 Mds JPY (environ 16,6 Mds€) en 2025, et 5 000 Mds JPY en 2030 (soit 5,4 fois plus qu’actuellement). Par exemple, le plan prévoit d’augmenter de 440% les exportations de viande de bœuf de type wagyu d’ici 2025 en ciblant les marchés de Hong-Kong, Taiwan, les Etats-Unis et l’Union européenne et surtout une ouverture du marché chinois. Aucun financement significatif n’est annoncé pour le moment. The Japan Times

3. Entreprises

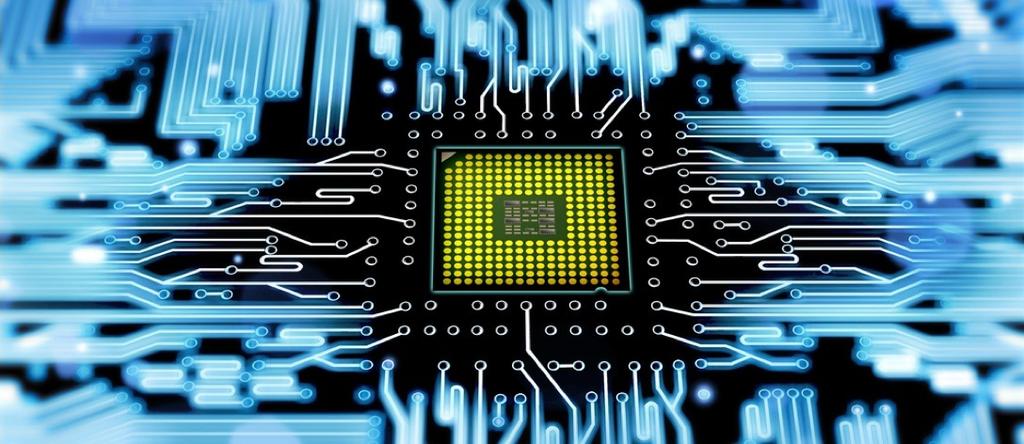

L’industrie automobile subit une sévère pénurie de semi-conducteurs, face au marché des smartphones et PC qui accaparent les puces électroniques. La pénurie touche l’industrie automobile de manière globale, avec des retards d’approvisionnements en composants qui forcent les constructeurs à réduire leur production (dans des proportions qui restent faibles comparées à leur production mondiale annuelle). Honda Motor a annoncé une baisse de sa production japonaise de 4 000 véhicules ce mois-ci et Nissan prévoit de produire au Japon 5 000 Nissan Note de moins que prévu en janvier. Les deux constructeurs avertissent que ces réductions pourraient se poursuivre en février, voire en mars 2021. Toyota a également diminué sa production au Texas et fermé pendant 2 jours (11 et 12 janvier) une ligne de production en Chine. Subaru a aussi manifesté son inquiétude face au manque de composants. Hors du Japon, Volkswagen a annoncé le mois dernier une réduction de sa production en Chine, en Amérique du Nord et en Europe.

L’industrie automobile subit une sévère pénurie de semi-conducteurs, face au marché des smartphones et PC qui accaparent les puces électroniques. La pénurie touche l’industrie automobile de manière globale, avec des retards d’approvisionnements en composants qui forcent les constructeurs à réduire leur production (dans des proportions qui restent faibles comparées à leur production mondiale annuelle). Honda Motor a annoncé une baisse de sa production japonaise de 4 000 véhicules ce mois-ci et Nissan prévoit de produire au Japon 5 000 Nissan Note de moins que prévu en janvier. Les deux constructeurs avertissent que ces réductions pourraient se poursuivre en février, voire en mars 2021. Toyota a également diminué sa production au Texas et fermé pendant 2 jours (11 et 12 janvier) une ligne de production en Chine. Subaru a aussi manifesté son inquiétude face au manque de composants. Hors du Japon, Volkswagen a annoncé le mois dernier une réduction de sa production en Chine, en Amérique du Nord et en Europe.

L’industrie automobile utilise de plus en plus de semi-conducteurs à mesure que les voitures deviennent plus sophistiquées, plus autonomes, mais aussi plus électriques (une étude de KPMG Japan montre qu’un véhicule électrique utilise deux fois plus de semi-conducteurs qu’un véhicule thermique). Or, l’un des effets de la COVID-19 est d’avoir assombri les prévisions de commandes de l’industrie automobile tout en stimulant fortement celles des constructeurs d’électronique grand public (smartphones, PC, consoles, etc.). La reprise des ventes automobiles, plus rapide que prévue et notamment portée par le marché chinois, a surpris les fournisseurs de composants, qui peinent aujourd’hui à répondre à toutes les demandes. Cette situation pourrait durer jusqu’à 6 mois, le temps que la chaîne de production s’adapte à la demande. Nikkei, Nikkei, Nikkei, Nikkei

La vague de froid qui a touché certaines préfectures japonaises a provoqué, selon une série d'articles du Nikkei, une augmentation de la demande en chauffage et une hausse des prix de l’électricité. La tension sur l'approvisionnement en gaz naturel liquéfié est selon le Nikkei l'un des facteurs qui explique le rapprochement entre la demande en électricité et le niveau de production. Même si les opérateurs électriques achètent du combustible gaz sur les marchés au comptant, le délai de transport vers le Japon est d'environ 2 mois. Selon le Nikkei, le prix de l’électricité sur le marché spot journalier aurait atteint le 12 janvier un pic historique depuis l’ouverture du marché en 2005 à 154,57 JPY/KWh. Il est craint que les prix de fourniture au client final de certains fournisseurs s'approvisionnant principalement sur les marchés fassent plus que doubler en janvier. Le ministère de l'économie, du commerce et de l'industrie (METI), qui avait prévu d'introduire à partir d'avril 2022 un plafonnement des frais de rééquilibrage des acteurs du marché de gros de l'électricité à 200 JPY/kWh a annoncé une mesure d'urgence pour appliquer par anticipation un tel plafonnement à partir du 17 janvier et jusqu'au 30 juin 2021. Les opérateurs électriques ont déployé plusieurs stratégies pour réduire la tension sur le réseau électrique et éviter des pannes de courant : recherche de coopérations avec l’Association du pétrole, et l’Association des fournisseurs de gaz ; certains opérateurs ont fait le choix de recourir charbon comme J-Power qui a redémarré une ancienne centrale à charbon. Enfin, l’ensemble des opérateurs incitent les consommateurs à réduire leur consommation électrique et à ne pas allumer le chauffage. METI, Nikkei, Nikkei, Nikkei

La vague de froid qui a touché certaines préfectures japonaises a provoqué, selon une série d'articles du Nikkei, une augmentation de la demande en chauffage et une hausse des prix de l’électricité. La tension sur l'approvisionnement en gaz naturel liquéfié est selon le Nikkei l'un des facteurs qui explique le rapprochement entre la demande en électricité et le niveau de production. Même si les opérateurs électriques achètent du combustible gaz sur les marchés au comptant, le délai de transport vers le Japon est d'environ 2 mois. Selon le Nikkei, le prix de l’électricité sur le marché spot journalier aurait atteint le 12 janvier un pic historique depuis l’ouverture du marché en 2005 à 154,57 JPY/KWh. Il est craint que les prix de fourniture au client final de certains fournisseurs s'approvisionnant principalement sur les marchés fassent plus que doubler en janvier. Le ministère de l'économie, du commerce et de l'industrie (METI), qui avait prévu d'introduire à partir d'avril 2022 un plafonnement des frais de rééquilibrage des acteurs du marché de gros de l'électricité à 200 JPY/kWh a annoncé une mesure d'urgence pour appliquer par anticipation un tel plafonnement à partir du 17 janvier et jusqu'au 30 juin 2021. Les opérateurs électriques ont déployé plusieurs stratégies pour réduire la tension sur le réseau électrique et éviter des pannes de courant : recherche de coopérations avec l’Association du pétrole, et l’Association des fournisseurs de gaz ; certains opérateurs ont fait le choix de recourir charbon comme J-Power qui a redémarré une ancienne centrale à charbon. Enfin, l’ensemble des opérateurs incitent les consommateurs à réduire leur consommation électrique et à ne pas allumer le chauffage. METI, Nikkei, Nikkei, Nikkei

Corée

1. Evolutions macroéconomiques et financières

Les exportations coréennes se sont contractées de -5,4 % en 2020 et les importations de -7,2 %, pour atteindre respectivement 513 Mds USD et 468 Mds USD. Après avoir plongé durant le 2ème trimestre 2020 (- 20 % en g.a), les exportations ont fini par retrouver leur niveau d’avant crise, voire à le dépasser pour les mois de novembre et décembre. Ainsi, en décembre, les exportations ont augmenté de 12,6 %, essentiellement portées par les ventes (+30 %) du produit phare de la Corée : les semi-conducteurs, qui représentent quasiment un quart des exportations totales du pays. Sur l’ensemble de l’année, leurs ventes ont augmenté de 5,6 % et celles des produits électroniques de 0,7 %. Les ventes de produits agricoles ont quant à elles augmenté de 7,7 %, notamment en raison d’une forte demande pour les produits transformés coréens (kimchi, nouilles instantanées…). A l’inverse les ventes d’automobiles ont baissé de -13 % et celles d’écrans de -12 %. La baisse de la demande et du prix du pétrole a causé une très forte chute des exportations de produits pétroliers (- 36,5 %), expliquant la baisse des importations d’hydrocarbures, premier poste d’achat coréen, de -32 % à 87 Mds USD. Ces produits mis à part, les importations coréennes sont en réalité en hausse de 1,3 % sur l’année, soutenue notamment par des achats de machines de production pour les usines de semi-conducteurs (en augmentation de 43,5 %). Sources : Joong Ang Daily ; Korea Times ; Yonhap.

Les exportations coréennes se sont contractées de -5,4 % en 2020 et les importations de -7,2 %, pour atteindre respectivement 513 Mds USD et 468 Mds USD. Après avoir plongé durant le 2ème trimestre 2020 (- 20 % en g.a), les exportations ont fini par retrouver leur niveau d’avant crise, voire à le dépasser pour les mois de novembre et décembre. Ainsi, en décembre, les exportations ont augmenté de 12,6 %, essentiellement portées par les ventes (+30 %) du produit phare de la Corée : les semi-conducteurs, qui représentent quasiment un quart des exportations totales du pays. Sur l’ensemble de l’année, leurs ventes ont augmenté de 5,6 % et celles des produits électroniques de 0,7 %. Les ventes de produits agricoles ont quant à elles augmenté de 7,7 %, notamment en raison d’une forte demande pour les produits transformés coréens (kimchi, nouilles instantanées…). A l’inverse les ventes d’automobiles ont baissé de -13 % et celles d’écrans de -12 %. La baisse de la demande et du prix du pétrole a causé une très forte chute des exportations de produits pétroliers (- 36,5 %), expliquant la baisse des importations d’hydrocarbures, premier poste d’achat coréen, de -32 % à 87 Mds USD. Ces produits mis à part, les importations coréennes sont en réalité en hausse de 1,3 % sur l’année, soutenue notamment par des achats de machines de production pour les usines de semi-conducteurs (en augmentation de 43,5 %). Sources : Joong Ang Daily ; Korea Times ; Yonhap.

2. Entreprises

Condamnation et incarcération de l’héritier et Président de facto du groupe Samsung, M. Lee Jae-yong pour des faits de corruption et détournement de fonds. Lee Jae-yong a été reconnu coupable de faits de corruption et de détournements de fonds par la Haute Cour de Séoul et immédiatement incarcéré le 18 janvier. Cette condamnation est le dernier épisode d’un feuilleton judiciaire au long cours débuté en 2016, qui a notamment entraîné la destitution de l’ex-Présidente Park Geun-hye. Les révélations portant sur l’influence exercée par Choi Soon-sil sur la Présidente Park Geun-hye, dont elle était la confidente, ont en effet mis en lumière la collusion entre le pouvoir politique de l’époque et les chaebols, au premier rang desquels le groupe Samsung, premier conglomérat du pays. Il était notamment reproché à Lee Jae-yong d’avoir influencé l’ancienne Présidente via des donations à sa confidente. Condamné une première fois en 2017 à une peine de prison de 5 ans, Lee Jae-yong avait finalement été libéré un an plus tard à l’issue de son procès en appel devant la Haute Cour de Séoul, laquelle l’avait condamné à une peine de deux ans et demi de prison assorti du sursis. En août 2019, la Cour Suprême coréenne ordonnait la tenue d’un nouveau procès par la Haute Cour de Séoul, infirmant la décision de celle-ci sur certains chefs d’accusation. A la demande du comité de conformité interne imposé par la justice, Lee Jae-yong a présenté des excuses publiques à la nation coréenne en mai 2020. Si celles-ci ont été l’occasion pour le dirigeant d’annoncer des changements importants dans la gouvernance de Samsung, elles n’ont finalement pas suffi à lui faire éviter cette nouvelle condamnation, et surtout, une incarcération immédiate. Il est craint que cette nouvelle détention ne paralyse ou ne reporte des projets ou des opportunités pour le groupe dans un contexte économique post crise sanitaire. Sources : The Korea Herald, Joong Ang Daily, Yonhap,

Condamnation et incarcération de l’héritier et Président de facto du groupe Samsung, M. Lee Jae-yong pour des faits de corruption et détournement de fonds. Lee Jae-yong a été reconnu coupable de faits de corruption et de détournements de fonds par la Haute Cour de Séoul et immédiatement incarcéré le 18 janvier. Cette condamnation est le dernier épisode d’un feuilleton judiciaire au long cours débuté en 2016, qui a notamment entraîné la destitution de l’ex-Présidente Park Geun-hye. Les révélations portant sur l’influence exercée par Choi Soon-sil sur la Présidente Park Geun-hye, dont elle était la confidente, ont en effet mis en lumière la collusion entre le pouvoir politique de l’époque et les chaebols, au premier rang desquels le groupe Samsung, premier conglomérat du pays. Il était notamment reproché à Lee Jae-yong d’avoir influencé l’ancienne Présidente via des donations à sa confidente. Condamné une première fois en 2017 à une peine de prison de 5 ans, Lee Jae-yong avait finalement été libéré un an plus tard à l’issue de son procès en appel devant la Haute Cour de Séoul, laquelle l’avait condamné à une peine de deux ans et demi de prison assorti du sursis. En août 2019, la Cour Suprême coréenne ordonnait la tenue d’un nouveau procès par la Haute Cour de Séoul, infirmant la décision de celle-ci sur certains chefs d’accusation. A la demande du comité de conformité interne imposé par la justice, Lee Jae-yong a présenté des excuses publiques à la nation coréenne en mai 2020. Si celles-ci ont été l’occasion pour le dirigeant d’annoncer des changements importants dans la gouvernance de Samsung, elles n’ont finalement pas suffi à lui faire éviter cette nouvelle condamnation, et surtout, une incarcération immédiate. Il est craint que cette nouvelle détention ne paralyse ou ne reporte des projets ou des opportunités pour le groupe dans un contexte économique post crise sanitaire. Sources : The Korea Herald, Joong Ang Daily, Yonhap,

La future « Apple Car » pourrait être construite par Hyundai Motor Group. Les spéculations vont bon train depuis que le constructeur automobile coréen Hyundai Motor Group a évoqué dans un premier communiqué le 8 janvier, être en discussion avec Apple concernant le projet de ce dernier de créer une voiture électrique autonome, connu sous le nom de « projet Titan ». Si aucun des deux acteurs concernés n’a depuis confirmé ce possible partenariat, le groupe coréen ayant même modifié son communiqué pour retirer le nom d’Apple pour indiquer à la place être en discussion avec plusieurs partenaires potentiels, la presse rapporte qu’un accord pourrait être signé au mois de mars 2021 selon lequel la future voiture d’Apple, baptisée par la presse « l’Apple car », pourrait être produite dans une usine de Kia Motors dans l’Etat américain de Géorgie. Apple, qui travaille sur le projet d’un véhicule autonome depuis 2014, pourrait bénéficier de l’expertise et de la plateforme pour voitures électriques développées par Hyundai Motor Group afin de réduire les délais de développement de son véhicule et s’assurer d’une capacité de production de masse. De son côté, le constructeur coréen gagnerait en notoriété, notamment sur la scène internationale, renforcerait son expertise et sa crédibilité en matière de software. D’un point de vue financier, Hyundai Motor group pourrait par ailleurs amortir plus rapidement les coûts de développement de sa plateforme pour véhicules électriques et bénéficier d’économies d’échelle. Il est néanmoins craint que, ce faisant, Hyundai n’aide Apple à devenir un concurrent ou à faire de lui qu’un simple sous-traitant, ce qui pourrait nuire à la fois à son image et à ses capacités d’innovation à long terme. Sources : Reuters ; Joong Ang Daily ; Business Korea ; Hankyoreh

La future « Apple Car » pourrait être construite par Hyundai Motor Group. Les spéculations vont bon train depuis que le constructeur automobile coréen Hyundai Motor Group a évoqué dans un premier communiqué le 8 janvier, être en discussion avec Apple concernant le projet de ce dernier de créer une voiture électrique autonome, connu sous le nom de « projet Titan ». Si aucun des deux acteurs concernés n’a depuis confirmé ce possible partenariat, le groupe coréen ayant même modifié son communiqué pour retirer le nom d’Apple pour indiquer à la place être en discussion avec plusieurs partenaires potentiels, la presse rapporte qu’un accord pourrait être signé au mois de mars 2021 selon lequel la future voiture d’Apple, baptisée par la presse « l’Apple car », pourrait être produite dans une usine de Kia Motors dans l’Etat américain de Géorgie. Apple, qui travaille sur le projet d’un véhicule autonome depuis 2014, pourrait bénéficier de l’expertise et de la plateforme pour voitures électriques développées par Hyundai Motor Group afin de réduire les délais de développement de son véhicule et s’assurer d’une capacité de production de masse. De son côté, le constructeur coréen gagnerait en notoriété, notamment sur la scène internationale, renforcerait son expertise et sa crédibilité en matière de software. D’un point de vue financier, Hyundai Motor group pourrait par ailleurs amortir plus rapidement les coûts de développement de sa plateforme pour véhicules électriques et bénéficier d’économies d’échelle. Il est néanmoins craint que, ce faisant, Hyundai n’aide Apple à devenir un concurrent ou à faire de lui qu’un simple sous-traitant, ce qui pourrait nuire à la fois à son image et à ses capacités d’innovation à long terme. Sources : Reuters ; Joong Ang Daily ; Business Korea ; Hankyoreh