Trésor-Éco n° 113 - Système bancaire parallèle aux États-Unis : évolution et enjeux économiques

Le système bancaire parallèle (SBP) ou Shadow banking system est constitué d'une multitude d'opérateurs bancaires et financiers reliés par des chaînes d'intermédiation financière plus ou moins longues et complexes.

D'un côté de la chaîne d'intermédiation financière, des dépôts sont réalisés par le secteur non financier, par exemple sous forme de parts dans des fonds monétaires. À l'autre extrémité, des créances lui sont accordées.

Le système bancaire parallèle assure donc une fonction d'intermédiaire financier, au même titre que le secteur bancaire classique. La principale distinction par rapport à ce dernier réside dans un encadrement moindre et un fractionnement plus prononcé entre opérateurs des étapes d'intermédiation.

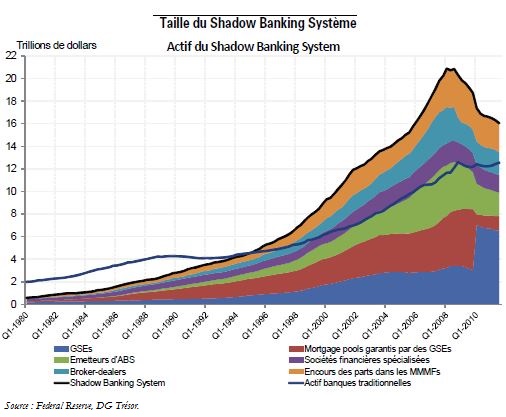

Le système bancaire parallèle s'est considérablement développé dans les années 2000 aux États Unis, son actif total allant jusqu' à représenter 21 trillions de dollars à son pic au troisième trimestre 2008, soit 145 % du PIB américain. Depuis l'éclatement de la crise financière, la taille du SBP telle qu'on peut la mesurer en sommant les bilans des acteurs qui le composent s'est contractée de près d'un quart.

Cette évolution résulte à la fois d'une moindre activité sur certains segments d'activités majeurs pour le SBP, comme la titrisation de prêts immobiliers, mais également de difficultés accrues d’accès aux financements dans un contexte de réévaluation des risques.

Cette réduction de la taille du système bancaire parallèle a coïncidé avec une nette réduction de sa part dans le financement des acteurs réels de l'économie américaine : même si elle est difficile à estimer, celle-ci serait passée de 41 à 31 % selon la mesure utilisée, soit de 16 à 12 trillions de dollar depuis le pic atteint au troisième trimestre 2008.

Ce retrait du système bancaire parallèle dans le financement de l'économie américaine est allé de pair avec une augmentation des besoins de placement à court terme, notamment en lien avec la progression de la trésorerie des entreprises américaines. Ces besoins ont cependant pu être satisfaits par des placements alternatifs aux titres courts émis traditionnellement par le SBS, billets de trésorerie émis par l'État fédéral américain notamment.

L'encadrement du SBP devrait être renforcé dans le cadre de la loi Dodd Frank adoptée en juillet 2010 et mise en œuvre depuis progressivement par les agences de régulation américaine.