Trésor-Éco n° 23 - Le taux réduit d'impôt sur les sociétés pour les PME

Les Très Petites Entreprises (TPE) et Petites et Moyennes Entreprises (PME) indépendantes ont souvent un accès au financement externe plus difficile que les grandes entreprises. D'une part, leur accès au financement de marché est très limité. D'autre part, les établissements de crédit se montrent encore plus sensibles à la qualité de la structure de bilan et au niveau des capitaux propres du fait d'un risque de défaillance plus important que pour les grandes entreprises.

Dans ces conditions, il importe pour les TPE et PME de consolider leurs capitaux propres. Or l'impôt sur les sociétés, en taxant les bénéfices réinvestis dans l'entreprise ou les dividendes distribués aux actionnaires, alourdit directement le coût des capitaux propres.

Afin de réduire le coût du financement et améliorer les capitaux propres des TPE et PME, il a été décidé, en 1996 puis en 2001, d'alléger leur charge fiscale en instaurant un taux réduit d'impôt sur les sociétés. Ce taux réduit concerne seulement les TPE et PME indépendantes assujetties à l'impôt sur les sociétés. Les sociétés éligibles bénéficient alors d'un taux réduit à 15 %, au lieu du taux normal de 33,33 %, sur une fraction de leur bénéfice fiscal plafonnée à 38 120 €.

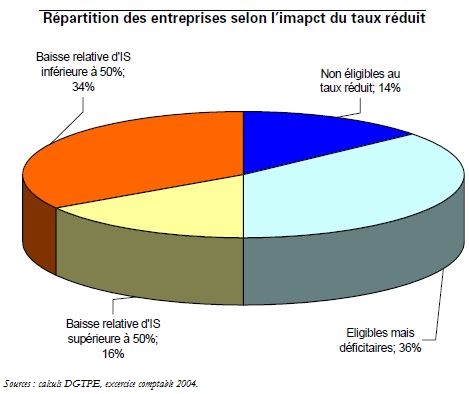

470 000 sociétés tirent aujourd’hui profit du taux réduit de l’impôt sur les sociétés. Avec le taux réduit, le barème d'imposition est devenu progressif pour les sociétés éligibles. Si la progressivité est importante en début de barème, elle s'estompe assez rapidement au-delà du seuil de 38 120 €. Le gain fiscal est en effet borné en absolu à un peu moins de 7 000 € par société. Toutefois, la plupart des sociétés en France sont de petite taille et ne réalisent qu'un bénéfice fiscal limité à quelques dizaines de milliers d'euros. Plus d'une société sur trois voit ainsi son impôt allégé de plus de moitié grâce au taux réduit.

Le taux réduit bénéficie davantage aux secteurs peu concentrés, où le poids des TPE et PME indépendantes est important. Les secteurs de la construction, du commerce, de l'immobilier et des services aux personnes sont ainsi ceux qui en bénéficient le plus. A contrario, les secteurs de l'industrie, de l'énergie et des activités financières sont ceux qui en bénéficient le moins.