POLOGNE

Economie de la Pologne

Avec une population de près de 38 millions de personnes, la Pologne constitue la principale économie parmi les Pays d’Europe Centrale et Orientale (PECO). Depuis son adhésion à l’UE en 2004, le pays a connu deux décennies de rattrapage économique. Les taux de croissance polonais ont systématiquement été supérieurs à la moyenne européenne et la croissance polonaise ne s’est interrompue qu’en 2020 en raison de la pandémie de covid19 (récession de -2% du PIB).

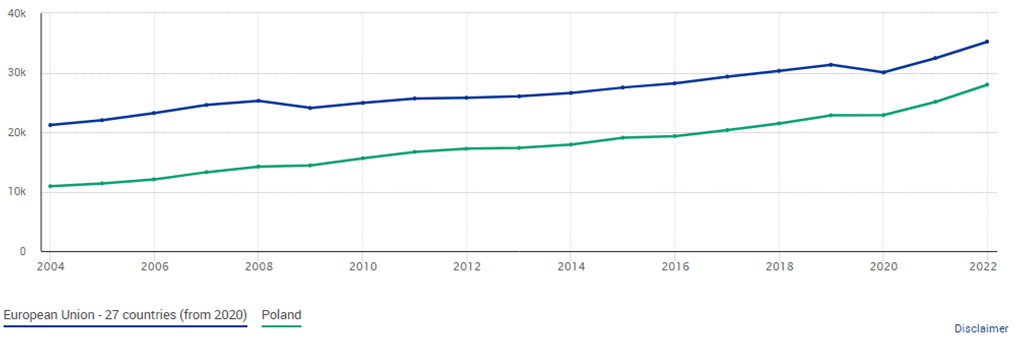

Taux de croissance annuel de la Pologne et de l’Union européenne (en %)

(Source : Banque mondiale, Croissance du PIB (% annuel) - European Union, Poland | Data (banquemondiale.org))

Lors de son adhésion à l’UE, la Pologne était le 9ème PIB de l’Union européenne (Royaume-Uni exclu), juste derrière l’Autriche. La Pologne est aujourd’hui le 6ème PIB de l’UE derrière les Pays-Bas et devant la Suède et la Belgique. Ainsi, le rapport du PIB par habitant polonais au PIB moyen par habitant européen, en parité de pouvoir d’achat, est passé de 51% en 2004 à 79% en 2022.

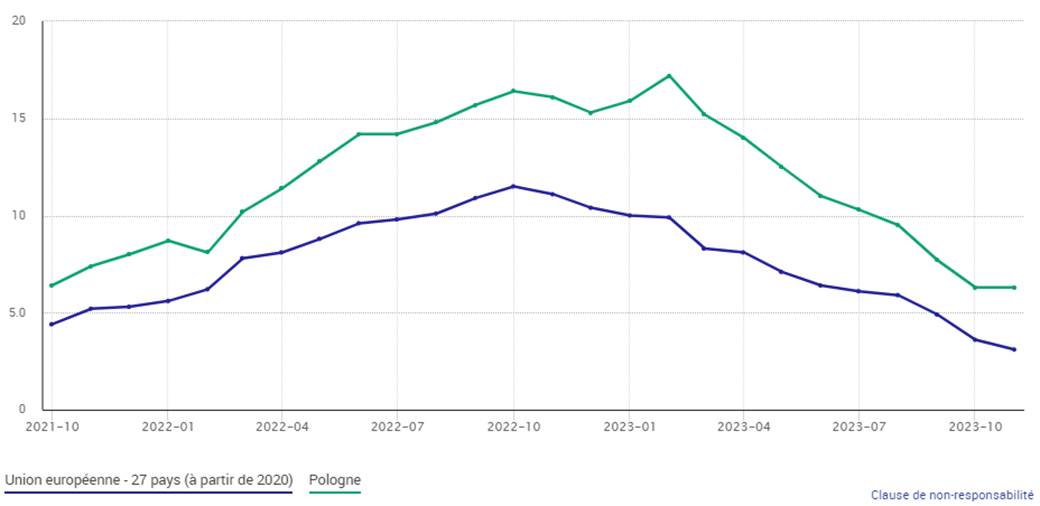

Evolution du PIB par habitant en Pologne et dans l’UE (en parité de pouvoir d’achat)

(Source : Eurostat, Statistics | Eurostat (europa.eu))

La Pologne compte 16,8 millions d’actifs en 2022. Le salaire mensuel brut moyen s’élevait début 2023 à 7 065,56 PLN soit environ 1 500 EUR. Le coût horaire moyen de la main d’œuvre était en 2022 de 12,5 EUR (moyenne UE : 30,5 EUR). Le Pologne connait l’un des taux de chômage les plus faibles en Europe, à 2,9% en 2022 (moyenne UE : 6,2%).

Impact de la pandémie de covid19 (2020)

La Pologne est parmi les économies de l’UE ayant le mieux résisté à la pandémie de covid19. Le pays n’a alors connu qu’une récession de -2% du PIB (moyenne UE : -5,6%). Sur l’ensemble de l’année 2020, la demande intérieure polonaise s’était moins contractée (-1,5%) que dans le reste de l’UE (-3,5%). Surtout, l’ampleur de la récession en 2020 avait été avantageusement limitée par l’amélioration de la balance commerciale (+6,7 Mds EUR en 2020 contre -4,4 Mds EUR en 2019). Les importations polonaises, notamment énergétiques avaient alors connu une baisse (-4,83%) tandis que les exportations polonaises s’étaient maintenues (+0,12%).

En réaction aux conséquences économiques de la pandémie de covid19, le gouvernement polonais avait mis en place un « plan anticrise » (plus de 36 Mds EUR d’aide publique déboursés), sous la forme de chômage partiel, de prêts non-remboursables et d’aides à la trésorerie des entreprises afin de soutenir les entreprises et de préserver l’emploi. Ces aides ont temporairement dégradé les finances publiques polonaises : le déficit public est passé de -0,7% du PIB en 2019 à -6,9% en 2020 tandis que la dette publique a atteint 57,2% du PIB fin 2020 (+11,5 points de pourcentage - pp).

Reprise et relance (2021)

Comme le reste de l’UE, la Pologne a connu en 2021 un phénomène de reprise. La croissance du PIB s’est élevée à +6,9%, au-dessus de la moyenne européenne à 5,4%. La Pologne a ainsi dépassé dès 2021 le PIB enregistré en 2019 (576 Mds EUR contre 533 Mds EUR) tandis que le chômage se maintenait à 3,4% (+0,2pp).

Le retour de la croissance en 2021 a permis une amélioration de la situation des finances publiques. Le déficit et la dette publique ont respectivement atteint -1,8% (+5,1 pp) et 53,6% (-3,6pp) du PIB en fin d’année.

En revanche, la relance de l’activité s’est accompagnée d’un retour à une balance commerciale négative (-7,7 Mds EUR en 2021) en raison de la reprise et du renchérissement des importations (271 Mds EUR, soit +27% en un an) que n’ont pas compensé pas les bonnes performances des exportations polonaises (264 Mds EUR soit +20%). Partant, la balance des paiements temporairement positive en 2020 (12,8 Mds EUR), s’est également dégradée pour redevenir négative en 2021 (-8,3 Mds EUR).

Dans le cadre du plan de relance européen NextGenerationEU, plusieurs Etats membres de l’UE ont pu faire approuver leurs plans de relance et de résilience (PRR) et en toucher un premier décaissement dès l’été 2021. La Pologne n’a vu son plan (Recovery and resilience plan for Poland) validé qu’en juin 2022 et n’a sollicité un premier décaissement qu’en décembre 2023 (cf. années 2023 et 2024 ci-après).

Une reprise entravée par la guerre en Ukraine (2022)

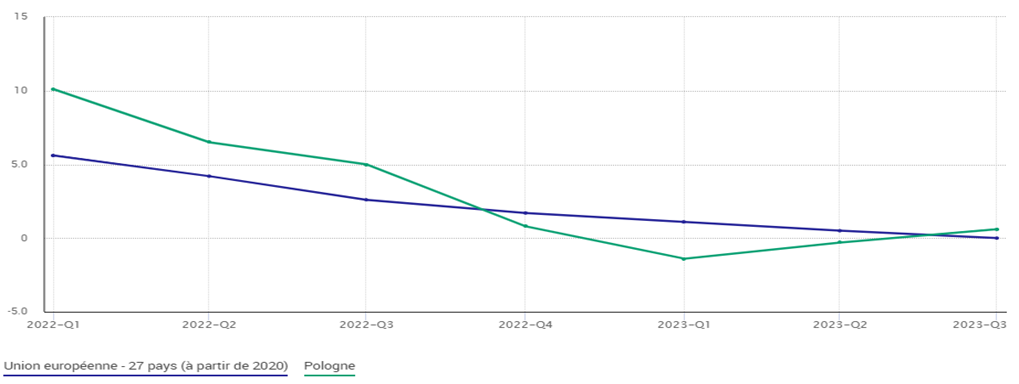

Taux d’inflation (IPCH) mensuel (en glissement annuel) en Pologne et dans l’UE (en %)

(Source : Eurostat, Statistics | Eurostat (europa.eu))

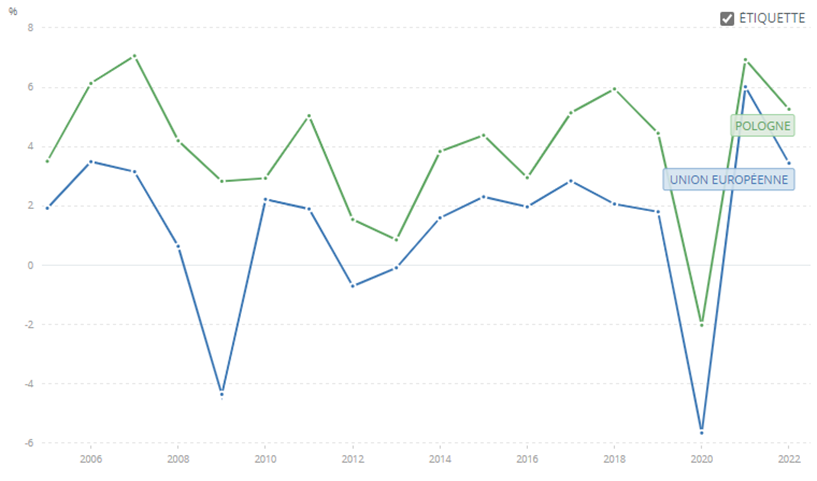

En 2022, la Pologne a enregistré une croissance de 5,1%, supérieure à la moyenne européenne (3,5%). A la veille de l’invasion russe de l’Ukraine, l’économie polonaise connaissait une dynamique très positive : 10,7% de croissance annuelle au T1 2022 contre 5,7% en moyenne dans l’UE. Mais le déclenchement du conflit en Ukraine a alimenté une forte inflation, évaluée à 13,2%[1] en 2022 (9,2% en moyenne dans l’UE) et altéré la croissance qui a progressivement chuté pour atteindre 0,6% au T4 2022, passant sous la moyenne européenne (1,7%).

Evolution du taux de croissance trimestriel (en glissement annuel) en Pologne et dans l’UE.

(Source : Eurostat, Statistics | Eurostat (europa.eu))

En 2022, la Pologne a connu une forte dégradation de sa balance commerciale (-24,3 Mds EUR) et de sa balance des paiements (-19,5 Mds EUR) sur fond de renchérissement des importations et notamment des produits énergétiques.

Face au phénomène d’inflation initié en 2021 et largement amplifié en 2022, le gouvernement polonais a adopté un « bouclier anti-inflation » sous la forme de réduction de TVA sur les produits énergétiques et alimentaires, ainsi que de distribution de « chèques anti-inflation » aux ménages les plus modestes.

Conséquence de l’invasion russe, la Pologne accueille depuis 2022 environ 1 million de réfugiés ukrainiens (leur nombre réel pourrait s’élever à 1,5 million), dont un grand nombre a rapidement travaillé de façon légale (la sécurité sociale polonaise dénombrait fin 2022 plus de 742 000 travailleurs ukrainiens, réfugiés ou non). Selon les estimations, la Pologne aurait dépensé dans la première année du conflit l’équivalent de 2% de son PIB (10 Mds EUR) pour l’aide à l’Ukraine, principalement sous forme de prestations au bénéfice des réfugiés sur son sol (prestations sociales et de santé, logement, scolarité des enfants réfugiés) et de dons d’équipements militaires.

Les mesures de soutien face à l’inflation, les réformes fiscales, ainsi que les conséquences de la guerre (accueil des réfugiés notamment) ont légèrement dégradé les finances publiques du pays en 2022. Ainsi, le déficit public s’est creusé à -3,7% (-1,9 pp) du PIB, mais la dette publique a poursuivi sa baisse (-4,5 pp), à 49,1% du PIB.

2023, une année de transition

Malgré un sérieux ralentissement de l'activité en début d’année, la Pologne devrait afficher en 2023 une croissance faible mais positive autour de 0,4%. Non-corrigée des variations saisonnières, la croissance au 3ème trimestre 2023 est redevenue positive (0,5%) après deux trimestres consécutifs de baisse (-0,3 au T1 ; -0,6% au T2), d'après les données provisoires du Bureau des Statistiques (GUS).

Après avoir marqué un plus haut en février 2023 (+18,4% en g.a), l’inflation a connu une rapide décrue jusqu’à s’afficher à +6,6% en glissement annuel en novembre. Cependant, depuis septembre, l’inflation sous-jacente s’avère supérieure à l’IPC, atteignant 7,3% en novembre. L’un des facteurs explicatifs réside dans la prise de diverses mesures préélectorales (notamment baisse des prix de l’essence à la pompe à contre-courant des cours mondiaux) qui ont eu pour effet d’accélérer la désinflation des prix les plus volatils.

Après une année 2022 fortement dégradée, le commerce extérieur polonais s’est très sensiblement redressé, avec à la fois une reprise sensible des exportations et une décrue importante des importations en valeur (-20,3% au troisième trimestre 2023 en g.a). Alors qu’en 2022, la Pologne avait connu une balance courante déficitaire représentant 2,4% du PIB, elle enregistrait à fin septembre 2023 un excédent courant (cumul sur 12 mois) de 0,6% du PIB.

L’année 2023, marquée par des élections législatives en octobre qui ont vu la défaite du pouvoir en place depuis 2015 et la victoire d’une coalition d’opposition, a été marquée par de nombreuses dépenses préélectorales qui n’avaient pas été programmées dans la loi de finances 2023. Selon le nouveau ministre polonais des Finances, l’exécution du budget 2023 devrait in fine se traduire par un déficit des finances publiques de 5,6% du PIB.

Enfin, la révision du plan de relance polonais, validée par l’UE fin 2023 et incluant un chapitre REPowerEU, porte les dons du PRR polonais de 22,5 à 25,3 Mds EUR et les prêts de 11,5 à 34,5 Mds EUR. En outre, un préfinancement inconditionnel de 5 Mds EUR a été obtenu en toute fin d’année, au titre de REPowerEU. Pour autant, le déblocage du reste des fonds nécessitera de respecter les jalons fixés par la Commission européenne, notamment s’agissant de l’indépendance de la justice.

Perspectives pour 2024

Selon les prévisions d’automne de la Commission européenne, la reprise attendue pour 2024 (2,7%) et pour 2025 (3,2%) s'appuierait sur une augmentation solide de la consommation des ménages ainsi que sur l'évolution positive de l'investissement et la robustesse des exportations. La baisse de l'inflation serait lente compte tenu de la hausse des salaires (y compris la revalorisation du salaire minimum de 17,8% dès janvier 2024) et retardée par le maintien de certaines mesures anti-inflation. En conséquence, selon la Commission, la Pologne connaitrait en 2024 l’inflation la plus élevée de l’UE à 6,2% (3,5% en moyenne dans l’UE). A ce jour, il est cependant difficile d’évaluer les éventuels effets de « second tour » sur l’inflation que pourrait entraîner la hausse importante des salaires dans la fonction publique en 2024 décidée par le nouveau gouvernement (+30% dans l’éducation nationale et 20% pour les autres fonctionnaires) et qui n’était pas intégrée dans les prévisions de la Commission.

Alors qu’en novembre 2023, la Commission européenne prévoyait que le déficit public atteindrait 4,6% du PIB en 2024, le budget 2024 présenté mi-décembre par le nouveau gouvernement prévoit un déficit nettement plus important, à hauteur de 5,1% du PIB. Partant, la dette publique polonaise devrait augmenter de 50,9% du PIB en 2023 à 56,2% en 2025, et cela sans intégrer d’éventuels ajustements qui pourraient découler du résultat de l’audit des finances publiques décidé par le nouveau gouvernement.

Pour en savoir plus sur l’économie polonaise :

- Commerce extérieur de la Pologne : Le commerce extérieur polonais en 2022 - POLOGNE | Direction générale du Trésor (economie.gouv.fr)

- Relations économiques entre la France et la Pologne

- Prévisions économiques de la Commission européenne pour la Pologne (novembre 2023) : Economic forecast for Poland (europa.eu)

- Présentation de l’économie polonaise par l’OCDE : Économie de la Pologne en un coup d’œil - OCDE (oecd.org)

- Présentation de la Pologne par le Fond Monétaire international : Republic of Poland and the IMF

- Données économiques générales de la Pologne présentées par l’institut polonais de statistiques, GUS : Statistics Poland / Basic data ainsi que Main | DBW (stat.gov.pl)

Principaux indicateurs macroéconomiques de la Pologne

|

2020 |

2021 |

2022 |

2023 |

|

|

Population |

||||

|

Population (en millions) |

37,9 |

37,8 |

37,8 |

37,7 |

|

Macroéconomie |

||||

|

PIB (Md EUR courants) |

526 |

576 |

656 |

803* |

|

Taux de croissance du PIB réel (%) |

-2,0 |

6,9 |

5,1 |

0,4** |

|

PIB/habitant (EUR) |

13 720 |

15 100 |

17 370 |

21 367* |

|

Prix |

||||

|

Inflation - IPCH (%y/y) |

3,7 |

5,2 |

13,2 |

11,1** |

|

Emploi |

||||

|

Taux de chômage (% pop active) |

3,2 |

3,4 |

2,9 |

3** |

|

Taux de chômage des jeunes (15-24ans) |

10,9 |

11,9 |

10,8 |

10,5 |

|

Taux d’activité (% pop 20-64 ans) |

72,7 |

75,4 |

76,7 |

77,7 |

|

Salaires |

||||

|

Salaire minimum au premier semestre (en EUR) |

610,79 |

614,08 |

654,79 |

745 |

|

Salaire brut moyen (en décembre) (en EUR) |

1295 |

1444 |

1559 |

n/d |

|

Recherche et développement |

||||

|

Dépenses de R&D (% PIB) |

1,39 |

1,44 |

1,46 |

n/d |

|

Extérieur |

||||

|

Balance commerciale (Md EUR) |

6,8 |

-7,7 |

-24,1 |

n/d |

|

Exportations (%y/y) |

0,1 |

19,7 |

21,5 |

n/d |

|

Importations (%y/y) |

-4,8 |

26,9 |

27,0 |

n/d |

|

Solde courant (% PIB) |

2,5 |

-1,4 |

-3,0 |

1,2** |

|

Taux de change |

||||

|

4,61 |

4,6 |

4,7 |

4,4 |

|

|

Finances publiques |

||||

|

Déficit public (% du PIB) |

-6,9 |

-1,8 |

-3,7 |

-5,8** |

|

Dette publique (% PIB) |

57,2 |

53,6 |

49,1 |

50,9** |

|

Sources : Eurostat; GUS |

||||

|

%y/y : en glissement annuel *Estimation du FMI en octobre 2023, taux de change 1 EUR = 1,048 USD **Estimation de la Commission européenne |

||||

[1] Indice des prix à la consommation harmonisé (HICP).