Le financement des startups à Singapour en 2023

La France et Singapour présentent des disparités dans le financement de leurs écosystèmes de startups – dans les secteurs soutenus, l'origine des investissements ou la nature des tours de financement –, mais ces dernières années ont donné lieu à une interconnexion croissante des deux écosystèmes. Depuis cinq ans, les fonds singapouriens ont joué un rôle actif dans 71 tours de financement de startups françaises, illustrant un intérêt grandissant pour les DeepTech notamment. En retour, les investisseurs européens ont montré un intérêt accru pour les startups de la Cité-Etat avec une augmentation de 16% de leurs financements dans celles-ci entre 2022 et 2023.

Deux écosystèmes uniques de startups qui se démarquent dans leur région

Hub financier, logistique, commercial mais aussi d’innovation, Singapour se distingue en Asie par son écosystème dynamique de startups, comptant 6 400 entreprises innovantes, soit plus de la moitié des startups en Asie du Sud-Est[1]. Parmi celles-ci, 16 sont des licornes valorisées à plus d’1 Md USD[2], dont 8 FinTech. Les startups singapouriennes emploient actuellement 180 000 personnes sur le territoire, ce qui correspond à près de 5% de la population active dans le pays[3]. Rapporté à la population, Singapour est le pays qui compte le plus de startups par habitant, 1 pour 900 habitants, devant Israël (1 pour 1 100) et la France (1 pour 3 200).

En tête parmi les pays de l’Union européenne (UE), la France compte près de 21 000 startups, dont 29 licornes, qui emploient actuellement 380 000 individus, soit 1,3% de la population active[4]. La part de FinTech parmi les licornes françaises est inférieure à celle des licornes singapouriennes, s’établissant respectivement à 34% et 50%[5], ce qui s’explique en grande partie par la place prépondérante du secteur financier dans l’économie de Singapour (13% du PIB, 200 000 emplois). La part de licornes au sein des startups singapouriennes est presque deux fois plus élevée qu'en France, avec une licorne pour 400 startups à Singapour, contre 1 pour 720 en France.

Des disparités marquent le paysage financier des startups entre la France et Singapour

En 2023, les levées de fonds à Singapour[6] ont représenté 5,7 Mds USD (-26%)[7], soit les deux tiers des investissements dans les startups en Asie du Sud-Est l’an dernier, mais nettement moins qu’en France où les startups ont levé 9 Mds USD (-43% par rapport à 2022), montant le plus élevé dans l’UE.

La France a enregistré un nombre records d’« exits » en 2023 avec 796 opérations pour un montant total de 20,3 Mds USD ; contre 109 opérations pour les entreprises singapouriennes (un record également pour la Cité-Etat) pour un montant de 4.9 Mds USD[8]. Pour celles financées par du capital-risque (« VC Backed »), le montant total de leurs « exits » s’est établi à 202 M USD (-88% par rapport à 2022) pour 35 opérations contre 11,5 Mds USD (+271%) en 140 opérations pour leurs homologues françaises[9]. Toutefois, avec 16 IPO en 2023 pour un montant total de 495 M USD, les entreprises singapouriennes s’en sortent mieux que leurs équivalents français (7 IPO pour 247 M USD), dont le montant des opérations n’a jamais été aussi bas depuis 2012[10].

Les startups singapouriennes ont levé 249 M USD au cours de 263 phases de pré-amorçage et d'amorçage en 2023. Ces phases, qui représentent 60% du nombre total de « rounds » (434), ont contribué à 4% du montant total des fonds levés (5,7 Mds USD). Les proportions de financements en Series A, B, et C atteignent respectivement 15%, 15%, et 13%. 53% des fonds proviennent des 11 levées de plus de 100 M USD. Plus de la moitié des financements des startups singapouriennes a été engagé par des entreprises (contre 22% pour la France), tandis que les fonds de venture capital ont contribué à hauteur de 26% (la moitié des fonds levés en France). Les investissements américains dans les startups singapouriennes ont connu une chute brutale, passant de 2,4 Mds USD à 680 M USD entre 2022 et 2023 (-72%). Les investisseurs européens ont montré un intérêt accru pour les startups de la Cité-Etat avec une augmentation d’environ 16% de leurs financements entre 2022 et 2023 (de 405 M USD à 470 M USD) malgré une baisse totale de 26% des fonds levés au cours de la même période (de 7,8 Mds USD à 5,7 Mds USD), augmentant ainsi leur part dans le total des fonds levés par les startups singapouriennes de 5% à 8%[11], et rattrapant celle des investisseurs américains passée de 31% en 2022 à 12% en 2023.

En France, un montant global de 816 M USD a été mobilisé au cours de 629 phases de pré-amorçage (0-1 M USD) et d'amorçage (1 M à 4 M USD) – en early-stage –, représentant les deux tiers des 1 001 « rounds » réalisés par les startups françaises en 2023. En dépit de la baisse globale des financements dans les startups en 2023, cette année se distingue par un record depuis 2018 en termes de levées de fonds en phase de pré-amorçage (« pre-seed »), avec un montant de 68 M USD récolté par les jeunes startups françaises. Ces phases de « pre-seed » et « seed » ont contribué à 9% du montant total des fonds levés (9 Mds USD). Les financements en Series A, B, et C représentent des proportions plus significatives, avec 20%, 25%, et 18% respectivement. Plus du quart des fonds provient des 11 levées de plus de 100 M USD (Verkor, Mistral AI, Ynsect, Pasqal). Les investissements américains dans les startups françaises ayant été divisés par 3 par rapport à 2022, la part des fonds levés par des acteurs français et européens a progressé, passant de 64% en 2021 à 77% en 2023. En valeur absolue, les montants levés par les acteurs français et européens restent cependant inférieurs à ceux des années 2021 et 2022 (-31% en 2023 par rapport à 2022).

Les levées sont concentrées historiquement dans les FinTech et les plateformes d’e-commerce à Singapour

A Singapour, les secteurs du e-commerce et des FinTech concernent à eux seuls 8 des 10 levées les plus importantes de l'année. La Cité-Etat entreprend toutefois un recentrage stratégique pour devenir un pôle d’innovation majeur dans des technologies de pointe (DeepTech), notamment dans les domaines de l'intelligence artificielle, l'informatique quantique, la FoodTech, la santé et la transition énergétique. Au dernier trimestre 2023, la startup Qosmosys (EFE fondée et dirigée par un Français), qui opère dans le domaine de la SpaceTech, et Silicon Box, startup spécialisée dans la production de semi-conducteurs, ont ainsi réalisé des levées de fonds significatives, atteignant respectivement 100 M USD en phase d'amorçage et 139 M USD en Series B. Parmi les secteurs les plus financés en 2023 :

- E-commerce : 7 tours de financement pour un montant total de 2,2 Mds USD, principalement attribuable aux trois tours de financement effectués par Alibaba Group pour Lazada, ces derniers ayant généré un montant total de 1,8 Md USD ;

- FinTech : 93 tours de financement pour un montant total de 1,5 Md USD (-53% par rapport à 2022), avec un ticket moyen par levée de fonds de 16,1 M USD ;

- Santé : 40 tours de financement pour un montant total de 423 M USD, avec un ticket moyen par levée de fonds de 10,6 M USD.

La France se distingue par son financement diversifié de secteurs liés aux technologies de rupture. Un nombre croissant de DeepTech obtiennent le statut de « licorne » en France : Owkin (French Tech 2030), Verkor (Next40), Mistral AI (French Tech 2030) et Exotec (Next40). Des domaines aussi variés que l’énergie (Verkor et mylight150), l’IA (Mistral AI), les semi-conducteurs (Aledia), la FoodTech (Ynsect), et l’informatique quantique (Pasqal) ont bénéficié d'un soutien financier significatif cette année :

- Énergie et Transport : 197 tours de financement pour un montant total de 2,7 Mds USD, en légère baisse par rapport à 2022, mais en croissance de 59% par rapport à 2021. Le ticket moyen par levée de fonds s’élève à 13,7 M USD ;

- Solutions logicielles pour entreprises (axées sur l'IA et l’informatique quantique) : 129 tours de financement pour un montant total de 1,6 Md USD, avec un ticket moyen par levée de fonds de 12,4 M USD ;

- Santé : 132 tours de financement pour un montant total de 1,2 Md USD, avec un ticket moyen par levée de fonds de 9,1 M USD.

Au cours de 273 tours de financement, les startups de la DeepTech ont levé 4,3 Mds USD en 2023 (+39% par rapport à 2022), soit près de la moitié des fonds levés par les startups en France la même année[12]. La région Auvergne-Rhône-Alpes (8,1 M habitants) abrite un nombre de startups ayant déposé un ou plusieurs brevets comparable à celui de Singapour (6 M), totalisant respectivement 324 et 332 entreprises[13]. En France, plus de 1 900 startups bénéficiant de protections par brevet sont recensées. Seul un tiers d’entre elles se situent en Île-de-France, bien que la moitié de l'ensemble des startups françaises soit implantée dans la région.

Une interconnexion croissante entre les deux écosystèmes

Les fonds singapouriens investissent davantage dans les startups françaises que l’inverse

Depuis 2019, les fonds singapouriens ont joué un rôle actif dans 71 tours de financement de startups françaises, affichant un intérêt croissant pour la France[14]. Le montant des rounds auxquels ces fonds ont participé a été multiplié par 7, passant de 159 M USD en 2019 à 1,2 Md USD en 2022. Bien que ce montant ait diminué à 344 M USD en 2023, le nombre de rounds auxquels ont pris part les investisseurs singapouriens n’a cessé de progresser, de 3 en 2019 à 29 en 2023. Les fonds souverains Temasek et GIC sont particulièrement actifs avec des investissements en late-stage[15] dans des startups innovantes comme EcoVadis (Next40), InnovaFeed (Next40), Alan (Next40), Ynsect (Next40) ou Pasqal (French Tech 2030). Temasek va par ailleurs ouvrir en 2024 un nouveau bureau européen à Paris, avec pour objectif affiché d'améliorer son accès aux opportunités d'investissement dans la région. Les fonds singapouriens se positionnent de plus en plus sur le segment DeepTech en France, comme en témoigne la dernière opération de Temasek en 2023 avec la levée de fonds de Pasqal.

Les investisseurs français se sont, en comparaison, moins impliqués avec 48 cycles de financement dans les startups singapouriennes depuis 2019[16]. Ces cycles ont généré des investissements de 426 M USD en 2020, atteignant ensuite un pic de 806 M USD en 2021, puis en baisse à 143 M USD en 2022 et 119 M USD en 2023. L'essentiel de ces montants est attribuable à deux cycles de financement, totalisant 857 M USD, destinés à la startup de livraison Ninja Van, avec une participation active de DPD Group (filiale de Geopost, le réseau international de livraison de colis du groupe La Poste). Parmi les acteurs majeurs du capital-risque français à Singapour, nous retrouvons notamment Partech avec 18 investissements à Singapour, Eurazeo (4 investissements, dont la « décacorne » Grab), Ventech (3), Cathay Innovation (3), Orange Ventures (2) et Jolt Capital (2). D'autres investisseurs français en capital-risque, tels que Shift4Good et Korelya Capital, ont établi leur présence à Singapour dans le but d'étendre leurs activités en Asie du Sud-Est. Les entreprises françaises présentes à Singapour investissent également dans des startups locales, comme Engie, qui a réalisé trois investissements dans l'énergie et l’internet des objets (IoT) avec TablePointer, Billion Bricks, et UnaBiz (ex-Sigfox, startup IoT française passée sous pavillon singapourien). En 2023, Schneider Electric a également marqué sa présence dans l’écosystème avec un investissement dans une startup singapourienne de la FoodTech, Agros.

Un écosystème de startups françaises dynamique à Singapour, porté par la communauté French Tech sur place

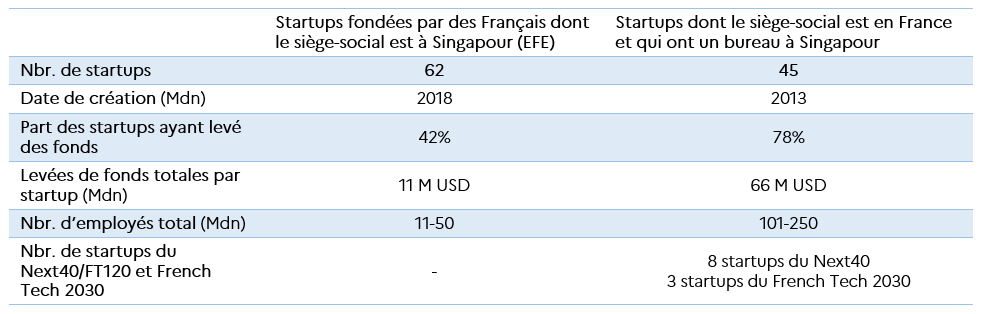

A l’occasion des 10 ans de la French Tech Singapore, le SER de Singapour a réalisé un travail de cartographie[17] des (i) startups fondées par des Français dont le siège social est à Singapour (EFE[18]) et des (ii) startups françaises qui ont un bureau dans la cité-Etat. Au 31/12/2023, 112 startups[19] étaient cartographiées.

Singapour se positionne ainsi parmi les pays d'Asie les plus accueillants pour les startups figurant dans l'indice Next40/FT120. La cité-Etat représente l'une des destinations privilégiées pour l'expansion de ces entreprises, suivant de près la Chine et le Japon. Parmi les 8 startups du Next40 présentes à Singapour figurent Contentsquare, Ivalua, Mirakl, EcoVadis, Vestiaire Collective, Ledger, Shift Technology et Descartes Underwriting. Singapour accueille également 3 startups du nouvel indice French Tech 2030 : EasyMile, YesWeHack et Gatewatcher. D’autres alumni du Next40 comme Believe, OVHcloud dont le siège APAC est à Singapour ou Devialet sont également présents sur le territoire. Pour accompagner ce développement, les entrepreneurs français sur place ont créé en 2018 la communauté French Tech de Singapour, la plus importante d’Asie, qui rassemble des acteurs singapouriens et français issus de l'écosystème tech, des corporates, des fonds d’investissement (VC) et des institutions. La communauté regroupe plus de 5 700 abonnés sur LinkedIn, dont 350 PDG, 1 500 membres sur ses 13 groupes thématiques, et a accueilli plus de 1 000 personnes lors de ses évènements au cours de l’année 2023.

[6] Dealroom, 2024. Disponible ici. En comprenant les catégories « Growth Equity VC » et « Late VC », hors « SPAC » ni « Grant ». Grab ne figure pas, mais Lazada y est répertorié.

[7] Les startups singapouriennes ont levé plus de fonds en 2017 et 2018, et sont restées au même niveau que les startups françaises jusqu’en 2020.

[8] En comprenant les catégories « IPO », « SPAC IPO », « Acquisition » et « Buyout ». Dealroom, 2024. Disponible ici.

[14] Dealroom, 2024. Disponible ici. La part prise par les fonds singapouriens dans ces montants n’est pas communiquée.

[15] Entre 2019 et 2023, 80% des fonds proviennent de levées dépassant les 100 M USD.

[16] Dealroom, 2024. Disponible ici. La part prise par les fonds français dans ces montants n’est pas communiquée.

[17] Cartographie des entreprises innovantes répondant à au moins l’un des critères suivants : (i) celles de moins de 20 ans n'ayant pas réalisé d'« exit » (ni rachat, ni IPO), (ii) celles ayant levé des fonds récemment, quelle que soit leur date de création, (iii) celles faisant partie de la promotion 2023 du Next40/FT120 ou French Tech 2030. Sources : données internes à la French Tech Singapore et Crunchbase, 2023. Cartographie disponible sur Airtable, ici.

[18] Les Entreprises Françaises de l'Étranger (EFE) sont des entreprises de droit local (ici, Singapour), créées et dirigées par un Français résidant à l'étranger. Nous les considérons dans notre étude comme faisant partie intégrante de l’écosystème French Tech.

[19] Les 5 startups manquantes sont des structures créées par des Français, opérant une activité à Singapour, mais dont le siège social est dans un pays tiers. Par exemple, Botify (FT120) est créée par des Français, a un bureau à Singapour mais son siège social est aux Etats-Unis.