Investissements directs étrangers (IDE) en Indonésie

Le stock d’IDE de l’Indonésie a connu une décrue en passant d’une moyenne 2012-2017 de 25% du PIB à 20,5 % du PIB en 2019, malgré des flux d’investissements dynamiques (plus de 20 Mds USD entrant sur les 3 dernières années). L’industrie demeure le secteur attirant le plus les investisseurs étrangers contrairement au secteur de l’extraction de ressources naturelles, où la règlementation impose une diminution de l’actionnariat étranger. On assiste à des investissements croissants dans les services et notamment dans le numérique. Les pays asiatiques (ASEAN, Japon, Corée et Chine) détiennent la majeure partie du stock des investissements, suivis de près par l’Union Européenne et les Etats-Unis. La France tient un rôle modeste mais non négligeable, se plaçant parmi les 20 premiers investisseurs.

IDE en Indonésie

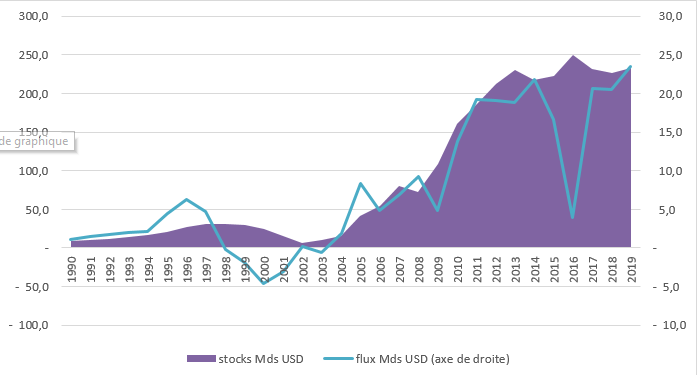

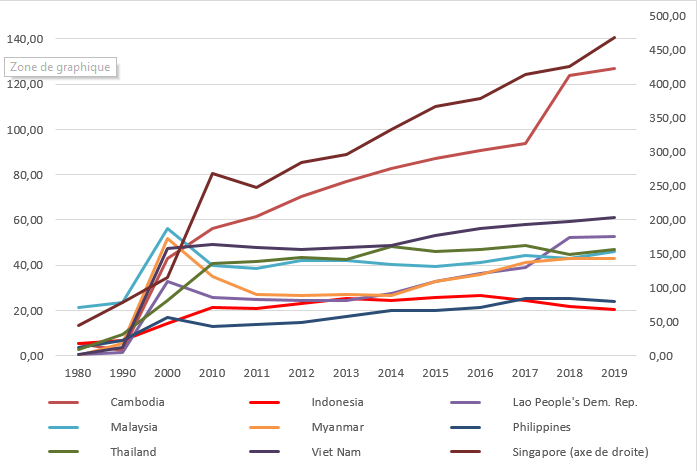

1. Après la crise de 1997-1998, les entreprises étrangères en Indonésie avaient largement désinvesti avant de revenir dans le pays à partir de la fin des années 2000. Entre 2008 et 2012 le stock d’investissements étrangers en Indonésie a presque triplé (de 72 à 211 Mds USD). Toutefois, depuis cette date les flux et les stocks stagnent, s’élevant respectivement à 17 Mds USD et 232,5 Mds USD en moyenne sur les 5 dernières années (cf. annexe 1). Si l’épargne domestique et l’investissement ont des niveaux satisfaisants en Indonésie (entre 32 et 35% du PIB), l’investissement étranger est cependant nécessaire pour les transferts de technologies et plus globalement l’augmentation de la compétitivité dans une économie qui manque de concurrence. Or en 2019, le stock d’IDE représentait 20% du PIB, soit le taux le plus faible en ASEAN (cf. annexe 2).

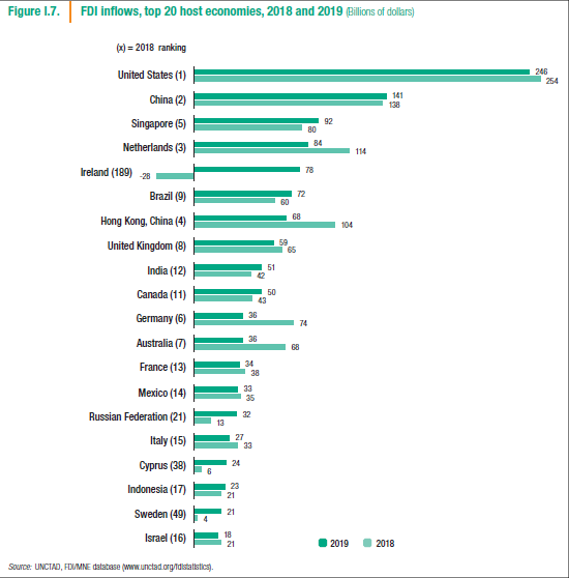

2. L’Indonésie se classait 17ème des pays ayant reçu le plus d’IDE en 2018, enregistrant des flux supérieurs à 20 Mds USD pour la troisième année consécutive (cf. annexe 3). Ils ont cru de 13,9% entre 2018 et 2019, soit plus vite que la moyenne des pays d’Asie du Sud-Est (+5%). Les perspectives d’investissements futurs sont également positives ; les montants annoncés de projets greenfield ont doublé passant de 14,4 Mds USD en 2018 à 30,2 Mds USD en 2019. Le pays demeure le deuxième principal destinataire d’IDE en ASEAN après Singapour. Toutefois, il ne bénéficie pas autant que ses voisins des délocalisations en provenance de Chine et consécutives à la guerre commerciale avec les Etats-Unis. Le gouvernement a exprimé sa détermination à poursuivre les réformes pour améliorer l’attractivité du pays (73ème au classement Doing Business). L’Indonésie a commencé à simplifier les procédures pour les licences et les facilités accordées en cas d’investissement étranger. Dans certaines provinces, il y a des incitations fiscales pour l’investissement dans certaines industries. En matière bancaire, il y a un mécanisme permettant aux filiales de banques étrangères de devenir une banque indonésienne, mais les restrictions à l’investissement (liste négative d’investissements, DNI), la bureaucratie et l’instabilité réglementaire (par exemple sur la mise en œuvre de la diminution de l’actionnariat étranger dans les sociétés minières) sont des freins persistants. La loi omnibus pour la création d’emploi, votée en octobre 2020, vise à encourager les investissements dans le pays : son impact dépendra largement des décrets d’application à venir d’ici février 2021.

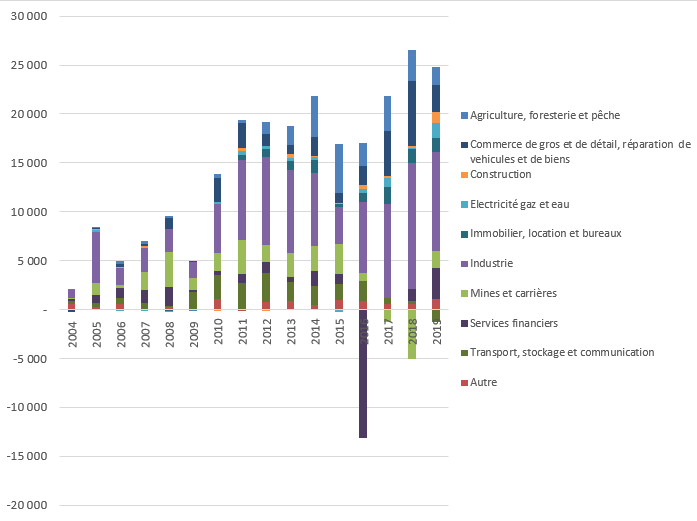

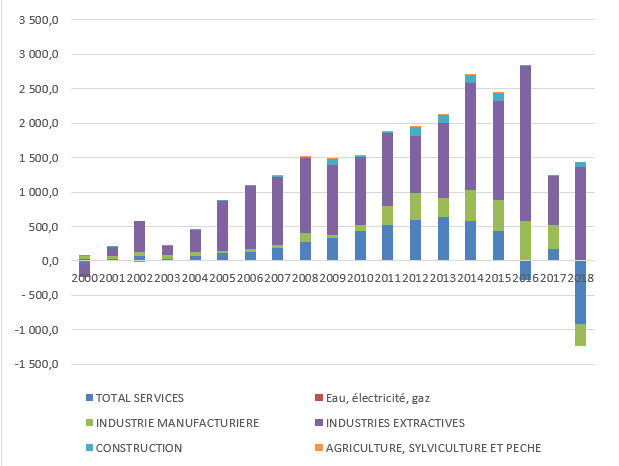

3. L’industrie et les matières premières (minerais et hydrocarbures) sont les secteurs traditionnels d’investissements étrangers. En 2019, l’industrie concentrait toujours la majorité des flux d’IDE, ayant reçu 10,1 Mds USD (47% des flux entrants). Les investissements y ont été par ailleurs dynamiques, enregistrant trois hausses consécutives supérieures à 30% de 2016 à 2018, avant de baisser de 20% sans tomber toutefois en dessous de son montant en 2017. Ils ciblaient principalement les industries sidérurgique, chimique, pharmaceutique, électronique et agroalimentaire. En revanche, ces dernières années, les flux d’IDE dans le secteur minier qui étaient en perte de vitesse (-1,8 Md USD en moyenne entre 2016 et 2018), en raison d’importants désinvestissements liés à la volonté de l’Indonésie de reprendre le contrôle sur ses ressources naturelles (d’où la reprise du bloc gazier opéré historiquement par Total en 2018 par l’entreprise publique Pertamina, induisant un désinvestissement progressif), ont connu un sursaut récent (+1,7 Md USD) avec des investissements dans le secteur de l’extraction et la transformation de minerais. Depuis 2010, de nouveaux secteurs d’intérêt se sont affirmés: le commerce de gros et de détail (+85% par an en moyenne de 2015 à 2018 avant de retrouver son niveau de 2016 en 2019), l’agriculture (2,4 Mds USD par an en moyenne de 2015 à 2018 avant de chuter brutalement et trouver son niveau de 2013 en 2019) et les transports et la communication (1,8 Md par an en moyenne mais -1,7 Md en 2019). L’attractivité de ces secteurs s’explique par la hausse du niveau de vie de la population et de la consommation et par le cours élevé des matières premières agricoles produites par l’Indonésie (huile de palme, caoutchouc, café, cannelle etc.) jusqu’à 2019. Le bouillonnant secteur numérique indonésien, suscite aussi l’intérêt marqué des investisseurs étrangers (investissements directs et de portefeuille) : la licorne indonésienne Tokopedia a levé plus d’1 Md USD en 2018 auprès notamment d’Alibaba et SoftBank Vision. Si 2019 marque globalement un tournant avec une baisse des flux, il convient de noter le doublement des flux dans les services financiers.

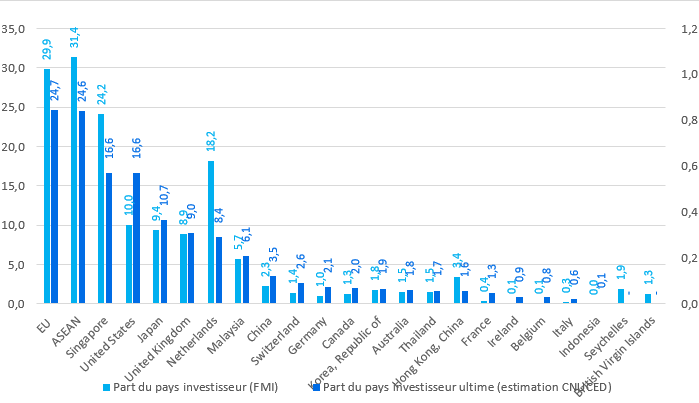

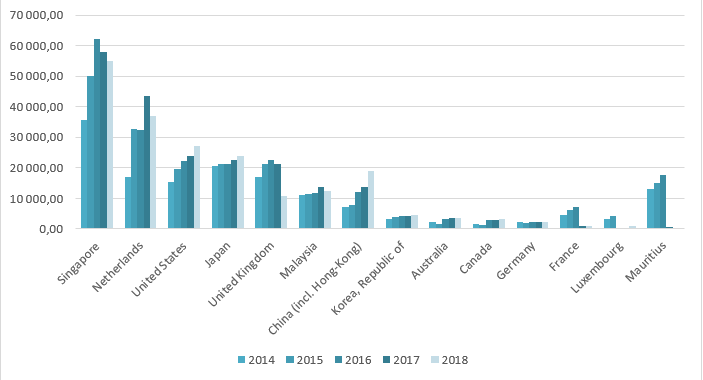

4. L’ASEAN (Singapour pour l’essentiel) et l’Union Européenne sont les principaux détenteurs d’IDE en Indonésie. Le stock d’IDE des pays de l’ASEAN était supérieur à 70 Mds USD en 2018, soit 31% du total des IDE. En flux, l’ASEAN est aussi le premier investisseur avec 10,2 Mds en moyenne de 2015 à 2018 (31% des flux totaux), mais en baisse de 40% en 2019, alors que les flux japonais augmentent de 70% pour atteindre 8,3 Mds USD. Singapour canalise la majorité de ces investissements, c’est le premier investisseur en stock (55 Mds USD en 2018, 77% des IDE de l’ASEAN, 40% des IDE de la région et 24% du total) comme en flux (9 Mds USD en moyenne sur les 5 dernières années, 30% des flux totaux – le Japon prenant la tête en 2019 : 8,3 Mds USD contre 6,3 pour Singapour). De nombreux investissements à destination de l’Indonésie y sont réalisés dans des holdings bénéficiant d’un environnement juridique et fiscal plus favorable, parfois même de la part d’investisseurs indonésiens (qui possèderaient 0,1% des stocks d’IDE dans leur propre pays). En tant qu’investisseur ultime, Singapour est aussi le premier investisseur avec 17% des IDE. La Malaisie et la Thaïlande sont les deux autres principaux pays investisseurs d’ASEAN avec des stocks respectifs de 14 et 4 Mds USD en 2017. Les pays membres de l’UE comptabilisaient quant à eux un stock d’investissement de 72 Mds USD (30% du total) fin 2017. Les stocks européens sont à 88% détenus par le Royaume-Uni et les Pays-Bas en 2018. Les Pays-Bas jouent eux aussi un rôle de plateforme financière avec 16% des stocks en tant qu’investisseur direct (37 Mds USD), contre 8% en tant qu’investisseur ultime. Le stock d’IDE du Royaume-Uni en Indonésie était de 21 Mds USD en 2017, soit 9% du total. Il a chuté de moitié en 2018. En 2019, le premier investisseur européen en flux était le Royaume-Uni (8ème en stock) avec 1,6 Md USD, devant les Pays-Bas avec 304 M USD.

5. La présence d’investissements japonais et américains est ancienne mais la relation privilégiée que ces deux pays entretenaient avec l’archipel s’érode face au poids des investissements chinois. Le stock d’IDE chinois (incl. Hong-Kong) a connu une hausse fulgurante (passant de 4 Mds USD en 2010 à 18,9 Mds en 2018) grâce à des flux dynamiques (+19%/an en moyenne). Le pays était ainsi le 5ème investisseur en stock, et le 3ème en flux en 2019 (1,3 Md USD). Ces dernières années, le groupe Tsingshan a développé un grand complexe sidérurgique en Sulawesi pour s’approvisionner en acier et en nickel et a établi une joint-venture avec Eramet en 2017 pour l’exploitation de nickel pour la production d’acier aux Moluques du Nord. D’autres groupes chinois investissent dans ces zones riches en ressources minières. En 2018, 24% des investissements chinois étaient destinés à ce secteur ; le reste a été réalisé dans la production d’énergie (25%) et les transports (23%). Dans le cadre de l’initiative Belt and Road, l’Indonésie a proposé à la Chine d’investir dans les secteurs de la logistique, de la transformation de matières premières et du tourisme dans des régions périphériques prédéterminées. Les États-Unis possédaient le 3ème plus important stock d’IDE en Indonésie en 2018 après l’UE et Singapour (12% du total) affecté principalement à l’industrie et à l’extraction. Le non-renouvellement des concessions de Chevron et la cession de Freeport ont déjà impacté ces chiffres à l’avenir passant de 17 à 12% du total. Le Japon est aussi un partenaire industriel historique, présent particulièrement dans le secteur automobile (10 usines, une capacité de production de près de 2 millions d’unités), dans la production électrique et dans l’électronique. C’est le 4ème détenteur d’IDE en stocks (10,7%) et les flux annuels d’investissements se sont élevés à 3,8 Mds USD en moyenne ces 5 dernières années. Un autre acteur asiatique majeur est la Corée du Sud avec un stock d’IDE équivalent à 2% du stock total en 2018, mais une multiplication par 6 de ses flux en 2019.

IDE français en Indonésie

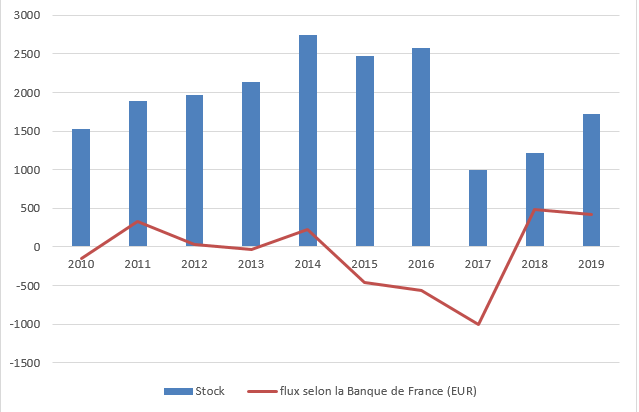

6. Les investissements français en Indonésie sont significatifs (19ème stock d’IDE), et fortement axés sur l’industrie manufacturière et les industries extractives. Selon la CNUCED, en 2017, la France était l’investisseur ultime de 1,3% du stock total d’IDE (soit 3 Mds USD) de l’archipel. Les statistiques basses des stocks, à 1 Md USD en 2019 selon le FMI et 1,7 Md EUR en 2019 selon la Banque de France ne nous paraissent pas refléter la réalité des investissements français dans l’archipel. Nos entreprises possèdent de nombreux sites industriels en Indonésie (ex : 20 pour Danone, 3 pour Schneider) ; ces dernières années Michelin et Engie ont annoncé avoir investi respectivement 1,6 Md et 1,2 Md USD, Saint-Gobain a ouvert de nouvelles usines et Valeo a lancé la construction d’une quatrième. De nombreuses entreprises de services sont aussi présentes en Indonésie, en particulier dans le secteur financier : Axa est leader local de l’assurance et BNP a réalisé un investissement de 170 M EUR en 2018 pour accroître ses activités. A l’inverse concernant les matières premières, la concession du champ de Mahakam de Total s’est terminée en 2017, ce qui réduit la part du secteur dans nos investissements (de 80 à 60% entre 2016 et 2017). En 2019, le stock d’IDE français de 1,7 Md EUR selon la Banque de France (soit 0,1 % du total des IDE français à l’étranger) était équivalent à celui détenu en Thaïlande, mais beaucoup moins qu’à Singapour (13,7 Mds EUR) du fait de son rôle de plaque tournante des IDE pour l’ASEAN. L’estimation par la Banque de France des IDE français en Indonésie semble minorée car il y a probablement une partie des IDE qui passe par Singapour.

IDE indonésiens en France

7. Selon la Banque de France, le montant des IDE indonésiens en France est relativement stable depuis 2016. Il se montait à 665 M EUR en 2019 avec 724 M EUR en moyenne. Ainsi deux conglomérats, Sinarmas et Indofood, ont des usines chimiques en France et la compagnie pétrolière publique, Pertamina, a pris le contrôle de Maurel et Prom pour développer son activité internationale.

Annexe 1 : Evolution des stocks et flux d'IDE en Indonésie (millions USD)

Source : CNUCED

Annexe 2 : Stocks d’IDE en part du PIB dans les pays de l’ASEAN

Source : CNUCED

Annexe 3 : Flux d’IDE vers les 20 premiers pays destiantaires en 2019

Source : CNUCED

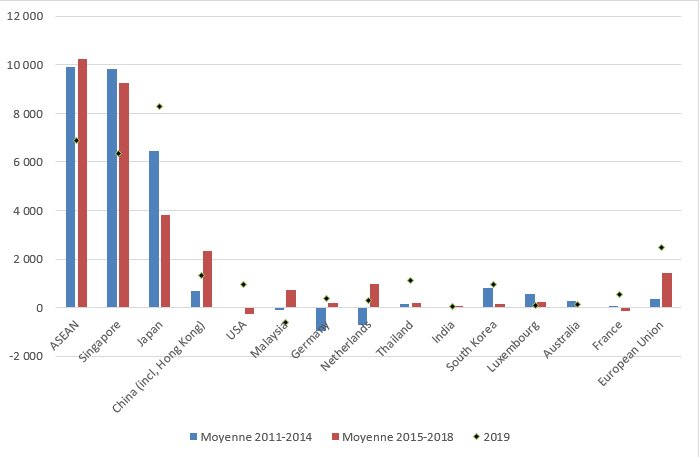

Annexe 4 : Evolution des flux d’IDE en Indonésie par pays d’origine (millions USD)

Source : Bank Indonesia

Annexe 5 : Flux d’IDE en Indonésie par secteurs (millions USD)

Source : Bank Indonesia

Annexe 6 : Répartition du stock d'IDE en Indonésie en 2018 par pays

Sources : FMI, CNUCED

Annexe 7 : Stocks d’IDE des principaux investisseurs (millions USD)

Source : FMI

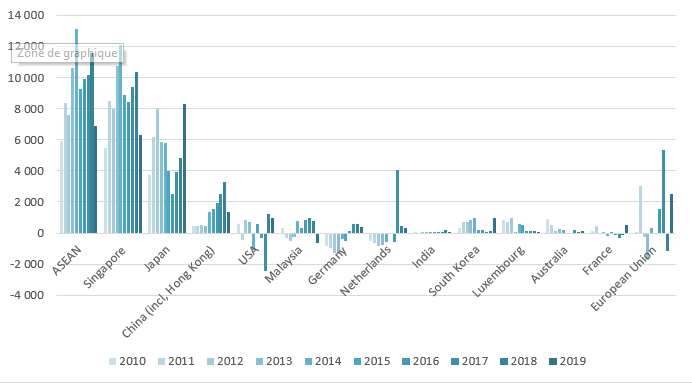

Annexe 8 : Évolution des flux d’IDE en Indonésie par pays d’origine (millions USD)

Source : Bank Indonesia

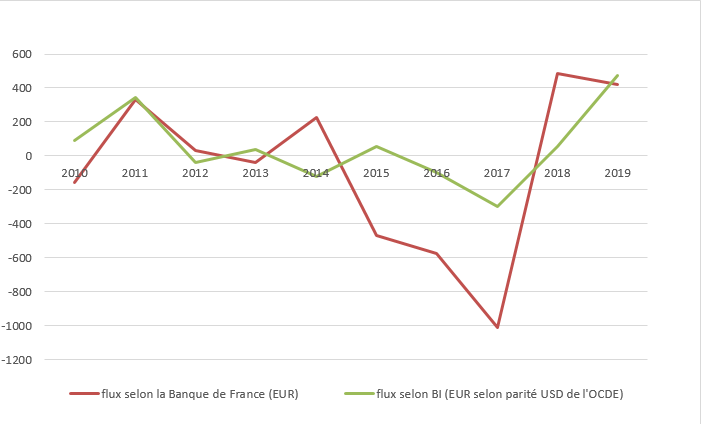

Annexe 9 : Flux d’IDE français en Indonésie, données croisées (millions)

Source : Bank Indonesia, Banque de France

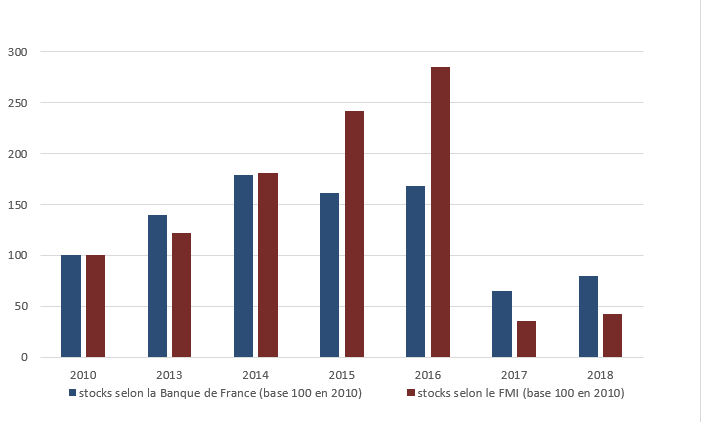

Annexe 10 : Stocks d’IDE français en Indonésie (base 100)

Source : FMI, Banque de France

Annexe 11 : Évolution des stocks et flux d’investissements français en Indonésie (millions d’euros)

Source : Banque de France

Annexe 12 : Décomposition des stocks d’investissements français pas secteur (millions USD)

Source : Bank Indonesia