Déterioration du commerce extérieur de l'Indonésie en 2018

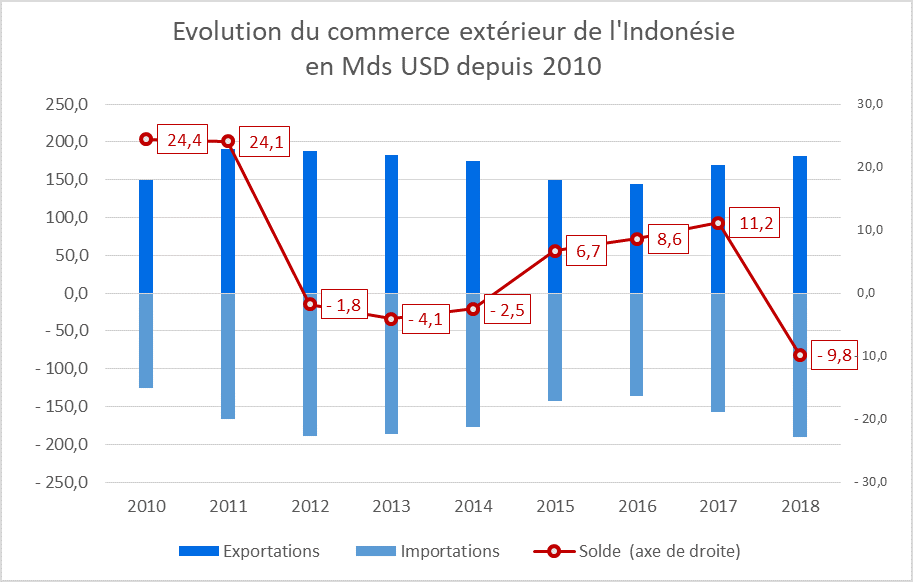

En 2018, pour la première fois depuis 2014, le commerce extérieur indonésien a été déficitaire, en raison principalement de la forte hausse des importations (+21%), notamment d’hydrocarbures (le solde commercial hors hydrocarbures étant excédentaire). La Chine confirme son rôle de premier partenaire commercial du pays, dont les échanges sont déjà principalement orientés vers l’Asie.

En 2018, pour la deuxième année consécutive, les échanges de l’Indonésie avec le reste du monde sont en hausse, sous l’effet conjugué de l’augmentation des importations (+21%) et des exportations (+7%). Leur solde est déficitaire de 9,8 Mds USD alors qu’il était excédentaire de 11,2 Mds USD en 2017. Le déficit de la balance des hydrocarbures a continué à se creuser, atteignant 13,3 Mds USD (9 Mds USD en 2017). En 2017, ce déficit était compensé par un excédent commercial hors hydrocarbures de 20 Mds USD. Ce n’est plus le cas en 2018 avec une contraction de l’excédent commercial hors hydrocarbures à 3,5 Mds USD.

Les exportations indonésiennes se sont élevées à 180 Mds USD et demeurent dominées par les matières premières. Les ventes de charbon, premier poste d’exportation indonésien avec une part de 13,5%, ont crû de 16% par rapport à 2017, à 25 Mds USD. Les exportations d’hydrocarbures, deuxième poste (10% des exportations), ont aussi augmenté de 13% en valeur alors qu’en volume elles ont diminué de 11 % entre 2017 et 2018. Le montant des exportations d’huile de palme (troisième poste, 9% des exportations totales), a quant à lui diminué de 11% en valeur, s’élevant à 17 Mds USD en 2018. Ce recul est principalement dû à la chute du cours (-35% entre début 2017 et fin 2018) car en volume les exportations ont progressé de 2%. L’ensemble des matières premières brutes ou faiblement transformées représentent près de 50% des exportations totales du pays. Concernant les biens manufacturés, les principaux produits exportés sont les textiles (7% des exportations), les appareils électriques (5%), les produits agroalimentaires (4%) et les chaussures (3%). À noter la forte augmentation des exportations indonésiennes de fer et acier (+73%) et de véhicules motorisés (+10% au total, +50% pour les deux-roues).

Après l’ASEAN prise dans son ensemble (qui absorbe 23% des exportations indonésiennes), la Chine est le premier client de l’Indonésie et capte une part croissante des exportations (15% en 2018) alors que les autres principaux clients voient leur part dans les exportations indonésiennes diminuer. La majeure partie des exportations vers la Chine sont des matières premières (le pays est notamment le premier client en charbon indonésien). Le Japon et les États-Unis sont les deuxièmes et troisièmes principaux clients de l’Indonésie, captant respectivement 10,4% et 10,2% des exportations. La part de l’Union Européenne dans les exportations recule de nouveau en 2018, à 9,4% (après 9,7% en 2017 et 10% en 2016). La France est le 24ème client mondial de l’Indonésie et son 7ème client européen (hors réexportations transitant par les Pays-Bas, 1er client européen, 2,2% des exportations).

Les importations indonésiennes se sont élevées à 190 Mds USD en 2018, tirées par les importations d’hydrocarbures mais aussi par les investissements et la consommation. L’effet change (dépréciation de la roupie), qui a renchérit les achats d’hydrocarbures et de biens intermédiaires, est l’une des raisons de leur forte augmentation (le carburant est subventionné, rendant la demande inélastique aux prix). Par produits, Les hydrocarbures ont représenté le premier poste avec 32 Mds USD importés, soit 16,8% des importations totales, en augmentation de 28% en valeur par rapport à 2017, mais en diminution de 2,5% en volume. Depuis 2011, l’Indonésie est importatrice nette de pétrole et pourrait devenir importatrice net de gaz d’ici 5 ans. Les équipements électriques étaient le second poste d’importation, représentant 11,9% des importations totales (23Mds USD) en hausse de 18% (les produits les plus importés sont les téléphones et ordinateurs portables et leurs pièces détachées, dont le montant s’élevait à 6 Mds USD, en hausse de 25% par rapport à 2017). Ensuite, les importations de métaux ont représenté 10,6% des importations (20 Mds USD), en hausse de 25%. En particulier le fer et l’acier, ont vu leurs importations croître de 28%, à 10 Mds USD. Les importations indonésiennes sont majoritairement destinées aux investissements et aux besoins de fonctionnement des industries (il s’agit à 60% de matières premières et de biens intermédiaires et à 16% de biens d’équipements). Les biens de consommation ne représentaient que 9% des importations totales. Les importations de biens de consommation, tirées par les importations agroalimentaires (+45%) ont toutefois cru plus rapidement (+22%) que celles des intrants pour l’industrie (+17%).

Après l’ASEAN (25 % des importations indonésiennes pris dans son ensemble), la Chine est le principal fournisseur de l’Indonésie avec une part de marché avoisinant les 23% en 2018 (soit +7 points depuis 2010). Les exportations chinoises à destination de l’Indonésie se sont élevées à 43,7 Mds USD, loin devant celles de Singapour, le deuxième fournisseur du pays (24,2 Mds USD, 13% des importations). Le Japon est son 3ème principal fournisseur avec une part de marché de 10% (18 Mds USD). Ces trois pays sont à l’origine de 45% des importations en 2018. L’Union Européenne se positionne comme 4ème fournisseur avec des exportations à 14 Mds USD soit une part de marché de 7,5%. Avec une part de marché de 1%, la France est le 3ème exportateur européen en Indonésie et le 17ème mondial, derrière l’Allemagne (12ème avec 2,1% de part de marché), et au coude à coude avec l’Italie (16ème, 1% de part de marché).

Au premier trimestre 2019, le commerce extérieur a continué à se dégrader malgré une réduction du déficit par rapport au trimestre précédent. Sur un an, les exportations et les importations ont reculé respectivement de 8,6% (40,5 Mds USD) et de 5,8% (40,7 Mds USD). Le solde des échanges s’est élevé à -193 millions USD, contre 314 millions USD d’excédent à la même période en 2018. Hors hydrocarbures, le solde des échanges du premier trimestre redevient excédentaire, à 1,2 Mds USD contre un déficit d’1,6 Mds USD au trimestre précédent.

La dégradation du solde commercial et le rôle majeur que continuent à jouer les matières premières est le résultat de longues années d’hésitations des gouvernements sur le rôle que doit jouer le commerce dans le développement du pays. Le taux d’ouverture n’est que de 39,5% contre 136% en Malaisie et 200% au Vietnam et les échanges ont contribué négativement à la croissance du PIB à hauteur de 1 point en 2018. La politique commerciale est ambivalente. De nouvelles mesures ont été adoptées en 2018 pour faciliter les échanges (cf. Annexe 4) et les négociations bilatérales ont progressé (conclusions d’accords de libre-échange avec l’AELE et l’Australie). Toutefois, le gouvernement a également pris des mesures visant à réduire les importations pour lutter contre la dégradation du compte courant (cf. Annexe 4), et de nouvelles contraintes sont apparues (licence d’importation pour le fer et l’acier) dans un contexte réglementaire qui demeure protectionniste. À court terme, le commerce extérieur indonésien pourrait souffrir des tensions entre la Chine et les États-Unis. Les importateurs seront aussi confrontés en 2019 dans certains secteurs à l’entrée en vigueur de la loi halal qui pourrait nécessiter une période d’ajustement. Les besoins croissants en hydrocarbures et la prépondérance des matières premières dans les exportations risquent de pénaliser de plus en plus lourdement le compte courant et déstabiliser l’économie. La diversification de l’appareil productif et l’augmentation des exportations sont désormais cruciales pour le commerce extérieur indonésien.

Principaux postes d’importations et d’exportations de l’Indonésie en 2017

|

10 premiers postes d’importations |

Montant en 2017 |

Montant en 2018 (Mds USD) |

∆% 2017/2018 |

Part en 2018 |

|

Carburants minéraux et huiles minérales (dont pétrole et gaz) |

25,4 |

31,6 |

24,1 |

16,6 |

|

Machines |

21,8 |

27,2 |

24,9 |

14,3 |

|

Équipements électriques |

17,9 |

21,4 |

19,6 |

11,3 |

|

Fer et acier |

8,0 |

10,2 |

28,3 |

5,4 |

|

Plastique et articles en plastique |

7,7 |

9,2 |

19,2 |

4,8 |

|

Véhicules terrestres et leurs parties (voitures, tracteurs, cycles etc.) |

6,7 |

8,1 |

20,6 |

4,2 |

|

Produits chimiques organiques |

5,9 |

6,9 |

17,5 |

3,6 |

|

Articles en fer ou acier |

2,6 |

3,9 |

48,0 |

2,0 |

|

Céréales |

2,9 |

3,8 |

29,7 |

2,0 |

|

Aliments préparés pour animaux |

2,7 |

3,1 |

15,3 |

1,6 |

|

Ensemble des importations |

158,1 |

190,4 |

20,4 |

100,0 |

|

10 premiers postes d’exportations |

Montant en 2017 (Mds USD) |

Montant |

∆% 2017/2018 |

Part en 2018 |

|

Carburants minéraux et huiles minérales (dont pétrole et gaz) |

36,9 |

42,0 |

14,0 |

23,3 |

|

Dont charbon |

21,1 |

24,6 |

16,4 |

13,7 |

|

Dont Pétrole et gaz |

15,7 |

17,4 |

10,6 |

9,7 |

|

Huiles, graisses et cires |

23,0 |

20,3 |

-11,4 |

11,3 |

|

Dont huile de palme |

18,5 |

16,5 |

-10,8 |

9,2 |

|

Equipements électriques |

8,5 |

8,9 |

4,1 |

4,9 |

|

Véhicules terrestres à moteur et pièces détachées |

6,8 |

7,6 |

10,5 |

4,2 |

|

Caoutchouc et articles en caoutchouc |

7,7 |

6,4 |

-17,6 |

3,5 |

|

Machines |

5,9 |

5,9 |

-0,1 |

3,3 |

|

Fer et acier |

3,3 |

5,8 |

72,6 |

3,2 |

|

Perles, pierres et métaux précieux |

5,6 |

5,6 |

-0,1 |

3,1 |

|

Minerais, scories et cendres |

3,8 |

5,3 |

39,4 |

2,9 |

|

Chaussures |

4,9 |

5,1 |

4,1 |

2,8 |

|

Ensemble des Exportations |

168,8 |

180,2 |

6,8 |

100,0 |