Evolution de l'inflation entre 2016/17 et 2017/18

Depuis les années 2000, l’Egypte se caractérise par une inflation moyenne à deux chiffres : l’indice des prix à la consommation (IPC) atteignant en moyenne 10% par an entre 2005 et 2015.

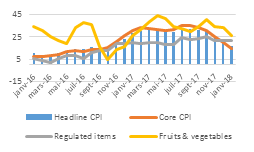

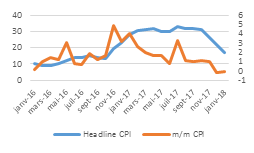

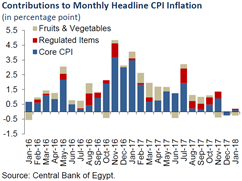

Le taux d’inflation a sensiblement augmenté dès novembre 2016 pour atteindre 31,9% en g.a. en juin 2017 (12,4% en juin 2016). En 2016/17 , il a atteint en moyenne 23,3%, un niveau deux fois supérieur à celui de l’année précédente (10,2%). Le taux d’inflation sous-jacente (qui exclut les variations du prix des fruits et légumes jugés trop volatils ainsi que le prix des biens administrés) a suivi la même tendance en atteignant 31,9% en juin 2017. En rythme mensuel, après un pic de 4% en janvier 2017, l’inflation a connu une décélération régulière jusqu’à 0,8% en juin.

Suite à la décision de la BCE d’adopter le régime de change flottant en novembre 2016, la livre égyptienne a perdu plus de 50% de sa valeur. Du fait du poids des importations structurel dans le PIB (plus de 20% au moment du flottement de la livre) et hormis pour les produits subventionnés, la transmission des variations de taux de change aux prix à la consommation a été significative. C’est donc au travers d’une hausse du prix des biens semi-finis et des matières premières que les prix à la production puis ceux à la consommation sont impactés.

Les augmentations significatives des prix administrés constituent le deuxième déterminant principal de l’inflation en 2016/17. Le gouvernement a procédé à l’augmentation des prix des carburants en novembre 2016 (+18% en moyenne) et juin 2017 (+31% en moyenne), de l’électricité en 2016 (+41% en moyenne) et en août 2017 (+42% en moyenne), de l’eau en août 2017 (+50% en moyenne) et des transports publics en mars 2017 (x2 pour le métro, +50% pour le bus). Ces augmentations ont constitué autant de chocs d’offre qui ont eu un impact direct sur le taux d’inflation (44% en moyenne de l'inflation mensuelle), au même titre que l’introduction de la TVA (à un taux de 13%) ou les hausses des droits de douane.

Du côté de la demande, la croissance continue du crédit, les taux d’intérêts réels négatifs ont été des facteurs de tensions inflationnistes. A l’inverse, les salaires moyens ont augmenté dans des proportions maîtrisées tant pour les entreprises du secteur privé (+12,8% à 4600 LE/ mois en 2016 d’après le CAPMAS), que celles du secteur public (+8,4% à 4600 LE/mois).

Parallèlement au flottement de la livre, la BCE a adopté une politique monétaire restrictive avec trois augmentations consécutives de ses taux directeurs en novembre 2016, mai et juin 2017 pour un total de 700 pdb dans le but de stériliser les effets inflationnistes de deuxième tour. Cette décision illustre le passage d’une politique monétaire visant à la stabilité du taux de change à un objectif de ciblage et de contrôle de l’inflation. Ainsi, la BCE a adopté pour la première fois une cible d’inflation établie à 13% à la fin 2018 et à un chiffre au-delà. La BCE a également eu recours à des adjudications de dépôts à taux multiples permettant d’éponger les liquidités excédentaires sur le marché monétaire.

Afin d’amortir les conséquences de l’inflation sur les populations vulnérables, les autorités égyptiennes ont décidé dans le cadre du programme FMI d’allouer l’équivalent d’1 point de PIB (33 Mds LE) sur les économies réalisées pour des mesures ciblées de protection sociale (maintien des subventions alimentaires, extension des programmes « Takaful et Karama » couvrant 1,7M de familles). Néanmoins, rien n’a été prévu pour la classe moyenne qui se retrouve la plus impactée par les réformes ainsi que par la hausse des prix.

En 2017/18, on assiste à un ralentissement de l’inflation du à l’absorption de l’effet change et à un effet de base favorable. Le taux d’inflation a atteint son pic en juillet 2017 à plus de 33% en g.a. (35,9% pour l’inflation sous-jacente), conséquence combinée de la hausse des prix des carburants ainsi que l’augmentation d’un point du taux de TVA (14% depuis le 1er juillet). Ces déterminants absorbés, le taux d’inflation a entamé sa décrue revenant en janvier 2018 à près de 17% en g.a. (28,1% en janvier 2017).

Le taux d’inflation mensuel a atteint un pic à 3,2% constaté en juillet, consécutif à la hausse des prix de l’énergie. En revanche, et pour la première fois depuis plus de deux ans, l'inflation mensuelle a été négative pendant deux mois consécutifs pour s’établir en janvier à -0,1%.

Le ralentissement de la hausse des prix des fruits et légumes depuis trois mois consécutifs, principale composante du panier des biens et services, explique également la réduction du taux d’inflation annuel. Ainsi, si la baisse annuelle significative était due à l'effet de base, la baisse mensuelle a été principalement attribuée à la baisse des prix des fruits et légumes (-1,9% en janvier 2018 contre 3,6% un an plus tôt).

Aucune hausse des prix subventionnés (330 Mds LE budgétés en 2017/18) n’est prévue avant la fin de l’année fiscale, par ailleurs concomitante aux élections présidentielles. Pour la première fois depuis le flottement de la livre, la BCE a réduit ses taux directeurs de 100 pdb le 15 février et se dit confiante dans sa capacité à atteindre sa cible d’inflation de 13% au T4 2017/18. Selon les prévisions du FMI, le taux d’inflation devrait baisser à environ 12% en juin et atteindra en moyenne 22,1% au cours de l'année fiscale 2017/18.

Les augmentations de salaires du secteur public devraient rester modérées en 2017/18. On notera la mise en place de lois visant à l’attribution de bonus supplémentaires (+7-10%) pour faire face aux effets de l’inflation. Dans le secteur privé, les augmentations seront plus fortes. Les entreprises françaises anticipent ainsi des augmentations de l’ordre de 15-20%. On notera également que le gouvernement mènerait actuellement des négociations avec les représentants du secteur privé pour aboutir à une hausse de 10% des salaires. Néanmoins, le risque d’une spirale inflationniste sur les salaires semble écarté.