ALLEMAGNE

Les relations économiques entre la France et l'Allemagne

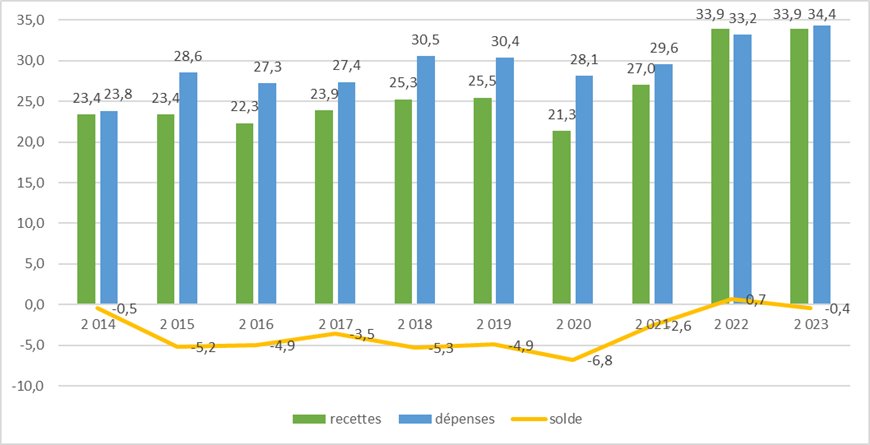

En 2024, l’Allemagne demeure de loin le premier partenaire commercial de la France, malgré un repli tendanciel des échanges franco-allemands dans le total des échanges de biens de la France. Le déficit commercial de la France avec son voisin d’Outre-Rhin est stable (à -8,7 Md€) en dépit d’un net recul des exportations automobiles. Les échanges de services entre les deux pays évoluent peu en 2023 (dernières données disponibles) après une forte hausse observée en 2022. Les stocks d’investissements directs bilatéraux se montrent également stables en 2023 (dernières données disponibles).

En dépit d’un recul des échanges de biens franco-allemands en 2024, l’Allemagne demeure de loin le premier partenaire commercial de la France.

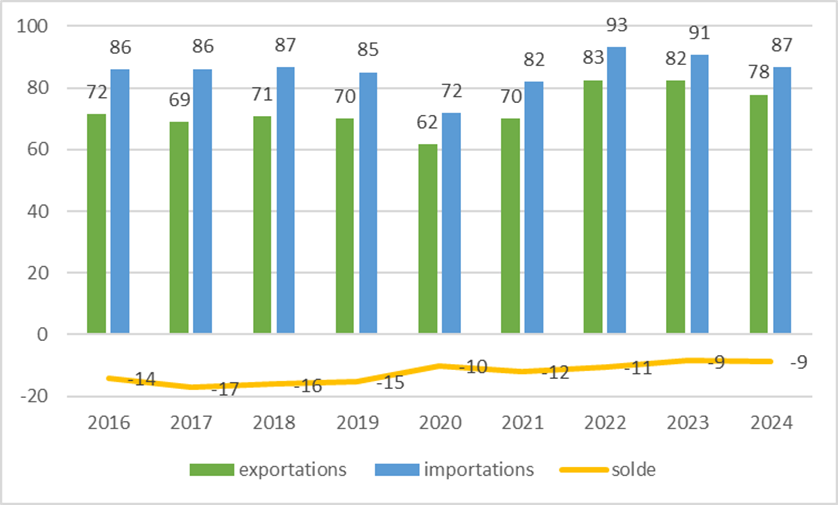

Les échanges de biens franco-allemands reculent en 2024. Selon les Douanes françaises, la valeur des échanges bilatéraux diminue de 5% en 2024 par rapport à 2023[i], Le recul des échanges franco-allemands reflète tant celui des exportations françaises vers l’Allemagne (-5,3%, à 78 Md€ contre 82 Md€ en 2023) que celui des importations françaises en provenance d’Allemagne (-4,6%, à 87 Md€ contre 91 Md€ en 2023) (cf. graphique 1). La décomposition sectorielle des échanges bilatéraux est globalement inchangée : les matériels de transport représentent le premier poste d’échanges franco-allemands (25% de ces échanges au total : 11% de fabrication automobile, 4% d’équipements automobiles, 9% de matériel aéronautique), suivis des produits chimiques, parfums et cosmétiques (12%), des machines (11%), des produits métallurgiques et métalliques (9%) et des produits agroalimentaires (8%)[ii].

Pour autant, l’Allemagne reste de loin le principal partenaire commercial de la France. Les échanges de biens franco-allemands diminuent dans la même proportion que l’ensemble des échanges français avec l’UE (-5%), mais davantage que la totalité des échanges français (-3%)[iii]. La part de l’Allemagne dans les échanges mondiaux de la France diminue ainsi légèrement, à 12,9% (contre 13,1% en 2023) – s’inscrivant dans une dynamique baissière de long terme (elle atteignait presque 17% de 2013 à 2016). L’Allemagne reste toutefois loin devant les autres partenaires de la France (par ordre décroissant : États-Unis, Italie, Belgique et Chine, qui ne représentent chacun que 7% à 8% des échanges totaux de la France). L’Allemagne est à la fois le premier client et le premier fournisseur de la France : elle représente 13,2% des exportations françaises (contre 13,8% en 2023), devant les États-Unis et l’Italie (à 8,2% chacun en 2024) et 12,6% des importations françaises (comme en 2023), devant la Chine (à 10,3% en 2024).

La France demeure quant à elle le quatrième partenaire commercial de l’Allemagne. Selon Destatis, les échanges de biens franco-allemands représentent 6,4% des échanges totaux de l’Allemagne en 2024 (contre 6,5% en 2023, ou 8% en moyenne entre 2014 et 2016), juste derrière les États-Unis, la Chine et les Pays-Bas (représentant chacun 7 à 9% des échanges totaux de l’Allemagne). Dans le détail, la France constitue le 6ème fournisseur de l’Allemagne (5,1% des importations allemandes comme en 2023) et son 2ème client (7,5% des exportations allemandes contre 7,6% en 2023).

Graphique 1 : évolution des échanges de biens franco-allemands de 2016 à 2024 (en milliards d’euros)

Source : données des douanes françaises (hors matériel militaire), comptabilisant les échanges au passage de la frontière (exportations FAB, importations CAF).

Graphique 2 : évolution des échanges de services franco-allemands de 2014 à 2023 (en milliards d’euros)

Source : Eurostat (déclarant : France).

Annexe 1 : exemples de grandes opérations d’investissement bilatéral récentes

En Allemagne, on peut citer, dans le secteur automobile/batterie, la création emblématique de la JV franco-allemande ACC dont une des trois gigafactories doit entrer en service en 2025 à Kaiserslautern (malgré les difficultés à la suite de la baisse des ventes de voitures électriques) ou l’acquisition de l’équipementier automobile allemand Hella par son homologue français Faurecia en 2022, donnant naissance au groupe Forvia. Dans le secteur ferroviaire, Alstom a finalisé en 2021 le rachat de Bombardier Transport et l’acquisition des sites allemands correspondants. Plus récemment, dans le secteur de l’énergie, Vinci a remporté deux contrats d’envergure en Allemagne : un pour la construction de plateforme de conversion électrique en Mer du Nord et un (via sa filiale Cobra IS) pour réaliser les travaux d’une partie du site sidérurgique à l’hydrogène de Thyssenkrupp Steel Europe à Duisbourg et EnBW et Total ont remporté les appels d’offres pour des surfaces éoliennes offshore. Siemens Energy et Air Liquide ont également inauguré en 2023 leur usine visant à produire des électrolyseurs pour la production d’hydrogène bas carbone. Enfin, dans le secteur pharmaceutique, Sanofi a annoncé investir 1,3 Mrd€ d’ici 2029 pour remplacer son usine d’insuline à Francfort.

En France, on peut citer des coopérations dans les mêmes secteurs : le groupe franco-allemand ACC a inauguré, en 2023, sa gigafactory dans le Pas-de-Calais pour la production de batteries ion lithium liquide, la JV franco-allemande Innoplate (entre l’équipementier automobile Schaeffler et l’entreprise française Symbio) a inauguré en juin 2024 son premier site de production de plaques bipolaires de piles à combustible à Haguenau (Bas-Rhin) ; Merck, fabricant pharmaceutique, poursuit son investissement à Molsheim ; Hager, spécialiste des installations électriques, a annoncé à Choose France 2024 poursuivre son investissement sur son site de production Obernai dans le Bas-Rhin. Enfin, le groupe sidérurgique allemand Saarstahl a repris en 2021 deux sites en France (Hayange et Saint-Saulve) qui ont l’ambition de devenir des modèles d’industrie décarbonée.

Choose France 2025 : Parmi les 53 annonces, 4 projets concernent l’Allemagne :

- EnBW : 280 M€ sur les 2 prochaines années pour la production d’électricité verte dans les territoires en France.

- HY2GEN- H2V : 1,5Md€ à Fos-sur-Mer/ JV franco-allemande dédiée à la production de carburant d’aviation durable (e-SAF). Opérationnelle en 2030, l’usine produira 75 000 tonnes/an, évitant 240 000 tonnes de CO₂

- DAIMLER TRUCKS, avec plus de 92M€ d’investissement d’ici à fin 2026, agrandit son usine historique de Ligny-en-Barrois (Région Grand Est) afin d’augmenter les volumes de production d’autobus électriques, rénove et modernise ses centres SAV implantés sur le territoire français. 600 emplois sont à la clé.

- VORWERK ajoute un nouvel élément à son complexe industriel en Eure-et-Loir avec la création d'un centre de stockage, d'assemblage final et de conditionnement à la Chapelle-du-Noyer, dont l’ouverture est prévue en septembre 2027, pour un montant d'environ 30M€.

Annexe 2 : dispositifs d’accompagnement des entreprises françaises sur le marché allemand

Les entreprises françaises intéressées par le marché allemand peuvent s’appuyer sur un dispositif d’accompagnement étoffé. Les équipes de Business France (BF), installées à Düsseldorf, organisent à la fois des accompagnements individuels et des pavillons sur les grands salons présents en Allemagne. BF prospecte les investisseurs allemands en liaison avec le Service économique régional de l’Ambassade à Berlin tandis que le bureau de BPI France, également situé à Düsseldorf, assure la promotion des instruments financiers mis à la disposition des PME/ETI. Par exemple, BPI a lancé en avril un accélérateur franco-bavarois avec une promotion d’excellence d’entreprises de France et de Bavière. BF de son côté accompagne par ailleurs, les quelques mille Volontaires Internationaux employés dans des filiales allemandes d’entreprises françaises. La Chambre de commerce franco-allemande de Sarrebruck propose des prestations en aval (implantation, domiciliation, conseils juridiques). Les conseillers du commerce extérieur français en Allemagne (une centaine répartie sur tout le territoire) sont disponibles pour apporter leur expertise et leur connaissance du terrain aux PME intéressées. Des clubs d’affaires franco-allemands sont également présents dans la plupart des grandes métropoles allemandes. Enfin, des communautés French Tech se sont constituées à Berlin, Munich et Düsseldorf pour faciliter l’implantation de start-ups françaises sur le marché allemand. Fort du succès de ces communautés, des projets de labellisation French Tech à Hambourg et Francfort sont envisagés pour 2025. Plusieurs « licornes » allemandes et françaises et des fonds de capital-risque ont porté et soutenu l’initiative Scale up Europe (fonds européen pour financer le late stage du développement des start-ups) lancée pendant la présidence française du Conseil de l’Union européenne. La France et l’Allemagne ont d’ailleurs contribué à ce titre à l’initiative « champions technologiques européens » (ICTE), lancée en février 2022 dans le cadre de Scale-up Europe, pour améliorer le financement d’entreprises européennes innovantes.

***

[i] -3,8% selon Destatis.