RÉPUBLIQUE DÉMOCRATIQUE DU CONGO

Le secteur minier en République Démocratique du Congo

|

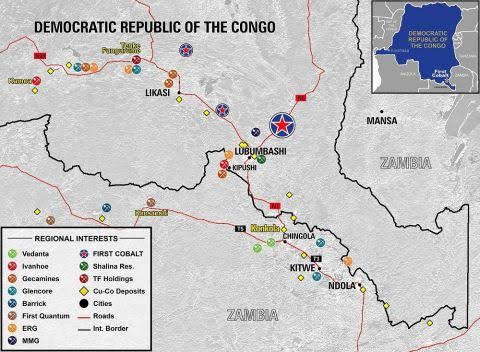

La RDC est « un scandale géologique » tant ses ressources minières sont importantes et diverses (Cuivre, cobalt, coltan, or, diamants). Premier producteur mondial de cobalt, une matière première stratégique pour l’industrie automobile, la RDC est également un important acteur pour le cuivre (1° producteur africain) et l’or.

|

Le secteur minier reste le cœur de l’économie congolaise

Le code minier de 2002, inspiré par la Banque mondiale et conçu pour attirer les investissements étrangers, a favorisé la montée en puissance du secteur minier. Ces 10 dernières années, l’industrie minière de RD Congo a été l’une des plus dynamiques en Afrique sub-saharienne. En dépit d’un environnement opérationnel difficile (difficultés d’approvisionnement en eau et en électricité et infrastructure d’évacuation des minerais peu performantes), la ressource minérale abondante a expliqué, pour une large partie, les bonnes performances[1] d’un secteur contribuant à plus de 80% des recettes d’exportations du pays.

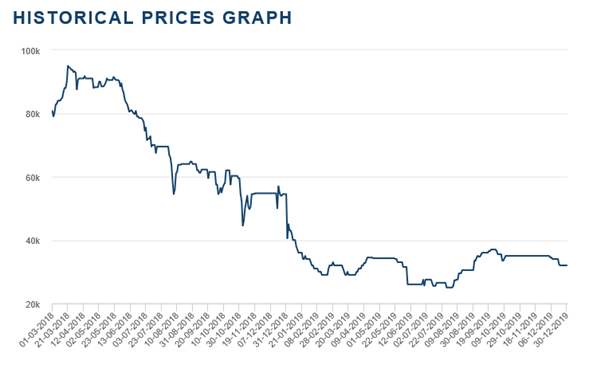

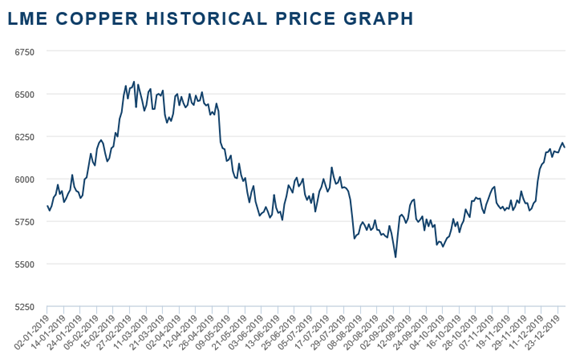

L’inversion du cycle des matières premières et le rebond des cours mondiaux qui s’en est suivi en 2017 (cuivre : +60% à 7100 $/t, cobalt : +125,98 % 71000 $/t et de l’or +20% à 1300 $ l’once) a favorisé une croissance des volumes des productions (+9,3 % pour le cuivre, +18% pour le cobalt, +13,3 % pour les diamants et +5,7 % pour l’or). Seule la production pétrolière reste orientée à la baisse (-4,8 %). Durant le premier trimestre 2018, le cours du cuivre, qui reste élevé, s’est légèrement tassé (-3% soit 6990 $/T). Sur cette même période, les cours du cobalt, matière première stratégique pour l’industrie des batteries automobiles électriques, continuait à fortement progresser (+39%, passant de 71000 $/T à 97000 $/T). La demande mondiale pour ce minerai, pour lequel la RDC est le principal producteur mondial (60% de l’offre mondiale), est très forte et résolument orientée à la hausse sur le long terme, compte tenu des besoins de l’industrie automobile dont la demande pourrait passer de 90 000T/ans à 122 000T/an à l’horizon 2025.

Le retournement de conjoncture en 2019

2019 a été marquée par la baisse des cours du cuivre et du cobalt[2]. La chute des cours du cobalt s’est confirmée de façon continue tout au long de l’année 2019, ceux-ci étant divisés par 3 entre le pic atteint en Mars 2018 (95000 $/t) et les cours actuels (32 000 $/t) ; celle du cuivre a également connu une baisse par paliers de 6500 $/t en février à la barre symbolique des 6000 $/t au début de l’été. Fin décembre, les cours mondiaux du cuivre étaient à 6200$/t.

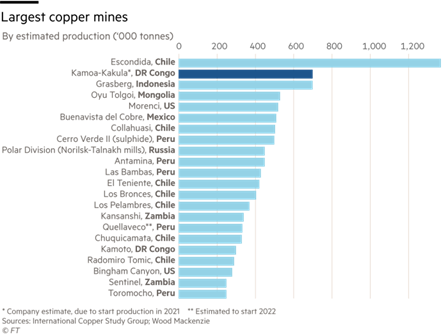

Concernant les volumes de production, sur les 6 premiers mois de l’année, la production restait en progression (+3% pour le cobalt et +11% pour le cuivre). Les perspectives d’évolution de la production sont plus contrastées. Plusieurs très importants projets miniers sont en cours de développement (Projet Kamoa-Kakula d’Ivanhoé), projet de mine d’étain d’Alphamin. A l’inverse d’importantes mines indiquaient envisager une réduction de leur activité ou être dans le rouge (Mine de Tenke Fungurumé). Glencore a annoncé la suspension de sa production dans sa mine de Mutanda. Cet arrêt provisoire s’explique par l’épuisement des minerais oxydés et le passage vers l’exploitation de minerais sulfurés qui requiert une technologie de transformation différente et nécessitant un investissement de l’ordre de 500 M$. Cette suspension de production de la plus grande mine de cobalt au monde (Mutanda) intervient dans un contexte de tension entre les grands opérateurs miniers et l’Etat. Elle devrait directement impacter le montant des recettes de l’Etat durant les prochains mois. La Banque mondiale estime que la fermeture de cette mine dégradera mécaniquement le solde de la balance des paiements de 2 points de PIB. Le Groupe BANRO, une des principales mines d’or, a décidé de suspendre sa production dans le Sud-Kivu et le Maniema en raison de la situation sécuritaire liée à l’attaque de groupes rebelles sur plusieurs de ses sites.

Les recettes minières sont impactées par ce ralentissement. Le régime fiscal applicable à l’industrie minière prévoit un paiement par tranche des taxes dues en 2019, sur la base des revenus de l’année 2018. Au cours actuel du cobalt, les paiements effectués par le miniers sous la forme d’avance devraient, par conséquent, être bien inférieurs et donc se traduire par des crédits d’impôts, c’est-à-dire par autant de rentrées fiscales en moins pour l’Etat en 2020. Les recettes fiscales minière ont représenté 37% des recettes de l’Etat soit 1,6 Mds$ en 2018. Celles-ci, très dépendantes des performances du secteur minier, diminueraient mécaniquement, alors même que les avances sur recettes fiscales consenties par les grandes compagnies minières au titre de leurs impôts ont déjà épuisé une grande part des marges de manœuvres de l’Etat et que les réserves de changes restent faibles (1 semaine d’importations). Avec la baisse de cours la production minière a généré une croissance de 4.5% inférieure à celle de 2018 (+ 5.8%).

Le code minier de 2018

Le code minier de 2002 était réputé très favorable à l’industrie minière. Le nouveau code minier, promulgué en mars 2018 l’est moins. Les grandes entreprises étrangères établies en RD Congo[3] ont tenté de s’opposer à certaines des mesures retenues, en particulier la surpression de la « clause de stabilité ». Cette clause prévoyait le maintien des taxes à leur niveau initial pour une durée de 10 ans. Pour l’industrie, cette clause était justifiée par l’amortissement des très lourds investissements consentis dans le secteur (10 Mds$ selon l’industrie). Sa suppression de cette clause créerait une instabilité fiscale préjudiciable au climat des investissements à venir dans le secteur.

Le nouveau code, complété par des textes d’application prévoit en particulier :

- la suppression de la clause de stabilité de 10 ans, désormais limitée à 5 ans ;

- une augmentation des participations de l’Etat congolais dans les sociétés d’exploitation qui passe de 5 à 10% ;

- un nouveau calcul des redevances par le relèvement des taux sur les minerais qui passent de 2,5 à 3,5%, et jusqu’à 10% pour les minerais stratégiques comme le cobalt ;

- l’introduction d’un impôt de 50% sur les superprofits lorsque les cours des matières premières connaissent un accroissement supérieur à 25% par rapport aux prévisions projetées dans l’étude de faisabilité ;

- une fiscalité moins avantageuse, des obligations de rapatriement de devises accrues,

- des possibilités de sous-traitance limitées à des personnes morales de droit congolais et à capitaux congolais.

Le contenu local et la loi sur la sous-traitance

Les autorités souhaitent encourager la valorisation locale des minerais, au travers de leur transformation locale. Le nouveau code minier a, jusqu’à présent, surtout eu pour effet de cristalliser le mécontentement des grands opérateurs. A l’avenir, ceux-ci devraient se soumettre aux nouvelles règles du jeu, telles qu’un partage de la production à l’instar de ce qui est pratiqué dans le secteur pétrolier.

Afin de renforcer la transformation locale des minerais, les autorités ont par ailleurs adopté en 2017 une loi sur la sous-traitance, dont l’Autorité de Régulation a été officiellement lancée en octobre 2019. Cette loi qui prévoit dans son article 6 que « l'activité́ de sous-traitance est réservée aux entreprises à capitaux congolais promues par les congolais » vise à accorder plus d’espace aux entreprises congolaises dans un secteur encore peu inclusif.

ANNEXES

Cours du cobalt, mars 2018 – année civile 2019

Source : London Metal Exchange (LME)

Cours du cuivre, Année civile 2019

Source : London Metal Exchange (LME)

Source: International Copper Study Group; Wood Mackenzie