The Bright Side of the Funds - Brèves Economiques de la Péninsule Arabique - Semaine du 08 au 14 juillet 2024

Toute l'actualité économique et financière hebdomadaire de l'Arabie Saoudite, du Bahreïn, des Emirats arabes unis, du Koweït, d'Oman, du Qatar et du Yémen....

The Bright Side of the Funds

La question de la gouvernance des fonds souverains est un sujet d’intérêt croissant pour la communauté financière internationale. En 2008, pour répondre aux préoccupations grandissantes des investisseurs et régulateurs nationaux, le Fonds monétaire international et le "International Working Group of Sovereign Wealth Funds" (IWG-SWF) qui représentait la réunion de 14 fonds principaux, dont notamment l’Abu Dhabi Investment Authority (ADIA), avaient rédigé les 24 principes de Santiago, afin d'établir des normes internationales communes en matière de transparence, d'indépendance et de gouvernance que les fonds souverains pourraient respecter. Les principes visaient notamment à assurer l’indépendance des fonds souverains à l’égard du pouvoir politique et ainsi désamorcer les risques de défiance qui empêcheraient la libre circulation des capitaux.

Toutefois, le paysage économique a depuis bien changé. Ces dernières années, plusieurs gouvernements ont créé des "quasi-fonds souverains" moins dotés en capital, non pas dans le but d'investir à l'étranger, mais avec la mission de gérer des actifs nationaux et/ou d'attirer des investissements directs étrangers - ce qui pose un ensemble de défis très différents de ceux relevés par les Principes de Santiago. Des considérations supplémentaires telles que les crises climatiques et environnementales, la montée des tensions géopolitiques et des inégalités sociales, et l'importance du capital-investissement et des actifs réels dans leurs portefeuilles ont rendu ce groupe d'investisseurs souverains de plus en plus complexe, et, en octobre 2023, plusieurs experts ont appelés à les réformer. Le groupe travaille aujourd’hui à une nouvelle révision de sa stratégie, qui devrait être publiée en novembre 2024.

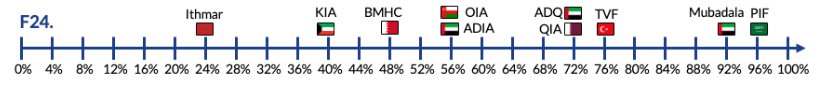

Où en est-on aujourd’hui ? Global SWF a récemment présenté son rapport GSR Scorebard 2024. Ce dernier agrège 25 composantes différentes, liées aux questions de gouvernance, de développement durable et de résilience. Il entend ainsi mesurer les efforts réalisés par les fonds souverains et fonds de pension étatiques mondiaux dans ces différents domaines, sur une échelle de 0 (aucune prise en compte de ces principes) à 100 % (prise en compte totale).

Le rapport note une amélioration significative des notes obtenues par les fonds du CCEAG qui représentent 5,2 Mds USD d'actifs sous gestion. Le Public Investment Fund (PIF) a parcouru un long chemin, faisant passer son score de 28 % en 2020 à 96 % aujourd'hui. Le fonds saoudien publie en effet volontairement un rapport d'allocation et d'impact ainsi qu'une auto-évaluation des principes de Santiago, bien qu'il ne soit pas membre de l’International Forum of Sovereign Wealth Funds (IFSWF). De même, Mubadala (Abu Dhabi) publiera son premier rapport d'impact annuel au second semestre 2024. Les efforts en matière de communication extra-financière témoignent de la professionnalisation et de la sophistication croissante de cette typologie d’investisseurs. Cette volonté de transparence vise à apaiser les inquiétudes et à renforcer la confiance au sein des marchés étrangers à un moment où les contrôles sur les investissements étrangers se renforcent. Cet enjeu de transparence est d'autant plus important au regard de l’activité des fonds souverains de la région dans l’économie mondiale. Au cours du premier semestre 2024, les « Oil Five » c'est-à-dire le PIF, ADIA, Mubadala, ADQ d'Abou Dhabi et QIA, ont investi 38,2 Mds USD dans 58 opérations différentes. Selon le Global SWF, les bonnes pratiques en matière de gouvernance et de transparence auraient un effet positif sur les performances financières de ces investisseurs à long terme.

Cette évolution des fonds souverains, d’acteurs initialement opaques et purement patrimoniaux, à des vecteurs d’investissements stratégiques respectueux des bonnes pratiques ESG, les placera au cœur des grands enjeux mondiaux. C’est dans cet esprit, qu’ils ont été moteurs dans l’initiative One Planet Sovereign Wealth Funds, lancée par le Président de la République en 2017.

Luidgy Belair, Attaché macroéconomique et financier

Pétrole et gaz

Brent : 12/07/2024 à 12h00 GST : 86,0 USD/Bbl

Les prix ont légèrement baissé cette semaine, affectés par une demande terne et un apaisement (très) relatif des tensions au Moyen-Orient, mais maintenus à un niveau élevé par la promesse de conditions favorables plus tard dans l’été.

Le baril a perdu 1,5 dollars par rapport à la semaine dernière. Une partie de la chute s’explique par l’atténuation de la prime de risque : bien que les situation en Ukraine, en Palestine et au Yémen soient assez similaires à celles d’il y a une semaine, le simple fait qu’elles n’aient pas semblé empirer ces derniers jours, en particulier dans le cas d’Israël et du Liban, est un indicateur positif pour les marchés. Ce calme relatif est cependant extrêmement instable, et toute escalade pourrait pousser les prix à la hausse en un instant.

La perte s’explique également par des chiffres de consommation plus tempérés que ceux de la semaine dernière : les stocks de pétrole se sont tout de même réduits de 3,4 millions de barils et ceux d’essence de 2,0 millions, mais les effets de la driving season américaine n’ont pas semblé aussi importants qu’espérés dans l’euphorie des jours précédents.

La tendance en fin de semaine est pourtant à la hausse. Les chiffres d’inflation publiés ce jeudi ont enfin annoncé une hausse des prix inférieure au mois précédent, le CPI s’établissant à 3% sur une année. Les observateurs espèrent que ces bonnes données motiveront la FED à accélérer sa baisse des taux d’intérêts, ravivant les espoirs d’une première baisse en septembre qui pourrait tirer la croissance et la future demande en pétrole. Les dernières données de consommation américaines ont confirmé un très bon weekend du 4 juillet, indicateur très suivi pour jauger les perspectives de demande pour l’été.

Le baril risque donc de varier dans les mêmes ordres de grandeur ces prochaines semaines, tiraillé entre les espoirs de reprise de la demande et une situation économique en demi-teinte, entre l’espoir d’un apaisement des tensions géopolitiques et la triste réalité des armes.

Leith Pic, analyste macroéconomique et financier

Brèves économiques

Arabie saoudite

Macroéconomie & Finance

Saudi Reinsurance Co. va augmenter son capital de 71 M USD via un accord de souscription avec le PIF pour renforcer sa situation financière. L'accord de souscription, signé le 4 juillet, verra la première compagnie de réassurance du Royaume augmenter son capital de 237 M USD à 307 M USD. Les nouvelles actions, représentant 30 % du capital actuel de la société, seront entièrement souscrites par le PIF au prix de souscription de 4,3 USD par action, entraînant un montant total de souscription de 114 M USD. Cette transaction donnera au PIF une participation de 23 % dans la société après l'augmentation de capital. Plus tôt cette année, le PIF avait augmenté sa participation dans Middle East Paper Co. à 23,08 % par une injection de capital similaire.

Aramco émet de nouvelles obligations. Le géant pétrolier saoudien a commencé à émettre des obligations libellées en dollars américains dans le cadre de son programme Global Medium Term Note. L'offre a débuté le 9 juillet et se terminera le 17 juillet, avec un minimum de souscription de 200 000 USD. Cette émission marque le retour d'Aramco sur le marché de la dette après une pause de trois ans. En 2021, la société avait levé 6 Md USD via un sukuk en trois tranches. En février, Aramco avait annoncé son intention d'émettre une autre obligation cette année. Les entreprises et gouvernements du Golfe ont montré un intérêt accru pour les marchés de la dette cette année, profitant de la baisse des taux d'intérêt mondiaux.

Riyad se classe à la 10ème place du classement des villes qui connaitront la croissance la plus rapide d’ici 2033. Selon l’agence immobilière britannique Savills et son Growth Hubs Index, Riyad devrait connaitre une forte croissance grâce à l’augmentation de la population de 26 % et une poursuite des investissements gouvernementaux dans les infrastructures. La demande de bureaux à Riyad est soutenue par le déplacement des sièges régionaux via le programme RHQ du ministère saoudien de l’Investissement, tandis que la croissance du tourisme stimule la demande dans le secteur du commerce de détail. La candidature réussie de Riyad pour accueillir l'Expo 2030 renforcera sa position. Riyad est la seule ville du Moyen-Orient à figurer dans les 15 premières villes du classement.

Energie, Industrie & Services

JinkoSolar remporte un contrat de 1 GW de modules solaires pour le projet d’hydrogène vert de NEOM. Ce projet intégrera jusqu’à 4 GW d’énergie solaire et éolienne pour produire jusqu’à 600 tonnes par jour d’hydrogène vert. NEOM Green Hydrogen est situé dans la ville industrielle d’Oxagon, au Nord-Ouest du pays, et est mis en œuvre par NEOM Green Hydrogen Company (NGHC), société détenue à parts égales par NEOM, ACWA Power et l’entreprise américaine Air Products. Le projet avait été annoncé en juillet 2020 tandis que son bouclage financier avait été confirmé en mai 2023 pour un investissement total de 8,5 Md USD. L’hydrogène vert produit sera par la suite transformé et transporté sous forme d’ammoniac avant d’être reconverti en hydrogène à destination.

L’Arabie saoudite a commandé quatre Airbus A330 Multi Role Tanker Transport (MRTT) supplémentaires pour la Royal Saudi Arabia Air Force (RSAF). Les appareils, qui viendront s’ajouter aux six qui composent déjà la flotte de la RSAF, entreront en service en 2027 pour effectuer des missions de ravitaillement en vol et de transport. Il s'agit du troisième contrat signé par l'Arabie Saoudite pour l'A330 MRTT, ce qui fait de RSAF l'un des plus grands opérateurs MRTT au monde. Pour mémoire, Airbus avait signé en janvier 2024 un accord de participation industrielle (IP) avec la GAMI (General Authority for Military Industries) pour le développement et la croissance de l’écosystème industriel national en phase avec les objectifs de la Vision 2030. Cet accord prévoyait aussi un transfert de la technologie et du savoir-faire de l’A330 MRTT de la RSAF à des entreprises locales et SAAMS, la joint-venture créée entre SAMI (Saudi Arabian Military Industries) et Airbus, en sera le principal vecteur.

Émirats arabes unis

Macroéconomie & Finance

L’Indonésie continue à émettre des Sukuks sur le Nasdaq Dubai. Les produits de finance islamiques récemment annoncés totaliseront 2,35 milliards de dollars, dont 600 millions de Sukuks renouvelables, portant à 24,1 milliards les émissions indonésiennes sur la bourse dubaïote. Dubaï est la première place financière mondiale pour l’émission de Sukuks, avec un total de 96,39 milliards.

Le gouvernement de Sharjah a émis des obligations durables en euros sur la bourse de Londres, pour une valeur totale de 500 millions d’euros. Le produit, dont l’échéance est de 6,5 ans, a été sursouscrit plus de 3 fois, et ses bénéfices serviront à financer les initiatives de développement durable identifiées par l’émirat.

Le patrimoine moyen aux Emirats Arabes Unis a augmenté de 6% en 2023, au-dessus de la moyenne mondiale qui s’établit à 4,2%. D’après le dernier rapport d’UBS, les millionnaires représentent 1,5% de la population des EAU, et leur nombre devrait augmenter de 15% d’ici à 2028. Le patrimoine des résidents est composé en majorité (57%) d’actifs financiers, avec une proportion de dette exceptionnellement faible pour la région. Depuis 2008, le patrimoine total des UAE a augmenté de 33%, tandis que le patrimoine médian a augmenté de 87%, indiquant une réduction des inégalités sur la période

Les EAU et le Japon renforcent leur partenariat stratégique avec la signature de plusieurs Memorandum of Understanding, principalement dans les secteurs de l’énergie décarbonée et de l’intelligence artificielle. ADNOC et JBIC se sont ainsi entendus pour un accord de financement vert de 3 milliards de dollars, qui contribueront aux objectifs anoncés de réduire l’intensité carbone de 25% d’ici 2030 et investir 23 Mds de dollars dans les énergies propres innovantes (hydrogène, géothermie, CCS… ). Les EAU sont le premier partenaire commercial du Japon au sein du CCEAG avec un volume total de 47,4 milliards de dollars, et représentent plus de 82% des investissements totaux du pays au Proche et Moyen-Orient

Energie, Industrie & Services

Dubai Electricity & Water Authority (Dewa) a attiré des investissements d'une valeur de 43,6 Mds AED (11,9Mds USD) sur 10 ans grâce à son modèle de producteur indépendant. Ces investissements concernent des centrales électriques renouvelables et conventionnelles ainsi que des projets d'osmose inverse à partir d'eau de mer. Dewa aurait ainsi atteint le coût actualisé de l'énergie le plus bas au monde pour les projets d'énergie solaire.

La holding égyptienne Safwat Kaliouby Group (SKG) et la société émiratie KSH Investment Company ont signé un accord de 500M USD pour un projet immobilier sur le Nil au Caire. L'accord comprend trois tours résidentielles et commerciales et un hôtel cinq étoiles dans une zone surplombant l'île Warraq.

Qatar

Macroéconomie & Finance

Qatar National Bank (QNB) annonce un résultat d’exploitation de 5,5 Mds USD sur la première moitié de l’année de 2024, en hausse de 9% en glissement annuel. Avec un volume total d’actifs s’établissant à 356,4 Mds USD (+5% en g.a.), QNB se maintien aux rangs de plus grande banque du Qatar et du plus grand établissement financier de la région Afrique et Moyen-Orient. En termes de solvabilité, QNB affiche des ratios solides : au 30 juin dernier, le taux de couverture des prêts non-performants était de 100%, le ratio d’adéquation des fonds propres (CAR) s’élevait à 19,2%, le ratio de liquidité à court terme (LCR) atteignait 185% et le ratio structurel de liquidé à long terme (NSFR) s’établissait à 105%. Au cours de la première moitié de l’année 2024, QNB a notamment joué le rôle de coordinateur du consortium de banques ayant appuyé la première émission d’obligations vertes du Qatar du 21 mai dernier.

Qatar Investment Authority (QIA) étudie une éventuelle participation minoritaire dans l’aéroport de Budapest, selon Bloomberg. Pour mémoire, Vinci Aéroport et Corvinus (fonds d’investissement public) ont conclu en juin dernier, l’acquisition de la société concessionnaire de l’aéroport. Selon Bloomberg, l’aéroport international de Budapest-Ferenc Liszt pourrait voir le fonds souverain qatarien entrer à son capital à hauteur de 10%.

Energie Industrie & Services

La valeur des projets attribués au Qatar au cours du second trimestre de l’année 2024 s’effondre à 162 M USD (-98,5% en g.a.), selon Forbes. A titre de comparaison, ce montant s’élevait à 10,5 Mds USD au second trimestre 2023, porté essentiellement par l’attribution d’un contrat d’Engineering, Procurement, Construction and Commissioning (EPCC) lié à l’expansion de North Field South (NFS) à T.ENCCC JV, joint-venture de Technip Energies (T.EN) et Consolidated Contractors Company (CCC).

Doha accueillera ‘Seatrade Maritime Qatar’ les 4-5 février 2025. Evènement consacré au transport maritime, Seatrade Maritime consistera en des conférences, des expositions et des rencontres BtoB. Les thèmes retenus pour l’édition Qatar 2025 sont : les technologies offshores, les transitions énergétiques et numériques du transport maritime, l’innovation navale, le financement de l’élargissement des flottes, et le transport maritime durable. Les secteurs de la logistique et du transport maritime font en effet partie des vecteurs de diversification économique désignés dans le cadre de la Vision nationale Qatar 2030 afin de réaliser l’objectif de taux de croissance annuel moyen (TCAM) hors-hydrocarbures de 4% d’ici 2030.

Koweït

Le PIB du Koweit a chuté de 4,4% au dernier trimestre 2023, entraîné par une chute de la production pétrolière dans le cadre des restrictions de l’OPEP+, mais également par une contraction du PIB non-pétrolier. Le secteur des hydrocarbures a baissé de 6,4% sur la période, et s’établit sur l’année 2023 à -4,3%, à la fois à cause des réductions de productions négociées, et par effet de base après une année 2022 exceptionnelle. Plus inquiétant, le PIB hors hydrocarbures est en baisse de 2,9% en 2023. Le secteur manufacturier en explique la majeure partie, avec -17% en glissement annuel. Le pays continue à présenter des niveaux d’investissements insuffisants, représentant seulement 17% du PIB, en dessous des niveaux pré-pandémie.

Oman

Selon le National Center for Statistics and Information, la croissance du PIB réel du Sultanat d’Oman a atteint de +1,7% au premier trimestre 2024, à 9,5 Md OMR (soit 24,8 Md USD). La croissance du PIB a été portée par le secteur non pétrolier (+4,5%), tandis que le secteur pétro-gazier a enregistré une contraction de -2,4%.

Bahreïn

China Machinery Engineering signe un projet immobilier de 315 M USD au Bahreïn. L’accord a été signé par la ministre bahreïni du Logement et de l’Urbanisme, qui a tenu à rappeler la visite d’Etat du Roi en Chine en mai dernier qui avait abouti à la signature de plusieurs accords et protocoles d’accord dont celui qui prévoyait la construction par la CMEC de 1 269 unités de logement à Sitra pour un coût total de 315 M USD. Le projet Sitra vise à développer des logements dans la partie Est du pays ainsi que des espaces verts, réseaux routiers, pistes cyclables et piétonnes, etc. La troisième phase du projet s’étendra sur 670 000 m² et comprendra une route principale de 23,6 km, 52,3 km d’espaces verts avec 1 644 arbres, etc. Les travaux devraient débuter au cours du T1 2025.