Tie-Break - Brèves Economiques de la Péninsule Arabique - Semaine du 24 au 30 juin 2024

Toute l'actualité économique et financière hebdomadaire de l'Arabie Saoudite, du Bahreïn, des Emirats arabes unis, du Koweït, d'Oman, du Qatar et du Yémen....

Tie-break

Calendrier olympique oblige, livrons-nous à une métaphore sportive. McEnroe vs Borg en 1980 aussi bien que Federer vs Nadal en 2008 à Wimbledon ou encore Djokovic vs Cecchinato à Roland Garros en 2018. Nombreux et mémorables sont les tie-breaks qui ont su renverser l’équilibre d’un match serré entre deux athlètes talentueux.

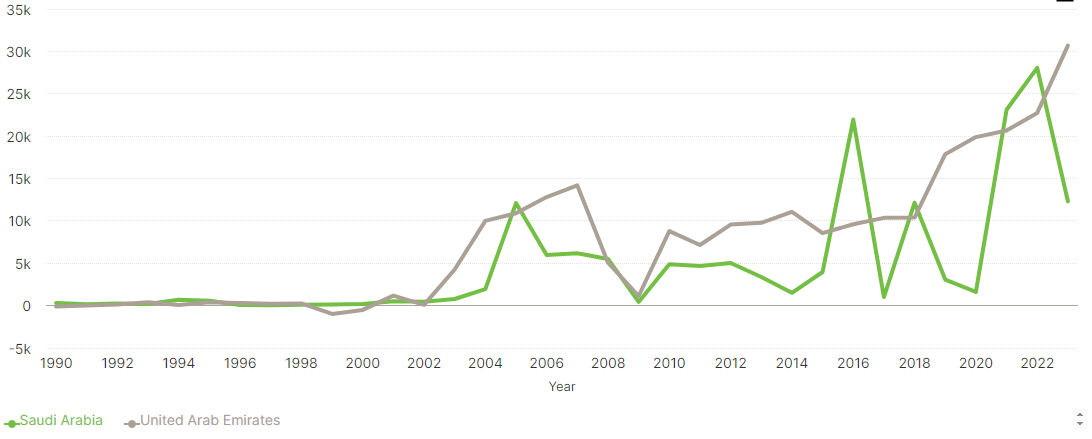

Flux d’IDE entrants 1990-2023, en M USD (UNCTAD - World Investment Report 2024)

Au cœur du CCEAG, une compétition tout aussi passionnante se déroule, surtout entre deux de ses pays membres. En effet, au cours des deux dernières décennies, ces pays ont adopté une série de mesures pour attirer les "investissements directs à l’étranger" (IDE). Cette stratégie a porté ses fruits : même pendant la période COVID-19, la région du Golfe est une exception mondiale : alors que les flux d''IDE ont diminué sur la période de 35 % au niveau mondial, les flux vers les pays du CCEAG ont augmenté de 2,4 % pour atteindre 27,7 Mds USD.

Comme on peut le voir sur le graphique ci-dessus, les Émirats arabes unis ont vu leurs flux d’IDE entrants connaître une hausse régulière depuis la fin du Covid, tandis que la croissance des IDE en Arabie saoudite s’est montrée plus erratique, en dépit des réformes. Avantage UAE ?

D'une part, les Émirats arabes unis ont été une destination d’investissement privilégiée, attirant plus de 75 % des flux de la région sur les dix dernières années. La valeur des flux d'IDE vers les seuls EAU en 2023 s'est élevée à 30,7 Mds USD, en hausse de 35 % par rapport à 2022, pour se classer au premier rang au sein de la région MENA, tout en se classant également au second rang pour les projets greenfields. La stratégie de multiplication des "Comprehensive Economic Partnership Agreements" (accords de libre-échange bilatéraux) porte aussi ses fruits : en favorisant aussi bien une stratégie horizontale krugmanienne d'attraction des investissements motivés par la proximité avec des marchés en phase d'ouverture, qu’une stratégie verticale ricardienne fondée sur la recherche d'avantages comparatifs et la recherche d'une réduction des coûts de production.

Avec 12,3 Mds USD d’IDE entrants en 2023, en diminution de 56 % par rapport aux 28 Mds USD en 2022, l'Arabie saoudite arrive en deuxième position au sein de la région. Ces chiffres apparaissent contradictoires avec la dynamique d'investissement engagée dans le Royaume. Parmi les annonces d'investissements, 20 Mds USD d'investissements lors du Future Investment Initiative (FII) de 2019, 10 Mds USD annoncés lors de la conférence d'investissement Arab-China de juin 2023 (dont 5,6 Mds USD pour la société de voitures électriques Human Horizons), 25 Mds USD lors de la conférence d'investissement Chine-Saoud de décembre 2023, 5,3 Mds USD d'Amazon Web Services pour les centres de données et l'informatique en nuage, et une coentreprise avec Pirelli pour la construction d'une usine de fabrication de pneumatiques. Pourtant, attirer les IDE est une priorité essentielle pour l'Arabie saoudite. En 2021, le gouvernement saoudien a annoncé un objectif d’IDE d'au moins 100 Mds USD par an d'ici à 2030 ; les Émirats arabes unis ont annoncé peu après leur objectif de devenir l’une des dix principales destinations pour les IDE sur la même période. Entre 2012 et 2023, l'afflux d'investissements des Émirats arabes unis par rapport au PIB aura ainsi été près de 3,5 fois supérieur à celui de l'Arabie saoudite, et Dubaï est devenu le lieu d'implantation privilégié de quelque 70 % des sièges de grandes multinationales au Moyen-Orient.

La flambée des prix du pétrole en 2022 (en lien avec l'invasion russe de l'Ukraine), a propulsé le taux de croissance saoudien à 8,7 %, le plus élevé des pays du G-20, ce qui a favorisé l'afflux de capitaux. Par ailleurs, l'Arabie saoudite a imposé aux entreprises voulant répondre à des appels d'offres publics d'établir un siège social régional dans le Royaume. La concurrence entre les deux pays s'est également intensifiée après que Riyad a exclu des marchandises, fabriquées dans les zones franches ou produites par des entreprises israéliennes, des privilèges tarifaires accordés aux importations en provenance des États du Golfe. Pour atteindre l'objectif de 100 milliards d'USD d'ici 2030 au Royaume, il faudra procéder à d'importantes privatisations, développer les secteurs existants et en créer de nouveaux - autant de mesures qui se sont accélérées ces dernières années, mais qui ne sont pas encore en phase avec les objectifs de la Vision 2030 malgré les nombreuses réformes telles que la loi sur la participation du secteur privé, entrée en vigueur en 2021, qui établit un cadre clair pour la privatisation des actifs de l'État et les partenariats public-privé (PPP).

Les EAU ont eux aussi mené de nombreuses réformes, en particulier l'adoption du décret fédéral de 2018 autorisant la propriété étrangère à 100 % d'entreprises locales. Le programme NextGenFDI des Émirats arabes unis est aussi un exemple récent de programme d'incitation ciblé visant à attirer les IDE. Cette initiative a été lancée par le ministère de l'économie en juillet 2022 pour attirer des entreprises numériques du monde entier. De plus, les EAU ot pris des mesures de lutte contre le blanchiment et le financement du terrorisme qui leur ont permis de sortir de la liste grise du GAFI. Ces mesures ont permis de renforcer la transparence et la confiance des investisseurs, favorables aux investissements.

De son côté, l’Arabie saoudite demeure optimiste. Les résultats d'une récente enquête sur la confiance dans l'IDE réalisée par AT Kearney montre les progrès réalisés par le Royaume en matière d'attractivité. Il est passé de la 24e place en 2023 à la 14e place dans le classement mondial de la confiance en matière d'IDE, près de 50 % des personnes interrogées se déclarant "plus optimistes". Les réformes récentes ont permis de rationaliser les processus de réglementation et d'autorisation pour la création d'une entreprise, d'accroître l'efficacité des procédures de dédouanement, d'assouplir de nombreuses restrictions à la propriété imposées aux investisseurs étrangers, d'introduire des réformes juridiques, notamment un nouveau code commercial.

Restent certaines questions sur l'ampleur et le coût des giga-projets tels que Neom.

Avantage EAU, peut-être ? Mais les jeux ne sont pas faits.

Luidgy Belair, Attaché Macroéconomique et Financier

Pétrole et gaz

Brent : 28/06/2024 à 12h00 GST : 85,9 USD/Bbl

Le prix du Brent a connu une très légère augmentation cette semaine, poussé à la hausse par l’intensification des tensions géopolitiques mais retenu par des données de consommation de plus en plus inquiétantes. Les marchés ont très fortement réagi aux tensions au Moyen-Orient et en Ukraine, remontant sur les 15 derniers jours une position nette qui était en chute libre depuis quelques semaines. La pression sur les prix à court terme est accompagnée d’une hésitation sur le moyen terme, les marchés ayant du mal à estimer le temps restant avant que les fondamentaux ne s'appliquent.

Depuis deux semaines, les risques géopolitiques se sont réinvités dans la détermination des prix du pétrole. La crainte principale concerne une contagion du conflit israélo-palestinien, qui pourrait affecter la production et le transport du pétrole dans la région. L’armée israélienne intensifie ses frappes sur Rafah, et les tension avec le Hezbollah au sud du Liban ne paraissent pas se résorber. Les espoirs de cessez-le-feu sont au plus bas, et le cours du pétrole répond logiquement en prenant en compte le risque d’embrasement. Conjugué à cela, les rebelles Houthis ont repris leurs attaques sur des navires en mer rouge ; les tankers vont devoir continuer à rallonger leurs itinéraires dans le futur proche, augmentant les coûts d’acheminement du pétrole mondial. Enfin, l’armée ukrainienne a annoncé une vingtaine de frappes sur des installations d’hydrocarbures russes, ouvrant la voie à une tension pérenne sur toute production proche de la frontière. Les récentes déclaration russes, qui prévoient une dégradation des relations avec l’Occident, ne rassurent personne.

Les marchés maintiennent également un certain optimisme vis-à-vis de la FED. Les baisses des taux d’intérêts tant espérées par les investisseurs pourraient selon eux arriver plus tôt qu’escompté, voire se produire deux fois en 2024, scénario encore inespéré il y a quelque mois. Les chiffres du chômage et de l’inflation pointent en effet dans cette direction, sans grande visibilité sur la probabilité effective d’une telle décision.

Ces éléments, qui poussent le baril vers le haut, se sont heurtés à un plafond : celui de la demande. Les derniers chiffres de stocks de brut américains décrivent une baisse de leur consommation : l’EIA rapporte une augmentation surprise de 3,6 millions de barils cette semaine, alors que les analystes attendaient une chute de 2,9 millions. Surtout, la demande finale s’est avérée exceptionnellement faible : les stocks d’essence USA se sont reconstitués de 2,7 millions de barils, alors qu’en pleine « driving season » précédent le 4 juillet, ils auraient dû se creuser d’au moins 1 million de barils. Les réserves d’essence sont désormais au-dessus de la moyenne sur 10 ans (+1%) alors qu’ils étaient encore largement inférieurs il y a 3 mois (-3%).

Le prix du baril s’est donc plus ou moins stabilisé vis-à-vis de la semaine dernière : les investisseurs hésitent, sachant pertinemment que les tendances de long terme liés à la baisse de la demande mondiale (peak oil attendu en 2029 par l’IEA) et l’augmentation des productions hors OPEP+ (USA, Canada, Brésil etc.) sont contre un baril élevé.

Mais les tensions et les rebondissements à courts terme n’ont que faire du temps long : quand le Moyen-Orient s’embrase, un baril vaut mieux que deux contrats à terme.

Henry Hub : 28/06/2024 à 12h00 GST : 2,71 USD/MMBtu

Les prix du gaz naturel continuent leur stabilisation : après une hausse due au manque de capacités de production alors que la demande remontait à l’approche de l’été, la remise en marche de nombreux sites de productions américains a compensé à court terme le sursaut de demande lié à l’été. La demande mondiale, elle, promet cependant d’augmenter à l’automne et de mettre l’approvisionnement en gaz sous tension.

Cette semaine, les effets observés depuis une vingtaine de jours se sont poursuivis : à mesure que les capacités productives américaines se remettent en marche grâce à un prix du gaz sorti de ses affres de février, la tension à court terme s’amenuise. Les inventaires de gaz se sont maintenus à un niveau très élevé aux USA malgré une vague de chaleur qui a boosté la consommation : ils s’établissent aujourd’hui à 22% au-dessus de la moyenne à dix ans.

A l’échelle mondiale, la demande en GNL risque de s’accélérer avec la reprise économique, d’autant que l’espoir renaît de coupes plus précoces des taux d’intérêts de la FED , et que les systèmes économiques se réorientent autour du gaz naturel comme « gaz de transition », et en particulier autour du GNL en Europe (pour éviter la dépendance russe) et en Asie. L’automne risque de voir une poursuite de cette hausse des prix estivale, à mesure que les différents pays importateurs constitueront leurs stocks pour l’hiver.

Leith PIC, Analyste macroéconomie et finance

Brèves économiques

Arabie saoudite

Macroéconomie & Finance

L'Arabie Saoudite a clôturé son émission de sukuk libellés en riyals pour le mois de juin, d'un montant total de 4,4 Md SAR, soit 1,2 Md USD. L’émission de juin a été divisée en trois tranches : une première de 1,6 Md SAR et une deuxième de 53 M SAR qui arriveront à échéance en 2027, et une troisième de 2,8 Md SAR qui arrivera à échéance en 2034. Un rapport publié par S&P Global en avril indiquait que l'émission mondiale de sukuk devrait se situer entre 160 et 170 Md USD en 2024 (168,4 Md USD en 2023 et 179,4 Md USD en 2022). L’agence de notation a relevé la forte activité de l’Arabie saoudite sur le marché de la dette en ce début d’année 2024. Toujours selon l’agence, le marché des sukuk continuera de croître à court terme, stimulé par les besoins de financement dans les principaux pays de la finance islamique et les programmes de transformation économique en cours dans des pays comme l'Arabie Saoudite.

L'Arabie saoudite a attiré 65,1 Md USD d’IDE entre 2020 et 2023. Selon un rapport de l’UNCTAD, le royaume se place ainsi parmi les principaux bénéficiaires de l'Asie de l'Ouest. Sur la même période, les IDE sortants se sont élevés à 73,1 Md USD, dont 16 Md USD en 2022, plaçant l'Arabie saoudite au 16e rang mondial en matière d’IDE sortants. Pour rappel, la Vision 2030 vise des flux annuels d'IDE à plus de 103 Md USD d’ici 2030. Le rapport de l’UNCTAD souligne également qu’en 2023, la valeur des accords de financement de projets internationaux en Arabie saoudite a augmenté de 55 % pour atteindre 2 Md USD (19 accords). De plus, 389 projets d’investissement greenfield ont été annoncés en 2023, pour un total de 29 Md USD, soit une augmentation de 108 % par rapport à 2022.

Energie, Industrie & Services

NEOM a attribué un contrat de conception et de construction estimé à 1 Md USD pour la réalisation des travaux d’infrastructure et de construction du terminal 1 du port d’Oxagon dans le cadre du développement de la ville industrielle. Le contrat a été attribué à la joint-venture composée de El Seif Engineering (KSA), Hassan Allam Construction (Egypte) et China Harbour Engineering Company (Chine). Les travaux comprennent l’excavation et le dragage des revêtements, la démolition et la construction d’un mur de quai, l’expansion du quai du terminal à conteneurs, ainsi que des travaux de terrassement. L’Arabie saoudite souhaite faire d’Oxagon un véritable hub industriel avec des infrastructures de pointe comme le port qui se veut être durable et composé d’une chaîne d’approvisionnement entièrement intégrée avec un système de livraison ferroviaire connecté aux principales routes commerciales. Le premier terminal devrait être achevé dans le courant de l’année 2025.

Un accord d’une valeur d’1,87 Md USD a été conclu entre Saudi Global Ports (SGP), filiale du Fonds Souverain (PIF), et la société chinoise SANY afin de renforcer les capacités opérationnelles et la durabilité du port de Dammam. L’accord, signé lors du salon Transport Logistics China à Shanghai, porte en effet sur la fabrication et la fourniture de 80 camions électriques. Cette initiative s’inscrit dans le cadre de la stratégie saoudienne visant à se positionner comme un hub logistique majeur mais également un pionnier en matière de durabilité et de mobilité verte.

La société saoudienne Methanol Chemicals Company (Chemanol) a signé un accord de fourniture de méthanol à long terme avec le futur complexe pétrochimique Amiral détenu par Saudi Aramco Total Refining & Petrochemical Company (SATORP), joint-venture entre le saoudien Aramco (62,5 %) et le français TotalEnergies (37,5 %). Chemnol fournira 100 000 tonnes métriques de méthanol par an au complexe. Les premières livraisons sont prévues pour la fin de l’année 2027. Le projet Amiral consiste en la construction d’un vapocraqueur de 1,6 Mt/an d’éthylène associé à un complexe de chimie de spécialités. Le montant de l’investissement total est de 11 Md USD dont 4 Md USD financés sur fonds propres. La décision finale d’investissement pour la construction du site avait été prise par les deux entreprises mi-décembre 2022 et les contrats EPC avaient été attribués en juin 2023.

Émirats arabes unis

Macroéconomie & Finance

Les Emirats Arabes Unis ont émis 1,5 milliards de dollars d’obligations à 10 ans, listées sur le London Stock Exchange et sur le Nasdaq Dubai. L’émission a été sursouscrite plus de 4 fois, illustrant l’attrait pour les investisseurs étranger de ces produits financiers notés AA- par Fitch et AA2 par Moody’s. Les obligations ont en effet été contractées à 38% par des investisseurs de la région, mais 34% étaient en provenance des USA, 18% du Royaume-Uni et 7% d’Europe. Cette émission participe à approfondir le marché obligataire des EAU, pour consolider leur place dans le système financier mondial et répondre aux objectifs de diversifications affichés par le pays.

Fitch maintient la note « AA- » des UAE, avec une perspective stable. L’agence justifie sa décision par les niveaux sains d’endettement, la possession d’une large quantité d’actifs étrangers et la robustesse de l’économie. Elle note cependant que le pays souffre d’indicateurs de gouvernance plus faible que les pays comparables, et d’une dépendance encore élevée aux recettes des hydrocarbures. Le surplus budgétaire en 2024 est estimé à 4,1% du PIB, après 7,8% en 2023, avec un prix du baril de breakeven estimé à 64 USD/bbl.

La Banque Centrale des EAU (CBUAE) a adopté une nouvelle réglementation favorable à l’innovation dans le secteur de la finance. Ce nouveau cadre facilite l’accès au marché aux entreprises de la fintech et de l’innovation financière, en échange du respect de certaines conditions de sécurité et d’une amélioration nette de l’écosystème financier des EAU. La CBUAE a mis en place un ensemble de réformes dans le cadre du programme FIT (Financial Infrastructure Transformation), afin de procurer aux EAU un environnement légal et technique adéquat au développement d’une place financière de rang mondial.

Energie, Industrie & Services

L’émir de Dubaï, Cheikh Mohammed Bin Rashid Al Maktoum, a approuvé un projet de 30 Mds AED (8,16 Mds USD) visant à développer le réseau de drainage des eaux de pluie de l’émirat. Nommé « Tasreef », ce projet devrait accroître de 700 % la capacité du système de drainage des eaux de pluie de Dubaï. Après les pluies dévastatrices connues par l’émirat en avril 2024, les efforts pour moderniser les systèmes de gestion des eaux de pluie dans la ville se sont accélérés. La fréquence accrue d’évènements extrêmes liés au changement climatique impose une réponse forte pour développer une résilience des infrastructures et organisations sociales menacées.

Mitsui, aux côtés de TA'ZIZ (détenu par Adnoc), Fertiglobe et GS Energy Corporation (Corée du Sud), va construire une usine de production d'ammoniac aux EAU. À partir de 2027, l'usine devrait produire 1 million de tonnes d'ammoniac par an avec des émissions de CO2 inférieures à celles de l'ammoniac conventionnel. Les Emirats Arabes Unis, comme de nombreux pays du Golfe, essayent d’augmenter leurs capacités de production de matériaux par des procédés « verts », comme par exemple la sidérurgie bas-carbone. Ces produits sont vus comme une vecteur de diversification économique, jouant sur les ressources énergétiques propres potentielles de la région (nucléaire avec la centrale de Barakah, solaire etc.)

Masdar aurait l'intention de multiplier par dix sa présence aux États-Unis au cours des trois à sept prochaines années. Selon le directeur de sa filiale pour les Amériques, les États-Unis vont jouer un rôle essentiel dans l’objectif de Masdar de constituer un portefeuille mondial d'énergies renouvelables d'une capacité minimale de 100GW d'ici à 2030

Qatar

Macroéconomie & Finance

Les exportations qatariennes au premier trimestre 2024 (T1-2024) s’élèvent à près de 24,1 Mds USD, en baisse de 8,6% en glissement annuel. Absorbant 81% de ses exportations (19,52 Mds USD) et fournissant 39,3% des importations (3,7 Mds USD), la zone « Asie », Chine, Corée du Sud et Inde en tête, est le principal partenaire commercial du Qatar. Les zones « Union européenne » et « CCEAG » suivent avec respectivement 6,7% (1,61 Mds USD) et 8,9% (2,15 Mds USD) des exportations qatariennes et fournissant 26,8% (2,54 Mds USD) et 12,9% (1,22 Md USD) des importations. L’excédent commercial qatarien enregistre une baisse de -28,6% en g.a. (-4,18 Mds USD), lié principalement aux hydrocarbures (-10,9% en g.a.), que n’a pas compensé l’augmentation marginale d’autres postes d’exportations.

Moody’s reconduit la bonne notation de quatre des principales banques du Qatar. En effet l’agence de notation new-yorkaise a confirmé à A1 avec une perspective stable la notation de Qatar Islamic Bank (QIB), première banque islamique et seconde banque du Qatar en volume d’actifs sous gestion (« AUM », 52 Mds USD). De même les notations de Dukhan Bank (2ème banque islamique du pays, 31,4 Mds USD d’AUM), Commercial Bank Qatar (CBQ, 2ème banque commerciale du pays avec 45,2 Mds USD d’AUM) et Ahli Bank (16,6 Mds USD d’AUM) ont été confirmées à A2, A3 et A2 respectivement, avec des perspectives stables.

Energie Industrie & Services

QatarEnergy (QE) signe un accord de long terme d’approvisionnement en naphta avec l’entreprise japonaise ENEOS Corporation (anciennement Nippon Oil & Energy Corporation). Selon les termes de l’accord, QE approvisionnera la plus grande entreprise pétrochimique et de raffinage du Japon en naphta sur 10 ans à partir de juillet 2024, pour un volume total jusqu’à neuf millions de tonnes. Cet accord, le troisième du genre en trois semaines après ceux signés avec Idemitsu Kosan et Haldia Petrochemicals les 4 et 13 juin dernier, assure à la production pétrochimique de QE un débouché sur 10 ans, pour un volume jusqu’à 17 millions de tonnes de naphta.

Qatar Airways (QA) renoue en 2024 avec le titre de « Compagnie aérienne de l’année » attribué par Skytrax, après l’avoir concédé à Singapore Airlines en 2023. QA rafle ainsi pour la huitième fois depuis 2011 la prestigieuse distinction « Skytrax World Airline Awards », en plus des récompenses « Best Airline in the Middle East », « World’s Best Business Class » et « World’s Best Business Class Airline Lounge ». Globalement, Le secteur qatarien du transport aérien a accumulé au cours de l’année 2024 les récompenses dans les trois catégories évaluées par Skytrax – compagnie aérienne, aéroport et commerces d’aéroport –, alors que l’aéroport d’Hamad et Qatar Duty ont été nommés « meilleurs aux mondes ». Parmi les vecteurs de diversification économique privilégiés par l’Émirat, le tourisme est un élément moteur de la Vision Nationale Qatar 2030. En effet, le Qatar ambitionne d’attirer 6 millions de touristes et de porter à 10% la contribution du secteur touristique au PIB à horizon 2030. Dans sa stratégie, l’Émirat privilégie un tourisme haut-de-gamme, attractif pour les individus à hauts revenus.

La faculté des sciences et d’ingénierie de l’Université Hamad Bin Khalifa (HBKU) signe un mémorandum d’entente (MoU) avec la National Air and Space Administration (NASA) relatif au développement de technologies quantiques. La première étape de mise en œuvre de ce MoU verra Qatar Center for Quantum Computing (QC2) évaluer la faisabilité et le potentiel d’une collaboration avec la NASA en matière de développement de technologies telles que les communications et le réseau quantiques, des capteurs quantiques destinés à l’observation spatiale, l’informatique quantique distribuée et l’informatique quantique privée.

Koweït

Kuwait Finance House, le plus grand prêteur du pays, veut étendre ses activités en Arabie Saoudite. Des sources ont récemment rapporté des discussions par KFH d’une prise d’intérêt dans son homologue saudien, la Saudi Investment Bank, sans qu’aucun accord formel n’aie été signé pour l’instant.

Oman

Nama Power and Water Procurement Company vient d’annoncer la préqualification de 9 soumissionnaires pour l’appel d’offres pour le développement et l’exploitation du parc solaire d’Ibri III, un projet de 500 MW pour un coût estimé de 155 M OMR (370 M EUR). Parmi les 9 préqualifiés figurent deux entreprises françaises, TotalEnergies et EDF Renewables associé au Coréen KOWEPO (Korean Western Power), déjà adjudicataire du parc solaire de Manah1.

Bahreïn

La National Bank of Bahrain (NBB) envisage de fusionner avec son rival Bank of Bahrain and Kuwait (BBK). La NBB aurait engagé Goldman Sachs pour la conseiller dans les négociations. La capitalisation boursière de la NBB attient 3,3 Md USD tandis que celle de la BBK s’élève à 2,4 Md USD. L'opération coïncide avec la récente vague de fusions-acquisitions dans la région, où les entreprises et les institutions financières du CCEAG tendent de plus en plus à favoriser la mise en commun de leurs ressources. En Arabie saoudite par exemple, selon un rapport du cabinet de conseil Kearney, le volume total des opérations de fusion-acquisition au cours du T1 2024 a atteint 955 M USD, avec le secteur de la chimie qui représente 52,4 % du total.

Nass obtient un contrat de 99 M USD pour des travaux routiers. Nass Contracting Company, filiale à 100 % de Nass Corporation, a annoncé la signature du projet Busaiteen Link Package 3 en joint-venture avec Nassir Hazza Al Subaie. Le contrat comprend la construction des routes pour la phase 2 du périphérique de Muharraq. Le gouvernement bahreïni a l’intention d’étendre le réseau routier existant en développant de nouveaux corridors pour soutenir les échanges et plus largement l’économie du pays. Le projet Busaiteen dans son ensemble comprend la construction de 8,3 km d’autoroute à 4 voies ainsi que 2,4 km de chaussée double associée.