Les Nouvelles Economiques de l'Eurasie du 2 avril 2021

Publications des Services économiques

Zoom de la semaine : le système bancaire du Kazakhstan, 12 ans après la crise financière

Le 16 mars 2021, Jysan Bank et ATF Bank ont annoncé leur projet de fusion d’ici à la fin de l’année. Cette annonce fait suite à l’acquisition croisée le 1er janvier 2021 de 99,78% d’ATF Bank par Jysan Bank et de 19,97% du capital de Jysan Bank par l’ancien actionnaire d’ATF Bank, Galimjan Yesenov, homme d’affaires. Le groupe bancaire issu de cette fusion devrait former la 4ème banque du Kazakhstan par les actifs avec près de 9% des actifs bancaires du pays.

Il s’agit du dernier rebondissement en date du long et coûteux processus d’assainissement et de consolidation du système bancaire kazakhstanais ayant suivi la crise financière de 2008-2009. Pour mémoire, Jysan Bank est une structure très récente, apparue en 2019 suite au rachat par First Heartland Securities de Tsesna Bank, 2ème banque du pays par les actifs. Cette dernière, alors en grande difficulté, avait dû bénéficier d’une recapitalisation sur fonds publics de l’ordre de 2% du PIB.

Cette recapitalisation intervenait alors environ un an après celle de Kazkommertzbank – 1ère banque du Kazakhstan par les actifs – d’un montant de 6,4 Md USD, soit 4% du PIB, également financée par l’Etat. Le sauvetage de Kazkommertzbank s’était également accompagné d’un changement d’actionnariat. La première banque du pays est ainsi passée sous la coupe de la 2ème banque du pays, Halyk Bank, contrôlée par Dinara Nazarbaïeva et Timour Koulibaïev, fille et gendre du premier Président, Noursoultan Nazarbaïev. Le groupe issu de ce rachat représente environ 30% des actifs bancaires du pays.

Ces opérations de recapitalisation[1] ont été réalisées seulement quelques années après qu’en 2009, l’Etat kazakhstanais ait déboursé environ 10 Md USD (près de 10% du PIB) pour sauver plusieurs banques en pleine tourmente. Si elles permettent de résoudre les problèmes sur le court terme, ces injections régulières pourraient à plus longue échéance renforcer l’aléa moral au sein du secteur bancaire kazakhstanais.

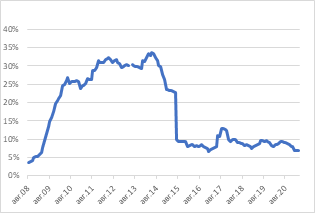

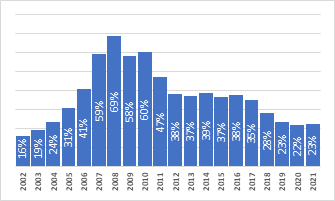

Bien que la situation financière des banques kazakhstanaises semble désormais beaucoup plus saine, avec un taux de créances douteuses officiellement à 6,9% au 1er mars 2021 (voir figure 1), malgré les régulières injections de deniers publics, le système bancaire kazakhstanais remplit de moins en moins son rôle de financement de l’économie. Le poids des crédits bancaires s’est ainsi effondré, passant de près de 70% du PIB en 2008 à environ 23% en 2021 (voir figure 2).

Figure 1. Évolution du taux de créances douteuses des banques du Kazakhstan

Dans le même temps, un mouvement de consolidation s’observe. En raison notamment des fusion-acquisitions d’une part et des retraits de licences aux petites banques ne bénéficiant pas du soutien public d’autre part, le Kazakhstan ne comptait plus que 26 banques au 1er janvier 2021, contre 37 au 1er janvier 2009.

Figure 2. Crédits bancaires en % du PIB au 1er janvier entre 2002 et 2021

[1] On rappellera en outre la mise en œuvre d’un plan global de soutien au secteur bancaire de 2 Md USD (1,2% du PIB) par la Banque nationale du Kazakhstan en 2017.