Le commerce extérieur de la Pologne

Le commerce extérieur polonais a enregistré en 2017 un excédent pour la troisième année consécutive à hauteur de 562,9 millions d’euros (contre 3,92 milliards en 2016), profitant de la dépréciation du zloty parfois qualifié de « sous-évalué » par la Banque centrale polonaise (NBP). La tendance s’inverse en 2018 où le déficit du commerce extérieur affiche un déficit de 3,1 milliards d’euros au cours des onze premiers mois de l’année. La Pologne enregistre un fort excédent des échanges de services (près de 18 milliards d’euros en 2017). Le premier partenaire et fournisseur de la Pologne est l’Allemagne, avec laquelle elle réalise plus du quart de son commerce extérieur. Les importations en provenance de Russie, deuxième fournisseur historique de la Pologne depuis la transformation des années 1990, ont diminué de manière conséquente depuis la mise en place de l’embargo en 2014 et la Chine est devenue depuis le deuxième fournisseur. La France est actuellement le quatrième client de la Pologne et son cinquième fournisseur, le volume des échanges bilatéraux franco-polonais ayant probablement dépassé la barre symbolique des 20 milliards d’euros en 2018.

1 Le solde du commerce extérieur polonais se détériore progressivement.

1.1 Nouvel excédent du solde des échanges de biens en 2017, tendance qui s’inverse en 2018.

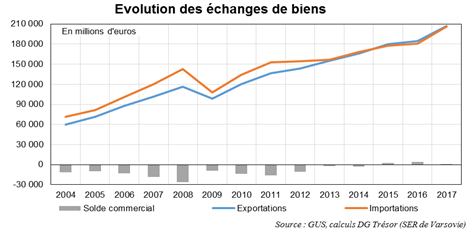

Le commerce extérieur de biens de la Pologne a enregistré pour la troisième année consécutive un solde excédentaire à hauteur de 562,9 millions d’euros en 2017, en baisse comparé aux 3918,3 millions d’euros atteint en 2016. L’office statistique polonais estime que le volume des exportations et des importations (exprimé en zlotys) a progressé respectivement de 9,8% et de 12% entre 2016 et 2017. Exprimés en euros courants, les volumes des exportations et importations ont profité de la légère appréciation du zloty en 2017[1], les exportations ayant augmenté de 11,8% et les importations de 13,9% par rapport à 2016. Le commerce extérieur de la Pologne représente 412,732 milliards d’euros en 2017, avec un excédent de 562,9 millions d’euros. Même si le taux de couverture du commerce extérieur polonais atteint 100,27% en 2017, les termes de l’échange se sont dégradés à hauteur de 1,9 point de pourcentage (pp), comparé à 2016.

D’une manière générale, les exportations polonaises ont profité entre 2015 et 2017 de la dépréciation du zloty, la devise polonaise étant parfois qualifiée de « sous-évaluée » par la Banque Centrale polonaise (NBP). Les exportateurs polonais évaluent globalement le seuil de rentabilité de leurs exportations à 3,85 PLN pour un euro ; le taux de change moyen s’établissait à 4,25 PLN pour un euro sur l’ensemble de l’année 2017. La tendance du commerce extérieur polonais semble en revanche s’inverser depuis le début de l’année 2018 ; sur la période du 1er janvier au 30 novembre 2018, le déficit du commerce extérieur atteint 3,1 milliards d’euros. Les exportations et importations, exprimées en euros constants, ont progressé respectivement de 7,1% et de 9,7% en glissement annuel (g.a) sur cette période et ce changement de tendance ne semble pas être imputable à l’évolution du cours du zloty qui s’établit en moyenne à 4,25 PLN pour un euro entre janvier et novembre 2018, soit le même niveau qu’en 2017.

1.2 Fort excédent des échanges de services.

D’après les données de l’Office statistique polonais (GUS), le solde des échanges de services a enregistré un excédent à hauteur de 17,94 milliards d’euros en 2017, soit une hausse de 27,4% par rapport à 2016. Cette hausse de l’excédent du solde des échanges de services s’explique principalement par la hausse des exportations de services atteignant 51,84 milliards d’euros en 2017 (+15,1% comparé à 2016), progressant beaucoup plus rapidement que les importations de services (atteignant 33,9 milliards d’euros en 2017, +9,6% comparé à 2016). Les principales exportations de services polonais concernent essentiellement les transports (26,9% des exportations totales de services en 2017), les voyages (21,7%), les services de télécommunication et d’information (10,9%) et les services de manufacture (7,2%) ; à l’opposé la Pologne importe principalement des services de voyages (23% des importations totales de services en 2017), de transport (22,9%), de services de télécommunication et d’information (9,5%) et de propriété intellectuelle (8,2%).

La Pologne enregistre principalement en 2017 un excédent dans ses échanges de services pour le transport routier (+ 4,67 milliards d’euros, soit +11% par rapport à 2016), les voyages (+ 3,45 milliards d’euros, soit +27% par rapport à 2016), les services de manufacture (+ 3,41 milliards d’euros, soit +12% par rapport à 2016), les services de télécommunication (+ 2,42 milliards d’euros, soit +22% par rapport à 2016) et les services liés à la construction (+ 1,34 milliards d’euros, soit +21% par rapport à 2016). A l’opposé, la Pologne enregistre en 2017 un déficit dans ses échanges de services dans les secteurs de la propriété intellectuelle (-2,28 milliards d’euros), du transport maritime (-788,2 millions d’euros, en hausse de 16,5% par rapport à 2016) et des services liés au commerce (-233 millions d’euros, en hausse de 48,8% par rapport à 2016).

Cumulés, les soldes des échanges de biens et de services ont généré un excédent à hauteur de 18,50 milliards d’euros en 2017 (+2,8% comparé à 2016)

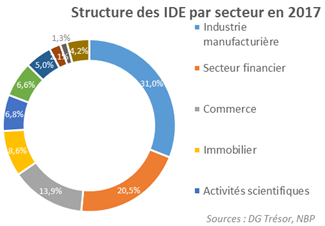

2 Analyse du commerce extérieur polonais par produits

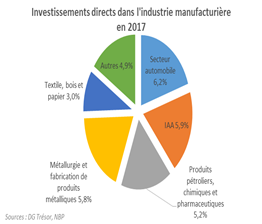

L’économie polonaise bénéficie d’une forte diversification des secteurs manufacturiers, dont elle exporte une partie des produits. Le dynamisme des exportations industrielles polonaises repose dans une large mesure sur celui des industries intermédiaires et d’équipement, toujours caractérisées par la présence de nombreuses entreprises à capital étranger qui assureraient, d’après l’Institut d’études sur le marché, la consommation et la conjoncture (IBRKK), près de la moitié de l’ensemble des échanges extérieurs de biens polonais (contre un peu plus des trois cinquièmes au milieu des années 2000). Parmi les 61,6 milliards d’euros de stocks d’IDE entrants recensés par la Banque centrale au 31 décembre 2017 dans le secteur manufacturier (soit près d’un tiers de l’encours total), 11,8 milliards d’euros étaient ainsi dévolus aux industries agro-alimentaires, 10,3 milliards d’euros à la transformation des produits pétroliers, chimiques, pharmaceutiques et plastiques, 10,1 milliards d’euros à des industries automobiles principalement consacrées à la fabrication de pièces détachées et 8,3 milliards d’euros au secteur du meuble.

La principale composante des exportations polonaises est les machines et matériel de transport (représentant 37% des exportations polonaises totales en 2017 et qui se maintient à une part de 37 à 40% des exportations polonaises depuis 2005). Pour le reste, les exportations polonaises se composent essentiellement des produits manufacturés (35,6% des exportations), des produits alimentaires boissons et tabac (12,8% des exportations) et des produits chimiques (9,5% des exportations). A l’opposé, les importations polonaises se composent principalement des machines et matériaux de transport (34,8% des importations polonaises totales en 2017 et part qui reste constante à ce niveau depuis 2005), de produits manufacturés (30,5% des importations polonaises totales en 2017 et part qui tend à augmenter depuis 2010), de produits chimiques (14,5% des importations) et des produits alimentaires boissons et tabac (8,2% des importations).

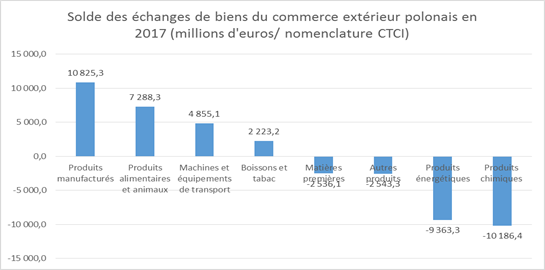

La décomposition des importations polonaises montre la nature essentiellement transformatrice d’un commerce extérieur bénéficiant de l’intégration de l’industrie polonaise à la chaîne de production centre-européenne. En 2017, le solde des échanges extérieurs polonais résulte pour l’essentiel d’une forte production de valeur ajoutée pour les produits manufacturés (+10,8 milliards d’euros), des produits alimentaires et animaux (+ 7,3 milliards d’euros) et des machines et équipements de transports (+ 4,9 milliards d’euros) ; ces excédents venant compenser les déficits enregistrés dans le commerce de produits chimiques (-10,2 milliards d’euros), des produits énergétiques (-9,4 milliards d’euros) et des matières premières (-2,5 milliards d’euros).

3 Analyse géographique

Le commerce extérieur polonais est relativement diversifié et 70% du commerce extérieur (respectivement 80% de ses exportations et 60,4% de ses importations) est réalisé avec les Etats membres de l’Union européenne en 2017.

3.1 Principaux clients de la Pologne.

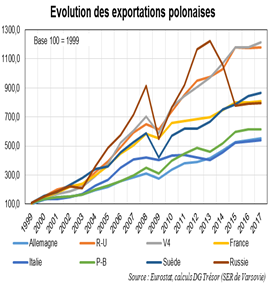

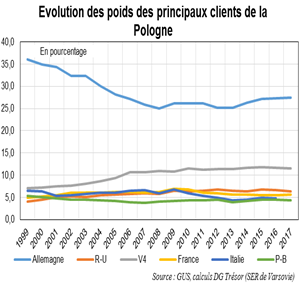

Les exportations polonaises ont été dirigées en 2017 principalement vers l’Allemagne (27,5% des exportations polonaises totales), suivi de la République tchèque et le Royaume-Uni (6,4% chacun), la France (5,6%) et l’Italie (4,9%). On remarque que les quatre principaux marchés à l’export hors Allemagne présentent autant d’importance du côté polonais depuis 2005 (entre 5 et 6,5 % des exportations totales). Cependant, on notera que les marchés italiens et français semblent moins privilégiés, leurs parts dans les exportations ayant respectivement diminué de 1,9pp et de 1,3pp entre 2009 et 2017. La part du marché allemand dans les exportations polonaises recule légèrement au cours des quinze dernières années (27,5% en 2017 contre 32,3% en 2002) ; cette tendance s’explique d’abord par une montée en gamme des produits polonais (des biens intermédiaires aux produits semi-finis) ainsi qu’à la plus forte intégration des économies du Groupe de Visegrad, dont la part s’est accrue de 4 points entre 2002 et 2017. Depuis 2010, la Pologne oriente entre 11 et 12% de ses exportations à destination des trois autres Etats du Groupe de Visegrad (République tchèque, Hongrie et Slovaquie).

Le volume des exportations affichant la plus forte progression depuis 1999 est celle destinée aux pays du groupe de Visegrad, dont la progression cumulée atteint 1113,4% en 2017, devant la destination britannique (+1081% en 2017). En revanche, les exportations à destination de l’Allemagne croissent le moins rapidement (+453,8% en 2017) parmi les principaux clients polonais. Avant la crise ukrainienne et la mise en place de l’embargo, c’était les exportations à destination de la Russie qui enregistrait la plus forte progression (+1025% sur la période 1999-2013 et seulement +695% sur la période 1999-2017).

Le dynamisme des exportations polonaises repose sur deux volets : l’approfondissement, d’abord, de leurs positions dans certains marchés traditionnels où, de par leur forte intégration à la chaîne de production centre-européenne et la persistance, malgré une progression soutenue des salaires industriels, d’une compétitivité-coût élevée – à laquelle a contribué la relative sous-évaluation du zloty, qui s’est dépréciée au cours de la période. Les exportateurs polonais ont continué à gagner des parts de marchés en particulier en zone euro. Les exportateurs polonais ont, ensuite, su diversifier leurs partenaires en renforçant leurs envois vers des pays tiers : en progression constante ces dernières années, les exportations vers les pays en développement hors-CEI, dont l’assureur-crédit public polonais (KUKE) a fait, au lendemain de l’annonce de l’embargo russe, l’une des priorités de sa stratégie d’assurance-crédit.

Les données disponibles sur le commerce extérieur polonais en 2018 ne laissent pas entrevoir de changement notoire concernant les principaux partenaires. Sur la période du 1er janvier au 30 novembre 2018 (dernières données disponibles), les principaux partenaires de la Pologne ont été l’Allemagne (28,1% des exportations totales), la République tchèque (6,4%), le Royaume-Uni (6,2%), la France (5,6%) et l’Italie (4,6%). 80,4% des exportations polonaises étaient à destination des Etats membres de l’Union européenne.

3.2 Principaux fournisseurs de la Pologne

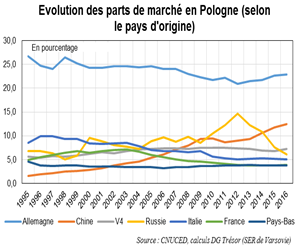

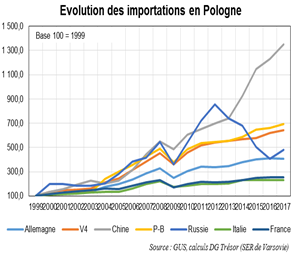

Le principal fournisseur de la Pologne en 2017 est l’Allemagne, dont la part de marché dans les importations polonaises atteint 23,1% et qui reste stable dans une fourchette de 20 à 25% depuis 1999. Montant en puissance dans la chaîne de valeur européenne, la Chine est depuis 2014 le deuxième fournisseur de la Pologne avec une part de marché de 11,8% en 2017. Les trois autres Etats du groupe de Visegrad disposent d’une part de marché de 7,1% dans les importations de la Pologne en 2017 (dont 3,5% pour la République tchèque voisine). Le Groupe de Visegrad dans son ensemble est désormais le troisième fournisseur de la Pologne devant la Russie (6,4%). Depuis la mise en place des sanctions européennes suite à l’annexion la Crimée en mars 2014, la Russie a perdu 5,9pp de part de marché dans les importations de la Pologne entre 2013 et 2017, alors qu’elle était depuis les années 1990 le deuxième fournisseur du pays. Les autres fournisseurs disposant d’une part de marché non négligeable en Pologne en 2017 sont l’Italie (5,3%), la France (3,9%), les Pays-Bas (3,8%), les Etats-Unis (2,8%) et la Belgique (2,6%). L’importance de l’Italie, illustrée par la présence des usines polonaises du groupe Fiat, n’a fait que décroître à partir de 2003 (-3 pp à 5,3 % en 2017). La France, dont de nombreux grands groupes ont implanté des filiales en Pologne[2], observe un déclin graduel de sa part de marché à l’import en Pologne, -3,3 pp de 2003 à 2017. Le volume des importations affichant la plus forte progression sur la période 1999-2017 est celles en provenance de Chine (+1252%), des Pays-Bas (+592%) et des Etats du groupe de Visegrad (+543%) : à l’opposé les deux plus faibles progressions ont été celles des importations en provenance d’Italie (+130%) et de France (+133%).

En 2017, la Pologne a enregistré ses plus forts excédents commerciaux avec ses principaux partenaires de l’Union européenne (9,11 milliards d’euros avec l’Allemagne, 8,35 milliards d’euros avec le Royaume-Uni, 5,87 milliards d’euros avec la République tchèque, 5,02 milliards d’euros avec les Pays-Bas et 3,63 milliards d’euros avec la France). Les déficits commerciaux les plus importants étaient en revanche enregistrés avec les principaux partenaires hors de l’Union européenne (22,22 milliards d’euros avec la Chine, 6,92 milliards d’euros avec la Russie, 2,87 milliards d’euros avec le Japon et 2,83 milliards d’euros avec la Corée du Sud).

Les données disponibles sur le commerce extérieur de la Pologne en 2018 montrent une forte hausse des importations en provenance de Russie. Sur la période du 1er janvier au 30 novembre 2018, les importations russes (exprimées en euros) ont augmenté de 29,4% en rythme annuel ; la Russie étant alors le troisième fournisseur de la Pologne avec une part de marché de 7,3%, derrière l’Allemagne (22,4% des importations polonaises totales) et la Chine (11,6%) et devant l’Italie (5%), la France et les Pays-Bas (3,7% chacun) et la République tchèque (3,4%). 58,4% des importations polonaises provenaient de l’Union européenne

[1] Le taux de change moyen du zloty s’établissait à 4,25 PLN pour un euro en 2017, contre 4,36 PLN pour un euro en 2016, soit une appréciation d’environ 2,5%.

[2] L’office statistique polonais recensait en 2017 quelques 1227 entreprises à capitaux français en Pologne en 2017. Le volume des échanges bilatéraux entre la France et la Pologne a doublé entre 2008 et 2017 et le seuil des 20 milliards d’euros a dû être franchi en 2018.

Le commerce extérieur de la Pologne, réalisé pour la majeure partie avec les Etats membres de l’UE (en premier lieu l’Allemagne), montre l’intégration du pays dans la chaîne de valeur européenne mais aussi avec les Etats du Groupe de Visegrad. Si le commerce extérieur polonais était excédentaire depuis 2015, les données disponibles pour l’année 2018 indiquent une inversion notoire de la tendance avec l’apparition d’un déficit. Un point d’incertitude dans l’avenir du commerce extérieur polonais est l’impact du Brexit[1] (prévu le 29 mars 2019) ; le volume des échanges bilatéraux entre les deux pays a doublé depuis l’entrée de la Pologne dans l’UE le 1er mai 2004 et le Royaume-Uni étant actuellement le deuxième client de la Pologne, son dixième fournisseur et constitue le deuxième plus fort excédent du commerce extérieur polonais.

[1] L’impact du Brexit à long terme sur l’économie polonaise pourrait atteindre 0,5% du PIB polonais d’après de nombreux économistes.