TURQUIE

Indicateurs et conjoncture

|

|

2020 |

2021 |

2022 |

2023 |

2024 (p) |

2025 (p) |

|

PIB nominal (Mds USD) |

717 |

808 |

906 |

1130 |

1344 |

1455 |

|

Population (millions) |

83,6 |

84,7 |

85,3 |

85,4 |

85,8 |

86,2 |

|

PIB par habitant (USD) |

8 600 |

9 601 |

10 659 |

13 110 |

15 666 |

16 877 |

|

Croissance du PIB réel (%) |

1,9 |

11,4 |

5,5 |

5,1 |

3,0 |

2,7 |

|

Inflation (%) fin de la période |

14,6 |

36,1

|

64,3 |

64,8 |

43,0 |

24,0 |

|

Solde budgétaire (% du PIB) |

-4,6 |

-3,7

|

-1,5 |

-5,6 |

-5,2 |

-3,6 |

|

Dette publique (% du PIB) |

35,9 |

37,9

|

26,9 |

29,3 |

25,2 |

26,0 |

|

Chômage (%) |

13,1 |

12,0

|

10,4 |

9,4 |

9,3 |

9,9 |

|

Solde courant cumulé sur 12 mois (% du PIB) |

-4,3 |

-0,8 |

-5,1 |

-4,0 |

-2,2 |

-2,1 |

Source : FMI

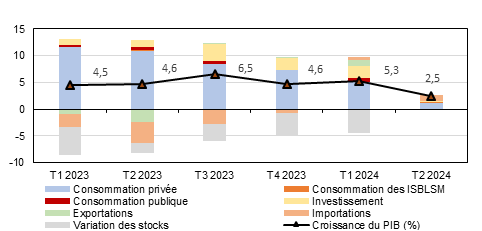

Avant les élections générales de mai 2023

L’économie turque a crû de 5,2 % en 2022 (après 11,4 % en 2021, la meilleure performance du G20). Sur les deux premiers trimestres de 2023, malgré une baisse, la croissance a continué d’être dynamique à respectivement +3,9 % et +3,8 % (cf. graphique 1). Ces résultats ont été la conséquence d’une politique monétaire très accommodante jusqu’à mi-2023. Le taux directeur de la Banque centrale est en effet passé de 19,0 % en août 2021 à 8,5 % en février 2023. L’effet sur la croissance de cette politique monétaire a été amplifié par plusieurs mesures qui ont dynamisé la consommation : plusieurs augmentations du salaire minimum ont été consenties et une réforme du système de retraite a été mise en œuvre.

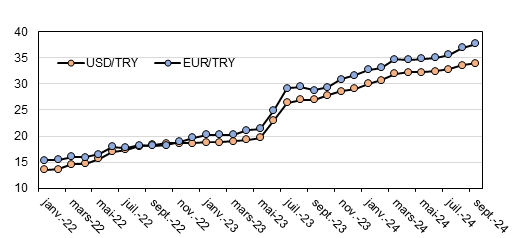

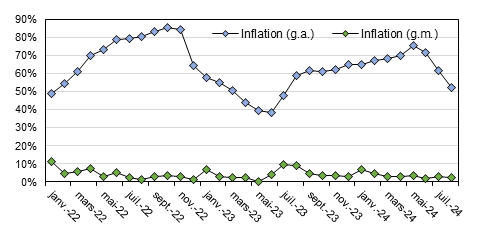

Mais ces orientations de la politique monétaire se sont traduites par une dégradation des fondamentaux : (i) forte dépréciation de la livre (-33,1 % face au dollar entre début 2022 et les élections de mai 2023, cf. graphique 2) ; (ii) hausse des prix à la consommation (64,3 % en 2022, cf. graphique 3) ; (iii) creusement du déficit courant (36,8 Mds USD au premier semestre 2023, conséquence d’un déficit commercial record) ; (iv) déplétion dangereuse des réserves par la Banque centrale, soucieuse de prévenir tout glissement brutal de la livre.

Depuis les élections générales de mai

La nomination d’une nouvelle équipe économique (Mehmet Şimşek au ministère du Trésor et des Finances surtout) a permis de rassurer les marchés grâce à un retour à l’orthodoxie monétaire. D’abord, le taux directeur a été relevé neuf fois (passant de 8,5 % à 50,0 %). Ensuite, la Banque centrale a entamé la sortie du mécanisme des comptes KKM (comptes protégés de la dépréciation de la livre) en dirigeant les comptes à maturité vers des dépôts en livre classiques. Enfin, la Banque centrale a réduit ses interventions sur le marché des changes.

La crédibilité de cette nouvelle équipe a permis (i) de faire réduire la prime de risque sur la dette souveraine ; (ii) de favoriser le retour des investisseurs étrangers, (iii) de mettre un terme à l’exacerbation des tensions inflationnistes, (iv) de reconstituer les réserves de la Banque centrale. En particulier, si les pressions inflationnistes restent élevées (52,0 % en août), la dynamique est baissière (75,4 % en mai à titre d’illustrations). En parallèle, les réserves nettes se reconstituent (48,7 Mds USD mi-septembre). Il reste que la forte hausse du taux directeur commence à produire des effets négatifs sur la croissance : après +4,5 % en 2023, et malgré le dynamisme du premier trimestre (+5,7 %), la croissance s’est établie à 2,5 % au deuxième trimestre et baisserait en 2024 à 3,5 %.

Dans le contexte de creusement du déficit budgétaire (5,5 % du PIB en 2023, en partie du fait des dépenses liées aux séismes), le gouvernement a annoncé l’instauration d’un plan de rigueur budgétaire, afin de rééquilibrer l’économie et de soutenir la désinflation. En juillet 2024, les autorités ont présenté au Parlement une importante révision du code fiscal turc, avec notamment : (i) l’imposition minimum de 10,0 % des bénéfices des entreprises nationales et 15,0 % pour les multinationales ; (ii) le renforcement de la lutte contre l’économie informelle ; (iii) l’augmentation des pensions minimales de retraite, financée par la hausse du taux des primes d’assurance.

Perspectives à l’horizon 2025

D’après le FMI, le resserrement des politiques monétaire et budgétaire devrait se poursuivre l’année prochaine, au moins tant que l’inflation ne sera pas revenue dans la fourchette cible. Elle devrait atteindre 43,0 % en moyenne en 2024, puis retomber à 24,0 % en 2025 dans le scénario le plus optimiste. Toujours d’après les équipes du Fonds monétaire, l’assainissement des finances publiques devrait être progressif, le déficit atteindrait 3,6 % du PIB en 2025 (contre 5,2 % en 2024), notamment grâce à la réduction des dépenses exceptionnelles liées au séisme. Les perspectives de croissance pointent vers la poursuite de la contractation de l’activité, qui devrait ralentir au T3 2024 pour finalement atteindre 3,0 % en 2024, puis 2,7 % en 2025 et entre 3,5 % et 4,0 % à moyen terme. L’inflexion du risque souverain, que l’on observe avec l’amélioration de la note souveraine de la Turquie (de B à B+ pour S&P et Fitch et de B3 à B1 pour Moody’s) permettrait de rassurer les investisseurs et ainsi de réduire le déficit du compte courant à 2.2 % du PIB en 2024.

Toutefois, certains risques persistent dans la stabilisation de l’économie. La Turquie demeure exposée aux risques liés à la détérioration de la situation géopolitique en Ukraine et au Proche-Orient, ainsi qu'à ses répercussions sur les chaînes de valeur mondiales, notamment à travers le canal de l'inflation importée. Par ailleurs, l’excès de liquidités pourrait compromettre la solidité financière des banques par la dégradation de leur rentabilité et ainsi nuire au processus de désinflation. Les interventions de la Banque centrale sur le marché des changes devraient cependant permettre de lisser la volatilité de la livre turque en cas de chocs majeurs.

Graphique 1 – Contributions à la croissance

Graphique 2 – Evolution du taux de change

Graphique 3 – Evolution de l’inflation

Source : Türkstat, SER