ÉTHIOPIE

L’Éthiopie et Djibouti, une interdépendance gagnante?

Favorisé par sa position géographique stratégique sur l’une des routes maritimes les plus actives, Djibouti est devenu le hub logistique de la Corne de l’Afrique. L’Éthiopie, complètement enclavée est tributaire de Djibouti pour ses échanges commerciaux et développe une stratégie de diversification de ses corridors routiers et ferroviaires avec les pays limitrophes. En Éthiopie comme à Djibouti, les activités du secteur des transports et de la logistique sont détenues par des monopoles historiques. L’Éthiopie s’est toutefois engagée dans un processus d’ouverture depuis 2018, encore très partiel.

L’Éthiopie et Djibouti, 2 pays interdépendants

Si l’Éthiopie est enclavée depuis l’indépendance de l’Érythrée en 1991, Djibouti se trouve sur l’une des plus importantes routes commerciales maritimes et profite de sa position stratégique sur le détroit de Bab-el-Mandeb pour s’imposer comme la principale porte d’entrée de la Corne de l’Afrique. Ainsi, Djibouti ambitionne d’être le 1ère hub commercial logistique en Afrique de l’Est d’ici 2035, tandis que l’Éthiopie, entourée par 5 pays[1] est l’un des 44 pays dans le monde sans littoral.

Djibouti est prédominant dans les flux commerciaux avec l’Éthiopie, via le corridor nord-est éthiopien. Ainsi, près de 95 % des exportations et 80 % des importations éthiopiennes transitent directement par les ports djiboutiens. De par la taille du marché éthiopien (110 M habitants), le volume des échanges x pourrait doubler à horizon 2035 via Djibouti, si l’Éthiopie ne développe pas des corridors alternatifs avec d’autres pays frontaliers.

Djibouti a investi depuis 2012 dans des infrastructures portuaires et logistiques, aujourd’hui opérées par l’Autorité des ports et des zones franches : 5 ports[2], une zone franche et un vaste projet de parc industriel en cours de construction[3]. Si le pays a su maintenir une croissance positive grâce à ses activités portuaires malgré la pandémie (taux de croissance du PIB de 1,4 % en 2020)[4], l’économie se caractérise par une très forte sensibilité au trafic maritime mondial.

Les ports djiboutiens constituent la 3ème porte d’entrée en Afrique de l’Est après le Kenya et la Tanzanie, et le 11ème port à conteneurs d’Afrique en termes de capacité[5]. La quantité de marchandises transitant par les ports djiboutiens a augmenté régulièrement ces dernières années, passant de 5,78 M de tonnes en 2012 à 8,8 M de tonnes en 2016. En 2018, d’après l’Index de la Banque Mondiale sur les performances logistiques, Djibouti se situait à la 90ème position sur 160 pays. Néanmoins, la 1ère édition du Global Container Port Performance Index de la BM[6] situe le pays en tête du classement en ASS.

L’Éthiopie tente de développer des corridors alternatifs avec les pays voisins

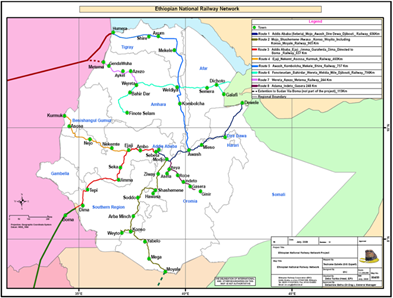

Alors que le réseau ferroviaire reste encore peu développé , l'Éthiopie dispose de la ligne Addis-Abeba-Djibouti en service depuis 2018. Elle reprend le tracé de la ligne construite par les Français et en service de 1917 à 1975. Construite par 2 groupes chinois[7] (4,5 Mds USD au total), la ligne de 690km (côté éthiopien), elle est gérée aujourd’hui par l’Ethio-Djibouti Standard Gauge Railway (EDR), JV ethio-djiboutienne- mais exploitée par les 2 constructeurs chinois jusqu’en 2023 avant d’être reprise par l’ERC (Ethiopian Railways Corporation, entreprise publique). Des travaux d’extension et de connexion de la ligne ont été attribués récemment par ERC[8] à une entreprise chinoise. Une deuxième ligne, Awash-Weldia (400 km, 1,7 Mds USD annoncé[9]) est en cours de finalisation, avec un marché remporté par un consortium mené par le turc Yapı Merkezi et comprenant le français Systra (en charge de la supervision du projet)

Néanmoins, les autorités éthiopiennes tentent de multiplier les corridors alternatifs avec les pays limitrophes car l’exploitation de la principale ligne Addis-Abeba – Djibouti reste largement déficitaire et sous-efficiente[10] et n’est pas compensée par le trafic routier du corridor. Ainsi, dans le cadre du projet kenyan LAPSSET, l’Éthiopie bénéficiera d’une connexion au corridor routier et ferroviaire la reliant au Kenya et au Soudan du Sud. L’Éthiopie mise également sur l’extension de la ligne ferroviaire Awash-Weldia vers l’Érythrée afin de d’accéder au port d’Assab en Érythrée. En outre, un récent MoU a été signé entre les autorités éthiopiennes et la société émiratie DPWorld pour développer un corridor jusqu’au port de Berbera[11]. Le projet de ligne ferroviaire reliant l’Éthiopie à Port Soudan a récemment été réactivé et permettrait de développer une nouvelle ligne de 1 552 km[12]. Néanmoins, le contexte géopolitique tendu dans cette zone et les situations financières critiques des pays cités ne permettent pas d’anticiper la concrétisation de ces projets.

|

Figure 1 : Carte prévisionnelle des futures lignes de chemin de fer – Ethiopian Railways Corporation (ERC)

|

L’Éthiopie poursuit le développement de ses infrastructures en axant sur les projets routiers

Le corridor nord, reliant l’Éthiopie à Djibouti reste l’axe routier principal, considéré comme le plus important en termes de trafic. D’après des sources locales entre 2 000 et 7000 camions circuleraient par jour[13] sur les 3 axes suivants : la route de Galafi,[14] la route Tadjoura - Balho et l’axe routier Dewele – Dire Dawa. Alors que seuls 13,4 % des routes sont asphaltées en Éthiopie, l’objectif fixé par le ministère des Transports (MoT) est de goudronner 18,9 % du réseau routier d’ici 2030. La construction de plusieurs autoroutes entre différentes grandes villes du pays est envisagée, notamment sous forme de partenariats publics privés (PPP)[15]. Au cours des 20 dernières années, de nombreux projets ont concerné la construction de routes sur fonds publics directs ou via les bailleurs internationaux[16] . Les entreprises chinoises ont remporté une part très importante des plus gros contrats[17]. A ce stade, une seule autoroute à péage est opérationnelle entre Addis-Abeba et Adama et une autre autoroute, celle de Modjo-Batu a récemment été inaugurée[18] première étape d’un projet reliant la capital éthiopienne au Kenya.

Le secteur logistique éthiopien reste dominé par un acteur monopolistique

Administré par l’État, le secteur logistique est régulé par l’autorité Ethiopian Maritime Affairs Authority (EMAA) - sous tutelle du ministère des Transports (MoT). Le groupe public Ethiopian Shipping Logistics Services Enterprise (ESLSE)[19]supervisé également par le MoT, fournit des services maritimes, de transit et portuaires. Prioritaire dans l’allocation des devises, cette entreprise dispose de conditions avantageuses qui lui assurent une position monopolistique sur le marché. D’une part, ESLSE est à ce stade l’unique détentrice d’une licence multimodale et dispose ainsi d’un monopole en raison de l’application de la directive FOB pour l’ensemble des importations à destination d’Éthiopie transitant par Djibouti[20]. D’autre part, l’entreprise contrôle l’accès des principales infrastructures logistiques soit les 6 ports secs opérationnels et la ligne ferroviaire Addis-Abeba/Djibouti. Bien que le cadre légal du secteur ait permis récemment une ouverture du marché aux investisseurs étrangers, les opérateurs privés logistiques internationaux, notamment français, souffrent de cette situation asymétrique et pénalisante.

Les opportunités pour les entreprises françaises dans ce secteur restent limitées malgré les tentatives d’ouverture du secteur

Deux grands groupes français sont présents depuis 2019, en JV minoritaires (49/51) avec des partenaires éthiopiens. Bolloré a débuté ses activités en Éthiopie début 2020 en créant la société Bolloré Logistics Ethiopia avec CLS Logistics, en tant qu'opérateur de fret et d’expédition et couvre l’ensemble du pays. CMA CGM, 1er armateur français, est également implanté en dans le pays depuis fin 2019 à travers l’agence CMA CGM Ethiopia Shipping Agent et dessert 6 destinations à travers son offre intermodale terrestre entre Djibouti et le pays. CEVA Logistics, filiale de CMA CGM a également débuté ses activités fin 2020 en s’associant à Maccfa Freight and Logistics.

Le renforcement des infrastructures de transport et le développement des infrastructures logistiques (ports secs Modjo, Indode) demeurent des priorités pour le pays. Ces ambitions ont été rappelées à plusieurs reprises par les autorités, notamment lors du Transport Investment Summit fin mars 2021. Elle se traduit par dans une liste de 44 projets ouverts aux investisseurs étrangers selon plusieurs modèles de financement encore noà définir (JV, PPP, investissement direct). Ces modèles sont et seront privilégiés par les autorités éthiopiennes compte tenu des contraintes sur les financements publics. Bien que l’intervention du secteur privé soit sollicitée et renforcée par la création d’une Direction générale des PPP au sein du ministère des Finances, les risques liés à l’accès aux devises et le rapatriement des dividendes en monnaie étrangère sont des freins importants.

[1] L’Érythrée, Djibouti, la Somalie, le Kenya et le Soudan.

[2]Port Autonome International de Djibouti, Doraleh Containeur Terminal, Terminal Horizon, Doraleh Multipurpose terminal, Port de Tadjoura et le Port du Ghoubet.

[3] Complexe d’industrie lourde de Damerjog (DDID).

[4] Source BAfD (contre 0,5 % selon la BM).

[5] Les ports Djibouti traitent un peu moins d’1 M TEU par an contre 1,3 M TEU pour le Kenya.

[6] Publié en mai 2021, cet index évalue la performance des infrastructures portuaires selon leur efficacité (temps médian écoulé entre l’arrivée et du départ de porte-conteneurs, une fois leur cargaison déchargée).

[7] CCECC et CREC

[8] La construction d’une extension de la ligne ferroviaire jusqu’au terminal pétrolier d'Awash et jusqu’à la ligne Awash – Weldiya est actuellement en cours de réalisation par la China Civil Engineering and Ethiopian Railways un coût de 2 Mds ETB (42 MEUR).

[9] Dont 1,7 Mds USD prêtés par un consortium de préteurs : Türk Eximbank, Swedish National Export Credits Guarantee Board, Denmark's Export Credit Board, et le Swiss Export Risk Insurance. La facilité de prêt a été dirigée par le Crédit Suisse.

[10] Jus’qu’2 2 trains circulent par jour pour une capacité de 6 trains. Les coupures électriques sont problématiques tel point que certains interlocuteurs auraient préférer un choix du diesel pourtant normalement moins efficace, plus polluant (mais moins cher). Le vandalisme est également un frein important.

[11] Investissements annoncés de 400 MUSD pour le développement des infrastructures à court terme et de près d’1 Md USD sur le corridor Ethiopie/Berbera sur 10 ans d’après les annonces publiques.

[12] La BAD a approuvé en janvier 2018, une subvention de 1,2 MUSD pour financer une étude de faisabilité sur une liaison ferroviaire à écartement standard (SGR) entre l’Éthiopie et le Soudan voisin.

[13] Les transitaires utilisent majoritairement les routes car c’est un mode de transport flexible, bien que plus coûteux et plus long.

[14] Route étendue sur 177 Km dont le tronçon routier de 80 Km reliant Daguru à Dikhil est particulièrement détérioré.

[15] 3 projets d’autoroute (Adama-Awash, Awash-Mieso; Mieso-Dire Dawa) pour un coût total de 871 MUSD seraient envisagés.

[16] 465 M USD prévu dans Road Sector Development Program V de la BM; l’autoroute à péage entre Modjo et Hawassa 295 MUSD financés par la BAD, la BM, la Chine et la Corée du Sud.

[17] Le CARI comptabilise 15 prêts chinois dans le secteur des transports pour un montant total de 4,8 Mds USD. Celles-ci comprennent le projet d’autoroute Addis-Adama, Modjo-Hawassa ainsi que le projet d’échangeur Kality/Tulu-Dimtu.

[18] Inaugurée en mai 2021. L’autoroute de 92 km Modjo-Meqi-Batu fait partie de l'autoroute Modjo-Hawassa, un projet routier de 202 km qui a été lancé en 2016 pour un coût de 14 Mds ETB.

[19] Le groupe possèderait 9 navires multifonctions et transporteurs de produits pétroliers/chimiques et environ 450 camions.

[20]Le transport multimodal d’une marchandise en Ethiopie signifie que cette dernière est acheminée à travers au moins deux modes de transport différents (fret maritime, rail, route) dans le cadre d’un contrat unique faisant du transporteur le seul responsable du trajet effectué par les différents moyens. Cela permet à ESLSE de transporter ses marchandises plus rapidement, réduisant les frais d’entreposage aux ports de Djibouti. En Éthiopie, les opérateurs logistiques privés ne peuvent pas vendre l’offre multimodale à leurs clients – étant réservée exclusivement à ESLSE – ils n’ont qu’une option : le camionnage.