ÉTHIOPIE

Énergie : L’Éthiopie, une ambition régionale

L’Éthiopie a placé le secteur de l’énergie au cœur de son agenda de réformes. L’objectif est triple : i) accroître les capacités de production pour le développement de l’industrie et atteindre l’accès universel ii) diversifier le mix énergétique afin de réduire la dépendance à l’hydroélectricité, iii) devenir le principal pays exportateur d’électricité en Afrique de l’Est. Cependant, bien que l’Éthiopie prévoyait de multiplier par 7 sa capacité électrique installée (de 2 400 MW en 2015 à 17 208 MW en 2020), cet objectif n’a pas été atteint en raison principalement d’un manque de financements et d’une dette chronique du secteur.

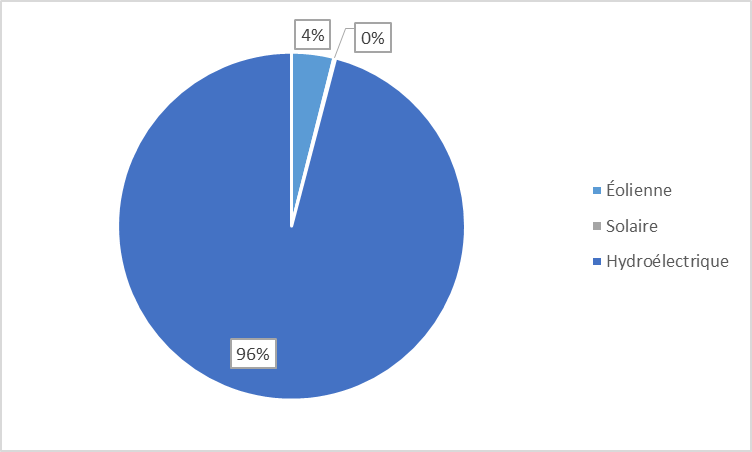

Un mix électrique intégralement fondé sur les énergies renouvelables

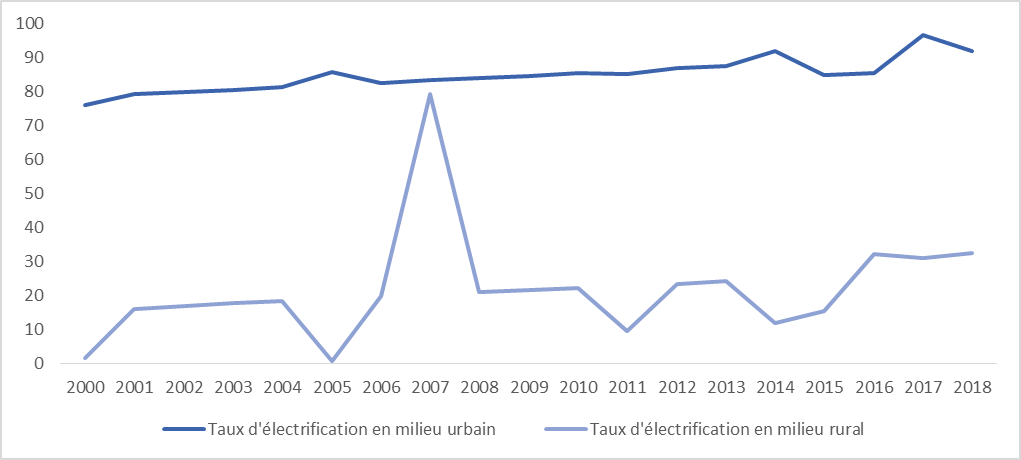

L’Éthiopie est un des seuls pays au monde à présenter un mix électrique intégralement renouvelable : 95,9 % de sa production correspond à de l’hydroélectricité, 3,9 % à de l’éolien et 0,2 % à du solaire. La capacité installée a plus que quadruplé depuis 2009 pour atteindre 4 200 MW en 2020 afin de répondre à la demande (+15 % en moyenne/an), tirée par l’industrialisation et l’objectif d’électrifier l’ensemble de la population d’ici 2025. En 2018, seule 45 % de la population disposait d’une connexion à l’électricité. Si la consommation a plus que doublé entre 2010 et 2019, elle demeure contrainte par la production, en recul en 2018/19 à 13,8 GWh puis en stagnation, en raison notamment de la vétusté des installations. Le taux de pertes techniques se porte à 23 % tandis que celui de recouvrement des factures reste faible (85-90 %).

Le principal projet de production d’électricité en Éthiopie concerne le barrage hydroélectrique de Grand Renaissance (GERD) qui deviendra lors de son inauguration le plus grand d’Afrique. Amorcé en 2011, le GERD a accusé de nombreux retards et surcoûts : alors que sa finalisation était initialement prévue pour mi-2017, la construction ne serait actuellement achevée qu’à 76 %. Avec une capacité de production de 6 448 MW et pour un investissement de 4,8 Mds USD, la construction de l’ouvrage a été confiée à l’énergéticien national en 2018 devant l’incapacité du conglomérat militaro-industriel public MeTEC à superviser le chantier. Ce projet est source de tensions avec le Soudan et l’Égypte situés en aval du fait que le remplissage du bassin et l’exploitation du barrage pourraient modifier le flux du fleuve. Alors que l’Éthiopie a atteint son premier objectif de remplissage à l’été 2020, les désaccords persistent et suscitent une montée en tension avec l’Égypte. L’Éthiopie entend pourtant mettre en service les deux premières turbines de génération précoces d’ici fin 2020.

En 2018, le ministère des Finances a annoncé le lancement de 14 PPP pour un montant total de 6 Mds USD pouvant générer 2 798 MW : 5 projets hydroélectriques (1 848 MW), 8 projets solaires (950 MW) et des lignes de transmission et sous-stations. Cinq nouveaux projets éoliens ont depuis été ajoutés (710 MW - 1,2 Md USD).

Afin de générer l’entrée de devises, l’Éthiopie ambitionne de devenir l’un des principaux exportateurs d’électricité en Afrique de l’Est, grâce au GERD notamment. Sur l’année fiscale 2019/20, les exportations d’électricité à destination de Djibouti et du Soudan ont généré 66,4 M USD soit 2,2 % du total des exports. La BM et la BAfD étudient actuellement le financement d’une seconde ligne de transmission entre l’Éthiopie et Djibouti. En outre, l’Éthiopie a signé en 2012 un PPA pour l’achat par le Kenya de 400 MW. Devant les retards pris par le chantier de construction de la ligne de transmission, le Kenya a entrepris de renégocier les termes du PPA afin de diminuer les quantités importées. Les ventes d’électricité pourraient devenir l’un des principaux postes d’exportations du pays et représenter 600 M USD de recettes par an d’après la BM.

Un système qui doit trouver son équilibre financier

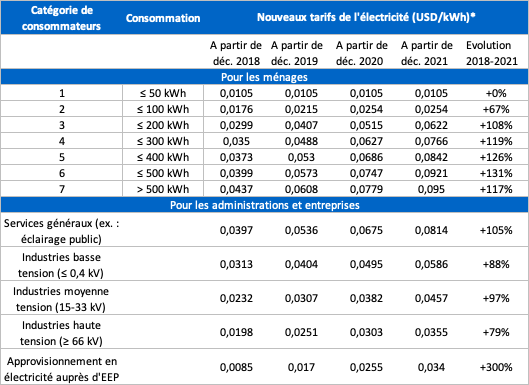

Les énergéticiens nationaux ont longtemps recouru aux obligations de court terme afin de financer des actifs de long terme, ce qui a créé des difficultés de trésorerie ainsi qu’un surendettement global. En outre, le tarif de vente de l’électricité, le plus bas d’Afrique Sub-saharienne pendant une décennie à 0,02 USD/kWh a pesé sur la viabilité du secteur. Ainsi la dette totale du secteur s’élevait à 15 % du PIB en 2018. Le gouvernement, appuyé par la BM, a donc mis en place un plan d’augmentation différenciée des tarifs sur la période 2018-2021 (allant de 0 % d’augmentation pour les plus petits consommateurs et jusqu’à +130 % pour les plus gros) de manière à atteindre un prix moyen du kWh de 0,07 USD. La première augmentation des tarifs a permis au secteur d’enregistrer une perte nette équivalente à 0,6 % du PIB en 2018/19, en recul de 0,4 point par rapport à l’année précédente. En outre, le gouvernement devrait prochainement procéder à la restructuration des dettes des énergéticiens publics, dont la conversion de la dette du producteur d’électricité en fonds propres à hauteur de 1 Md USD. Enfin, en raison du besoin d’investissement massif du secteur, les PPP peuvent constituer un important canal de mobilisation des financements privés tout en améliorant l’efficience du secteur.

Structure de la production d’électricité en Éthiopie (Source : EPRA 2019)

Évolution du taux d’électrification en Éthiopie (Source : Banque Mondiale)

Récapitulatif des données à collecter pour chaque pays (pour la dernière année disponible et/ou 2018) :

- Capacité installée en MW : 2400 MW

- Production d’électricité en GWh : 13,8 GWh (source GoE)

- Mix énergétique pour la production d’électricité : 95,9 % hydroélectricité, 3,9 % l’éolien et 0,2 % solaire

- Taux d’accès à l’électricité : 45% en 2018

- Prix payé par les consommateurs en USD/kWh (si possible distinction ménages/gros consommateurs). Cf tableau ci-dessous