ESPAGNE

Situation macroéconomique de l’Espagne

Après une récession profonde entre 2009 et 2013, l’économie espagnole a entamé une période de rattrapage en 2014, avec un différentiel de croissance favorable par rapport à la zone euro, qui s’est poursuivi jusqu’en 2019. L’impact économique de la crise sanitaire de 2020 a bouleversé ce panorama, l’Espagne étant l’un des pays européens les plus touchés par la crise du Covid-19. Depuis 2023, l’Espagne s’impose comme une des économies les plus résilientes parmi les pays avancés dans un contexte incertain marqué d’abord par la crise inflationniste et ensuite par les tensions géopolitiques et commerciales.

1. Entre 2009 et 2013, l’économie espagnole a souffert de la crise financière et de la crise des dettes souveraines

Sur cette période, l’Espagne a connu un épisode récessif de 5 ans, à l’exception de l’année 2010, au cours duquel le PIB s’est contracté de 8,8 % en volume. Dès 2009, l’économie espagnole a subi les conséquences de la crise financière mondiale à travers l’explosion de la bulle immobilière, qui s’était formée depuis le début des années 2000, à laquelle s’est ajoutée la crise des dettes souveraines touchant plusieurs pays européens en 2011-2012. Les conséquences de cet épisode récessif ont été majeures avec la destruction nette de 2,4 millions d’emplois qui s’est traduite par un taux de chômage atteignant 26,9% en 2013.

La situation des finances publiques s’est très fortement dégradée, avec une augmentation de la dette publique de près de 40 points jusqu’à dépasser, pour quelques mois, 100% du PIB en 2014. Le secteur bancaire, très exposé à la bulle immobilière, a subi une restructuration avec la quasi-disparation des caisses d’épargne provinciales et une concentration autour de 5 grandes banques (Santander, BBVA, CaixaBank, Bankia et Sabadell).

2. A partir de 2014, l’Espagne connait un fort rebond…

A partir de 2014, l’Espagne a retrouvé le chemin de la croissance avec une forte croissance du PIB en 2015 (+3,8%), 2016 (+3,0%) et 2017 (+2,9%), suivie d’un ralentissement progressif en 2018 (+2,3 %) et 2019 (+2,1%) maintenant toutefois un différentiel positif par rapport à la Zone Euro. Cette amélioration de la conjoncture économique s’est traduite par la création de 2,1 millions d’emplois entre 2014 et 2018 et la baisse progressive du taux de chômage jusqu’à 13,8% fin 2019. Des faiblesses structurelles ont persisté sur le marché du travail, notamment sa forte dualité (25,8% des contrats sont à durée déterminée au T1 2020) et la persistance du chômage des jeunes (32,5% des moins de 25 ans étaient au chômage fin 2019) et du chômage de longue durée (36,1% des chômeurs recherchaient un emploi depuis plus d’un an fin 2019).

Cette phase d’expansion a également permis d’améliorer la situation des finances publiques, débouchant sur la sortie de la procédure de déficit excessif en 2018, avec un déficit de -2,6% du PIB (sous la barre des 3% de déficit pour la première fois depuis 2007). Le déficit a connu un rebond en 2019 (-3,1% du PIB) dans un contexte politique particulier avec deux élections nationales successives, le rejet du projet de loi de finances et plusieurs mesures augmentant les dépenses comme la revalorisation des retraites (+1,6%), des salaires des fonctionnaires (+2,5%) et du salaire minimum (+22,3%). La dette publique s’est établie à 97,7% du PIB fin 2019 alors que les coûts de financement restent historiquement bas, avec un coût moyen de la dette à 1,99% et un coût à l’émission de 0,31%. Elle s’établissait à 60,3% du PIB en 2010. Quant au secteur privé, son niveau d’endettement diminue depuis 2010. L’endettement des entreprises s’élevait, au T4 2010, à 141% du PIB contre 94,4% au T4 2019. L’endettement des ménages s’élevait, quant à lui, à 85,8% du PIB au T4 2010 contre 58,6% au T4 2019.

3. … interrompu en 2020 par la crise du Covid-19

La diffusion rapide du virus en Espagne au premier trimestre 2020 a mis un terme à cette phase d’expansion, faisant chuter le PIB espagnol de 10,9% en 2020, un recul largement supérieur à celui de la zone euro (-6,0%) et des principales économies européennes (-4,1% pour l’Allemagne, -7,4% pour la France et -8,9% en Italie). Cet impact majeur s’explique en grande partie par les vulnérabilités structurelles de l’économie espagnole : tissu d’entreprises constitué à 99% par des TPE-PME vulnérables aux fermetures prolongées, taux le plus élevé de travail temporaire de l’UE à 26%, importance du secteur touristique, qui représentait 12,4% du PIB en 2019, et qui, touché de plein fouet par les restrictions, a vu son poids chuter à 4,3% du PIB en 2020.

Dans ce contexte, l’Espagne a rapidement mis en œuvre des mesures économiques d’urgence conséquentes en mobilisant près de 250 Md€ en 2020-2021 pour soutenir le tissu productif et les revenus des ménages. Les finances publiques se sont fortement dégradées (déficit de 9,9% du PIB, dette de 119,3% de PIB en 2020) en raison de la chute de l’activité, des stabilisateurs automatiques et de ces dépenses extraordinaires engagées pour répondre à la crise.

Comme les autres Etats membres, l’Espagne a mis en place un Plan de Récupération, de Transformation et de Résilience en 2021 pour déployer 163 Md€ jusqu’en 2026. Ce plan constitue une feuille de route pour mobiliser les près de 80 Md€ de subventions et 83 Md€ en prêts (soit 13,7% du PIB de 2019) attribués à l’Espagne dans le cadre du plan de relance européen (Next Generation EU) avec un double objectif : reconstruire l’économie après le choc causé par la crise sanitaire et transformer le modèle productif selon quatre grandes priorités (la transition écologique, la transition numérique, la cohésion sociale et territoriale et l’égalité femmes-hommes).

Malgré les rebonds économiques de 2021 (+6,7%) et 2022 (+6,4%), la reprise espagnole a été lente alors que les restrictions sanitaires ont été maintenues jusqu’au début de l’année 2022. Ainsi, l’Espagne n’a récupéré le niveau pré-crise qu’au 2ème trimestre 2022, presque un an plus tard que la zone euro dans son ensemble.

4. Depuis 2023, elle enregistre un différentiel positif par rapport aux autres économies avancées, dans un contexte incertain

Dans un contexte marqué d’abord par le choc inflationniste en 2022-2023 et plus récemment par les incertitudes géopolitiques et commerciales internationales, l’Espagne apparait comme l’une des économies les plus résilientes parmi les économies avancées. Malgré un certain ralentissement de la croissance en 2023 (+2,5%), l’économie espagnole a nettement devancé la croissance de la zone euro (+0,4%) et de ses principales économies (-0,9% pour l’Allemagne, +1,4% pour la France et +1,0% pour l’Italie). En 2024 , la croissance espagnole a accéléré (+3,5%), devenant l’économie avancée la plus dynamique au niveau mondial. Comme en 2023, elle a largement dépassé la croissance de la zone euro (+0,9%) et a représenté 40% de sa croissance sur l’année. À l’issue du 2ème trimestre 2025, le PIB espagnol se situe ainsi 9,4 points au-dessus de son niveau de fin 2019.

Le dynamisme espagnol s’explique par une série de facteurs en lien avec la composition sectorielle de son économie, l’impact macroéconomique favorable du plan de relance et de résilience et l’importance des flux migratoires. À l’opposé de 2020, la composition sectorielle de l’économie espagnole, et plus particulièrement sa tertiarisation, l’a avantagée dans le contexte actuel. Le tourisme, moteur de croissance traditionnel en Espagne, a effectivement connu une évolution particulièrement dynamique depuis le choc pandémique. En 2023, l’Espagne a reçu 85 millions de touristes étrangers avec des dépenses à hauteur de 109 Md€, dépassant ainsi les records de 2019 avant la crise sanitaire. L’année 2024 a permis d’enregistrer de nouveaux records avec 94 millions de touristes étrangers et des dépenses de 126 Md€.

Quant à l’impact du plan de relance et de résilience, l’Espagne a reçu près de 72 Md€ de la Commission à l’été 2025. Les autorités indiquent que 54 Md€ en subventions ont déjà été attribués à leurs destinataires finaux (soit 35% du total et 67% des subventions attribuées à l’Espagne) et que la quasi-totalité des 80 Md€ sont déjà mobilisés dans le cadre d’appel d’offres ou de subventions. Selon le Gouvernement, l’économie se situait 2,6 points au-dessus du niveau estimé en absence de plan de relance en 2024.

Enfin, le marché du travail fait preuve de dynamisme sous l’impulsion de flux migratoires. En effet, la population a cru de près d’1,6 million de personnes depuis début 2022 portée essentiellement par l’immigration qui a représenté près de 80% de la croissance sur cette période. Cette dynamique a été clairement ressentie dans le marché du travail avec une croissance de près d’un million de personnes de la population active s’expliquant quasi-intégralement par l’immigration, très particulièrement d’Amérique Latine.

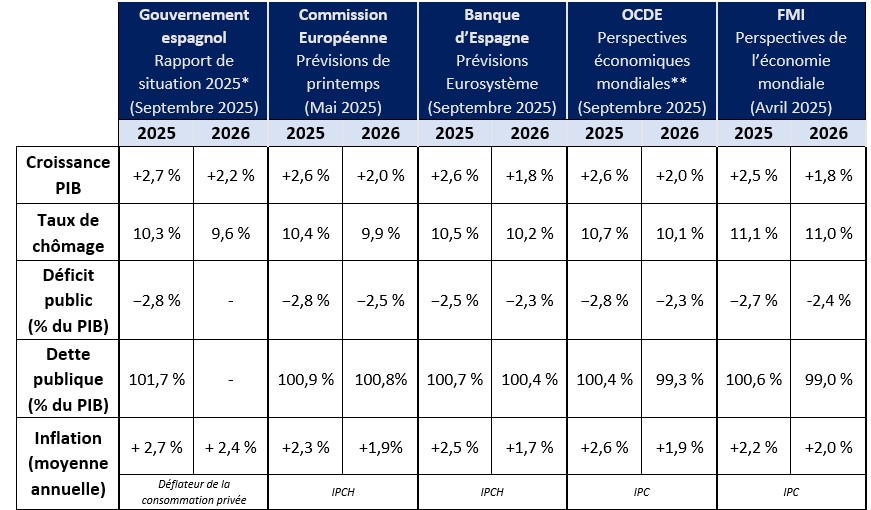

L’économie espagnole devrait maintenir cette dynamique positive en 2025-2026. Le gouvernement espagnol a mis à jour ses prévisions macroéconomiques en septembre 2025 et s’attend à une croissance dynamique de 2,7% cette année et de 2,2% l’année prochaine, globalement en ligne avec les prévisions des principales organisations nationales et internationales (cf. tableau de prévisions ci-dessous). Sa composition serait cependant différente à celle des années précédentes en étant tirée par la consommation des ménages et l’investissement, qui compenseraient la contribution négative du secteur extérieur.

Tableau – Panorama des principales prévisions macroéconomiques pour l’Espagne

Prévisions macroéconomiques 2025-2026

*Le rapport de situation préparé par le ministère de l’Économie, du Commerce et des Entreprises n’intègre pas de prévisions sur les finances publiques. Celles-ci relèvent du ministère des Comptes publics qui n’a pas encore mis à jour ses prévisions sur la trajectoire du déficit public et de la dette publique.

**La mise à jour des perspectives économiques mondiales de septembre 2025 concerne uniquement la croissance du PIB et l’inflation.