ÉGYPTE

Commerce extérieur égyptien sur l'exercice 2023/24

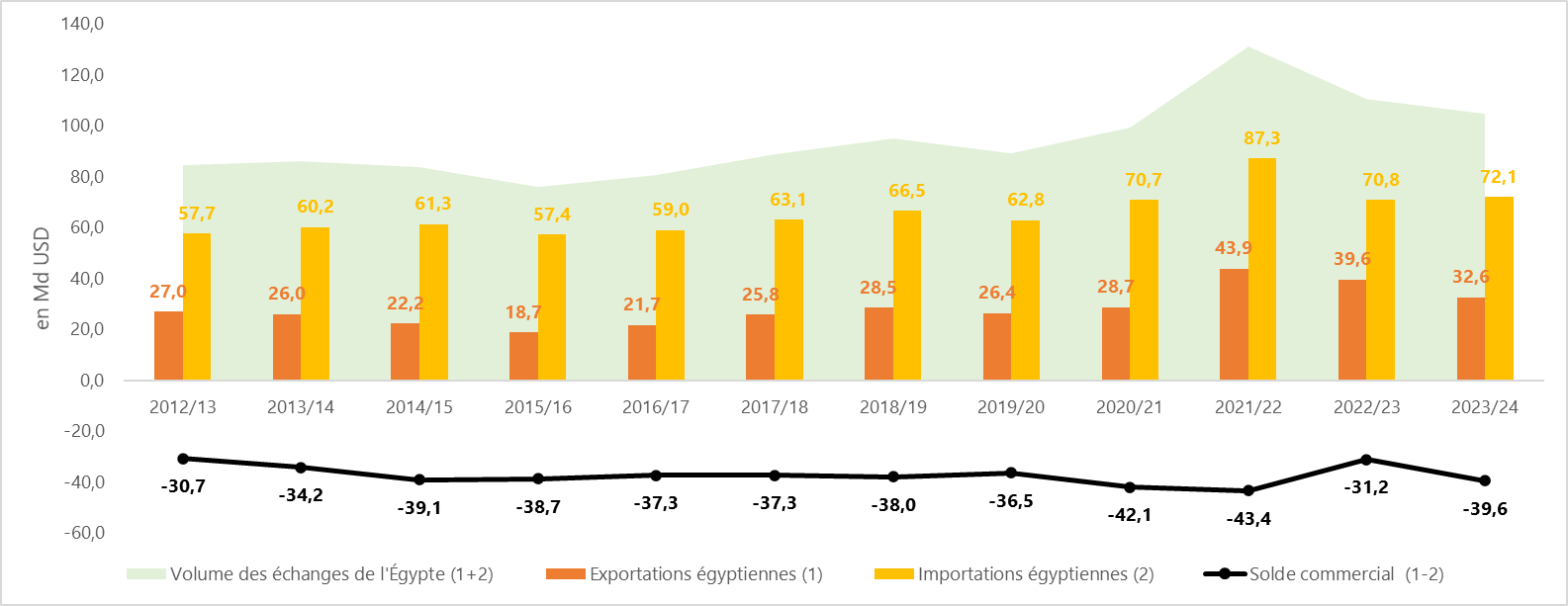

Selon les données officielles, le volume des échanges commerciaux de l’Égypte a été ramené de 110,4 Md USD durant l’exercice budgétaire 2022/23 (juillet à juin) à 104,7 Md USD en 2023/24, soit une diminution de 5,2%. Le déficit commercial, structurel depuis les années 1960, s’est creusé de 27% en 2023/24 pour atteindre -39,6 Md USD, représentant 10,3% du PIB (contre 8% en 2022/23). La contraction du commerce extérieur s’explique, d’une part, par l’effondrement des exportations énergétiques (-59%). Hors hydrocarbures, le déficit commercial demeure structurellement élevé, à 8,2% du PIB, traduisant la prépondérance des secteurs à faible valeur ajoutée dans le tissu productif égyptien. Si l’Union européenne demeure le premier débouché commercial de l’Égypte (29% des exportations en 2023/24), les pays d’Asie conservent, pour la quatrième année consécutive, leur position de premier fournisseur (24% des importations). Au niveau bilatéral, les Émirats arabes unis et les États-Unis conservent respectivement leur rang de premier et de deuxième clients (11,3% et 11% des exportations), tandis que la Chine reste le principal fournisseur de l’Égypte (9,3% des importations). La France est le troisième fournisseur de l’Égypte au sein de l’Union européenne, derrière l’Italie et l’Allemagne, et maintient une part de marché stable à 2,2%.

Le volume des échanges diminue, sous l’effet de la contraction de l'excédent énergétique

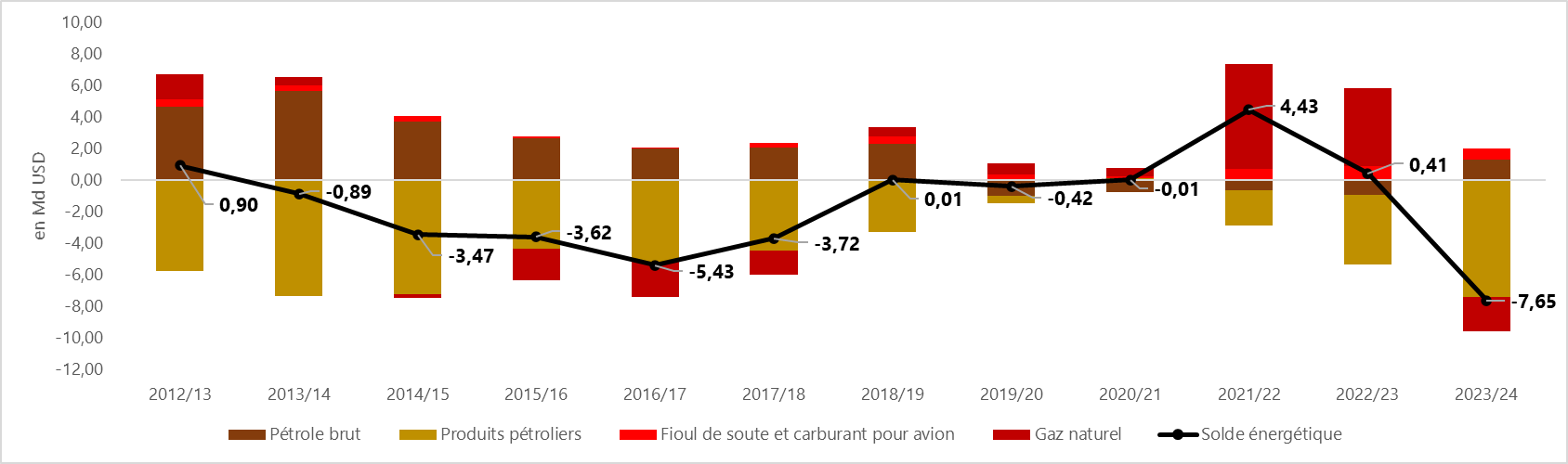

En 2023/24, le volume des échanges commerciaux de l’Égypte enregistre une diminution de 5,2%, à 104,7 Md USD contre 110,4 Md USD en 2022/23. Le déficit commercial s’est creusé de 27%, atteignant -39,6 Md USD, principalement en raison du recul de 18% des exportations à 32,6 Md USD, lui-même porté par la dégradation de 59% des exportations énergétiques, en valeur et volume, ramenées de 13,8 Md USD en 2022/23 à 5,7 Md USD. Les exportations de gaz naturel ont chuté de 92%, ramenées de 7,2 Md USD en 2022/23 à 605 M USD en 2023/24, sous l’effet de la baisse de la production nationale liée à des problèmes techniques majeurs sur le mégachamp Zohr. Ces difficultés sont accrues par le manque de découvertes ces dernières années et ont conduit l’Égypte à recourir aux importations de gaz naturel liquéfié pour sécuriser son approvisionnement et faire face aux besoins intérieurs, passant d’exportateur à importateur net (9,5 Md USD budgétés pour le prochain exercice fiscal). À l’inverse, les importations ont légèrement progressé, à hauteur de 2%, passant de 70,8 Md USD en 2022/23 à 72,1 Md USD en 2023/24, malgré la forte dépréciation de la livre égyptienne (-56% en moyenne sur l’exercice 2023/24 par rapport au dollar américain) et la persistance de restrictions aux importations sur 13 produits jugés non essentiels par la Banque centrale dans un contexte de fortes tensions sur les liquidités en devises (restrictions mise en œuvre en mars 2022 et levées seulement à l’automne 2024). Cette hausse s’explique par la dépendance de l’économie égyptienne à certaines importations incompressibles, en particulier les céréales (6,5 Md USD d’importations) et les denrées alimentaires (7,4 Md USD), qui représentent à elles seules 19% des importations totales en 2023/24, et dont le prix a fortement augmenté sur les marchés. En outre, la dépréciation de la livre n'a par ailleurs pas permis de soutenir les exportations en raison de la faible réactivité de l'appareil productif aux gains de compétitivité-prix.

Évolution annuelle du commerce extérieur égyptien depuis l’exercice 2012/13

Source : Banque centrale d'Égypte.

Évolution et décomposition annuelle de la balance énergétique depuis l’exercice 2021/13

Un déficit commercial hors hydrocarbures structurellement élevé, reflet des faiblesses du tissu productif

Hors hydrocarbures, le commerce extérieur enregistre un déficit de -31,4 Md USD en 2023/24, un niveau équivalent à celui de l’exercice précédent (-30,9 Md USD, soit +1,1%). Les exportations hors hydrocarbures représentent 82% des exportations totales, soit 26,7 Md USD, en hausse de 4,2% par rapport à l’exercice précédent. Elles se composent à 61% de produits finis (phosphates, engrais, produits textiles, produits pharmaceutiques, etc.), à 21% de produits semi-finis (or, produits organiques et plastiques, etc.) et à 17% de matières premières (produits agricoles, coton). Les importations hors hydrocarbures représentent 81% des importations totales, soit 58,2 Md USD, en hausse de 3% par rapport à l’exercice précédent. Elles sont constituées à 43% de produits intermédiaires destinés à la production locale (accessoires automobiles, composés organiques, plastiques, etc.), à 25% de biens de consommation (produits pharmaceutiques, véhicules, appareils électroniques, textile, etc.), à 14% de biens d’équipement (équipements informatiques, matériaux de chantier, etc.) et à 13% de matières premières (blé, maïs, minerai de fer, etc.). Ainsi, sur l’exercice 2023/24, le déficit commercial global représente 10,3% du PIB (soit un niveau inégalé depuis 5 ans), tandis que le déficit hors hydrocarbures s’établit à 8,2% du PIB.

Sept des huit postes du commerce extérieur égyptien affichent un déficit en 2023/24. Le solde des machines électriques enregistre le plus important déficit, à -8,9 Md USD (-5% par rapport à l’exercice précédent), suivi du solde de la balance énergétique (-7,6 Md USD, -8,1 Md USD par rapport à l’exercice précédent), des céréales (-6 Md USD, -1%), des métaux (-4,2 Md USD, -69%), des produits chimiques et du matériel de transport, chacun à -3,3 Md USD (respectivement -20% et -68%). Seuls les matériaux textiles affichent un léger excédent à 268 M USD (+125 M USD en g.a). Plus précisément, hors hydrocarbures, cinq produits concentrent près d’un tiers du déficit commercial égyptien (≈32%) : le fer et l’acier (-3,4 Md USD, -1,7 Md USD par rapport à 2022/23), les produits pharmaceutiques (-3,3 Md USD, -8%), le blé (-2,5 Md USD, -26%), le maïs (-1,8 Md USD, +22%) et le soja (-1,7 Md USD, -8%). Les échanges commerciaux de l’Égypte reflètent la structure de son tissu productif, centré sur des secteurs à faible valeur ajoutée, avec pour principaux excédents les engrais (1,5 Md USD, -33%), les légumes (1,4 Md USD, +47%) et les fruits et noix (1,2 Md USD, +11%). La balance énergétique représente 19% du déficit global, portée par la baisse de 59% des exportations d’hydrocarbures à 5,7 Md USD (18% des exportations totales, -17% en g.a), tandis que les importations d’hydrocarbures restent stables à 13,4 Md USD (19% des importations totales), pour pallier notamment aux délestages liés à l’augmentation de la consommation intérieure lors des pics de chaleurs estivaux.

Une base de partenaires commerciaux stable, marquée par la montée des clients des pays arabes et l’ancrage des fournisseurs asiatiques

L'Union européenne demeure le premier client de l'Égypte, absorbant 29% de ses exportations en 2023/24, soit 9,5 Md USD, mais sa position relative continue de s’affaiblir (-23% par rapport aux 12,3 Md USD enregistrés en 2022/23). Les pays arabes conservent leur deuxième position, représentant 27% des exportations à 8,7 Md USD, en progression de 4,4% (8,3 Md USD en 2022/23). Les autres pays d'Europe (hors UE) se classent au troisième rang avec 18% des exportations (5,8 Md USD, -9% par rapport à l’exercice précédent), suivis par les pays d’Asie dont la part est en recul (7,9% en 2023/24 contre 16% en 2021/22). Au niveau bilatéral, les principaux clients de l’Égypte sont les Émirats arabes unis (3,7 Md USD d’exportations, 11% du total), les États-Unis (3,6 Md USD, 11%), le Royaume-Uni (2,3 Md USD, 7%), l'Italie (6,8%) et l'Arabie saoudite (5,4%). La France progresse de deux rangs devenant le 9ème client de l’Égypte (818 M USD, 2,5% des exportations), et le troisième parmi l’UE. Les membres des BRICS, que l'Égypte a rejoint le 1er janvier 2024, affichent un poids limité : Inde (1,6%), Chine (1,5%), Russie (0,9%) et Brésil (0,5%).

Côté fournisseurs, les pays d’Asie conservent la première position pour la quatrième année consécutive, représentant 24% des importations en 2023/24 (17,2 Md USD, stable par rapport à 2022/23), suivis de l’Union européenne avec 22% (15,8 Md USD, +6% en g.a) et des pays arabes avec 20% (14,2 Md USD, -0,2%). Au niveau bilatéral, la Chine maintient son premier rang mais voit sa part de marché passer pour la deuxième fois depuis 2019/20 sous le seuil des 10% (6,7 Md USD, 9,3% des importations), devant les Émirats arabes unis (5,6 Md USD, 7,8%), l’Arabie saoudite (5,4 Md USD, 7,5%), les États-Unis (5,5%), l’Allemagne (5,1%) et la Russie (4%). La France est le troisième fournisseur de l’Égypte au sein de l’UE, derrière l’Allemagne et l’Italie, et maintient une part de marché stable à 2,2%, soit 1,6 Md USD contre 1,8 Md USD en 2022/23.