Annuler la dette détenue par la BCE, est-ce légal ? Utile ? Souhaitable ?

Devant l’ampleur des déficits annoncés pour 2020 et 2021, il est naturel de se demander ce qui se passera ensuite : devrons-nous rembourser cette dette ? Si oui, comment ? Le débat a pris une tournure surprenante en France, avec l’idée d’ « annuler » les dettes détenues par la Banque centrale européenne (BCE). L’objectif – réduire l’endettement public – est louable. Malheureusement, une « annulation » par la BCE n’est ni légal, ni utile, ni souhaitable.

Légal ?

Considérons tour à tour l’État et la BCE.

L’État ne peut pas « annuler » sa dette, c’est-à-dire décider unilatéralement qu’il ne remboursera pas, sauf s’il y est acculé par un motif impérieux, lequel est soumis au contrôle étroit du juge. S’il se trouve dans l’incapacité de faire face à ses échéances de remboursement, l’État doit réunir l’ensemble de ses créanciers et tenter de trouver un accord avec eux, en les traitant tous de manière équitable. Cette négociation débouchera éventuellement sur un rééchelonnement, un moratoire, une baisse des taux d’intérêt voire une réduction du montant dû à l’échéance. L’État ne peut pas négocier en bilatéral avec certains créanciers sans impliquer tous les autres.

De son côté, la BCE ne peut pas « annuler » tout ou partie des dettes des États qu’elle détient dans son bilan. Ce serait contraire au traité européen, lequel proscrit le financement monétaire des déficits publics. La banque centrale ne peut pas imprimer des billets pour financer des dépenses publiques, les dépenses d’aujourd’hui comme celles d’hier, accumulées dans la dette. Elle peut échanger des billets contre de la dette publique, à condition toutefois que cette dette lui soit remboursée un jour avec aussi des billets. Certains regretteront cette organisation qui est le schéma standard dans le monde. Depuis plusieurs décennies, le choix a été fait de séparer le pouvoir monétaire du pouvoir budgétaire de manière à mieux préserver le pouvoir d’achat des citoyens : la banque centrale imprime la quantité de monnaie nécessaire à l’économie, mais pas plus que nécessaire afin de ne pas mettre en danger la stabilité des prix. Contrairement à une idée répandue, les Etats-Unis et le Royaume-Uni fonctionnent sur le même schéma que la zone euro. On peut vouloir modifier cette organisation via un changement de traité ; mais il faut être sûr que le jeu en vaut la chandelle.

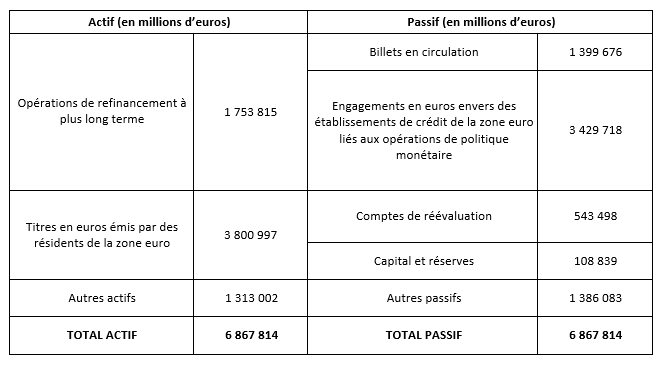

Situation financière consolidée de l’Eurosystème (extrait) - 20 novembre 2020

Source : BCE

Utile ?

Imaginez que vous soyez l’unique actionnaire d’une banque. Les gérants de la banque vous ont accordé un prêt l’an dernier pour acheter un bel appartement. Cette année, ils vous proposent d’annuler votre dette. Vous acceptez avec joie. Cependant, l’opération vous rend-elle plus riche ? Certes, vous n’aurez pas à rembourser votre emprunt. Cependant, la banque ayant enregistré une perte sur votre prêt, sa valeur diminue. En un mot, vous avez désormais moins de dettes, mais aussi un portefeuille d’actifs dévalué. Votre endettement net n’a pas bougé.

Cet exemple peut paraître absurde – pourquoi irais-je emprunter à la banque si je suis assez riche pour la posséder tout entière ? Il n’est pourtant pas si loin de la situation de l’État par rapport à la banque centrale : endetté d’un côté, actionnaire de l’autre. Il faut en effet rappeler que la BCE est la propriété exclusive des États membres et que l’essentiel des titres de dette publique française qu’elle détient sont en fait la dans le bilan de la Banque de France, détenue à 100% par l’État français.

Les tenants de l’annulation de la dette publique dans le bilan de la banque centrale soutiennent que l’opération n’est en fait pas neutre car la perte de valeur à l’actif de l’État est virtuelle, tandis que l’abandon de dette à son passif de l’État est réel. En effet, une banque centrale peut parfaitement poursuivre sa mission malgré des fonds propres devenus négatifs : contrairement à une banque commerciale, elle ne fera pas faillite. Certes. Toutefois, la valeur économique d’une banque centrale est bel et bien la somme actualisée des dividendes futurs qu’elle versera à ses actionnaires – ce que l’on nomme le seigneuriage. En 2019, la Banque de France a versé 6,1 milliards d’euros à l’État français (2,6 Md€ au titre de l’impôt sur les sociétés et 3,5 Md€ de dividendes, source : Rapport annuel 2019). Sans ces versements, les impôts seraient plus élevés en France ou le déficit plus grand. Bref, c’est une ressource bien réelle, même si c’est un flux alors que la dette est un stock.

Les marchés financiers, dont nous dépendons pour financer les déficits et pour « rouler » la dette (c’est-à-dire prêter de quoi rembourser les dettes venues à échéance), ne regardent pas seulement le taux d’endettement d’un débiteur, mais aussi la qualité de son actif. Ils ne seraient pas dupes d’un tour de passe-passe consistant à réduire la dette publique en diminuant la valeur de l’actif public – la banque centrale. Mais au fait, quel est le but recherché ?

S’il s’agit de pouvoir dépenser « quoiqu’il en coûte » pour répondre à la crise en empruntant à des taux d’intérêt particulièrement bas (et même négatifs), c’est déjà le cas, et cela devrait être le cas encore pendant plusieurs années. S’il s’agit, comme le proposent certains, de financer durablement des dépenses supplémentaires, cette « annulation » par la BCE devrait intervenir chaque année. Pour aller au bout de la logique, la BCE pourrait acheter puis annuler toute la dette émise par les États. Dans ce cas, la banque centrale deviendrait une simple annexe du Trésor, ou plutôt, des 19 Trésors de la zone euro : sa fonction serait de financer les dépenses publiques par émission de monnaie, sans aucun rapport avec le mandat de stabilité des prix. Le pouvoir d’achat de la monnaie ne serait plus garanti. Or, personne n’est jamais obligé de détenir des euros – il existe une grande variété de monnaies dans le monde, avec des prix variables. Peut-être débarqueront bientôt des monnaies privées qui elles aussi pourraient trouver leur place comme alternative à une monnaie officielle devenue incapable de conserver sa valeur.

Souhaitable ?

Lorsque la banque centrale achète de la dette publique, elle le fait sur le marché secondaire – donc après l’émission, lorsque les banques commerciales s’échangent entre elles les obligations publiques. Elle paye non pas en imprimant des billets (peu pratique pour de gros volumes), mais en créditant les comptes que les banques commerciales détiennent auprès d’elle – ce qu’on appelle les réserves des banques. Ces réserves portent actuellement un taux d’intérêt négatif : la BCE est rémunérée pour les conserver. Cette situation est profitable pour la banque centrale et donc, rappelons-le, pour les États qui sont aussi ses actionnaires. Elle est cependant pathologique : les taux d’intérêt ne devraient pas être négatifs. Ils le sont parce que l’épargne disponible dans le monde est excessive par rapport aux trop rares besoins d’investissement. Les épargnants ne savent pas où mettre leur argent. L’inflation étant quasi nulle sous l’effet ici aussi d’une demande en berne, ils acceptent de payer une petite commission pour que leur argent soit conservé en sécurité.

Si l’inflation ressurgit un jour, la BCE devra remonter ses taux et verser des intérêts sur ces réserves – la situation normale. La méthode habituelle serait d’utiliser le rendement de son portefeuille pour rémunérer les réserves. Cependant, si les obligations publiques à l’actif étaient « annulées », cette ressource disparaîtrait. Pour un temps, la BCE pourrait puiser dans ses fonds propres et cesser de verser une rémunération à ses actionnaires – les Etats. Toutefois, les fonds propres de la BCE se comptent en centaines de milliards d’euros "seulement" tandis que le total de son passif se chiffre en milliers de milliards.

Une autre méthode serait de créditer d’un coup de crayon les réserves des banques commerciales des intérêts dus. Cette création monétaire reviendrait pour la BCE à appuyer sur l’accélérateur des prix en même temps qu’elle appuie sur le frein (en remontant les taux).

Le retour de l’inflation peut paraître théorique aujourd’hui. Toutefois il est difficile de prédire ce qui se passera dans les décennies à venir. Pourquoi oblitérer l’instrument monétaire pour résoudre un problème qui n’existe pas ? Pourquoi effrayer les investisseurs d’aujourd’hui, qui acceptent de nous prêter avec des taux d’intérêt extrêmement faibles, en leur promettant que demain la banque centrale ne pourra pas contrôler l’inflation si celle-ci ressurgit ?

L’enjeu aujourd’hui est plutôt d’utiliser au mieux l’épargne mise à disposition par les marchés pour sauver le tissu productif, préserver le pouvoir d’achat des ménages et préparer l’économie de demain qui, seule, permettra de faire face aux engagements pris aujourd’hui par l’État.

Liens utiles :

>> Qui va payer - Agnès Bénassy-Quéré, Le 1, n°324, 25 novembre 2020 ;

>> Dette : qui va payer ? - Intervention d'Agnès Bénassy-Quéré aux JECO 2020, 17 novembre 2020 ;

>> Débat : faut-il annuler la dette ? - Entretien entre Agnès Bénassy-Quéré et Jézabel Couppey-Soubeyran, Alternatives Economiques, 17 octobre 2020 ;

>> Peut-on ne pas rembourser la dette ? - Intervention d'Agnès Bénassy-Quéré au Printemps de l'économie, 15 octobre 2020.

Lire aussi :

>> Tous les billets d'Agnès Bénassy-Quéré, chef économiste de la DG Trésor.